Você conhece, ou já ouviu falar, de alguém que perdeu muita grana investindo na bolsa? Ou ainda, sabe aquela pessoa que decidiu inovar, entrou de cabeça no mercado das criptomoedas e acabou perdendo tudo? Muito provavelmente o que aconteceu foi que essas pessoas não conheciam seus perfis de investidores!

Então temos um problema sério a resolver: pessoas estão perdendo dinheiro investindo sem estarem alinhando suas expectativas e realidades com os investimentos.

E para te ajudar a identificar o seu perfil, separamos quatro principais perfis de investidores: conservador, moderado, dinâmico e arrojado. Então, se você ainda não sabe qual é o seu, saiba que você pode estar investindo errado e acabar perdendo dinheiro nessa brincadeira!

E aí, você se interessou? Quer desenvolver esse autoconhecimento? Continue a leitura!

O que são os perfis de investidor

Os perfis de investidor são jeitos de caracterizar e classificar você, que está investindo. Para fazer isso, existem testes ou questionários aplicados pelas plataformas de investimentos, como bancos ou corretoras, que tentam descobrir, basicamente, cinco coisas sobre você:

- Quais os riscos você está disposto a correr;

- Quanto você pretende ganhar de retorno;

- Quanto você aceita perder;

- Qual sua experiência no mundo dos investimentos;

- Qual seu horizonte temporal quando está investindo;

Quem sou eu investindo?

Então, saber quem você é investindo é o primeiro passo para começar a investir. Por esse motivo é obrigatório que as plataformas de investimento apliquem esse teste.

Normalmente, elas separam três tipos de perfil: conservador, moderado e arrojado.

Mas, já existe a discussão da existência de um quarto tipo de perfil: o dinâmico e um exemplo de instituição de adota esse quarto perfil é a Bradesco. Pensando em te ajudar nessa jornada, também consideraremos os quatro perfis.

E agora, meus caros leitores, sem mais delongas, confira aqui os quatro tipos de perfis de investidores para que você descubra, de uma vez por todas, qual é o seu!

Investindo como um conservador

Se você é um investidor conservador, provavelmente você não está nem um pouco disposto a perder e acredita que “é de grão em grão que a galinha enche o papo”.

Para esse tipo de perfil de investidor, a paciência é uma virtude chave! Mas, não é somente o seu jeito, ou as suas virtudes que definem se você é ou não um conservador investindo.

Os conservadores buscam, como o próprio nome diz, conservar ao máximo seu patrimônio. Você não está nem um pouco afim de perder sua grana e, por isso, não gosta de apostar em investimentos menos previsíveis! Logo, a renda fixa é o tipo de investimento ideal para você.

Por causa disso, as pessoas que fazem parte desse perfil costumam ser mais iniciantes no mundo dos investimentos. Ora, se você acabou de ter contato com tudo isso, não vai querer sair pisando em território que você não conhece sem antes fazer um mapeamento, não é mesmo?!

Investindo como um moderado

Por outro lado, se seu perfil de investidor é moderado, um ditado que se encaixaria bem é “Nem tanto ao mar nem tanto à terra”. O equilíbrio e a moderação são coisas que você não abre mão quando está investindo!

Claro, você quer que o seu dinheiro renda muito, mas não está disposto a tomar todos os riscos do mundo para alcançar isso, não é mesmo?! E é por essa razão que o médio prazo combina tanto com você.

Suas apostas não são nem tão imediatistas, nem com o pensamento a um longo prazo, de 60 meses, por exemplo. Porém, o que acontece é que, diferente dos investidores conservadores, você não precisa dessa liquidez diária, o que te permite arriscar mais e investir um pouco em renda variável.

Resumindo, você leva a sério o papo de que a virtude está no meio!

Investindo como um dinâmico

Se você se identificou foi com o perfil dinâmico, com certeza a mobilidade é uma coisa que corre nas suas veias! Ficar parado definitivamente não é para você, afinal, “não se entra duas vezes no mesmo rio” não é mesmo?!

Nesse sentido, o que te atrai são os investimentos em extremos opostos quando falamos de tempo: ou aqueles que te trazem retorno a curto prazo ou a longo prazo.

E o principal diferencial é que o dinâmico age como um meio termo entre o investidor moderado e o arrojado. Ele tem sim mais estômago para assumir mais riscos e lidar com perdas do que os moderados, mas não tanto quanto os arrojados.

Além disso, o próprio termo dinâmico vem desse interesse em ter o retorno, tanto agora, quanto depois. Afinal, como pudemos conferir no gráfico de retorno nominal, você faz parte do grupo com maiores retornos em um intervalo de 30 dias e ocupa o segundo lugar quando pensamos em retornos em 60 meses!

Investindo como um arrojado

Por fim, com o perfil de investidor arrojado, provavelmente você concorda com a seguinte expressão: “quem não arrisca, não petisca”! Normalmente, esse grupo não tem medo, por exemplo, de colocar grande parte da sua grana em renda variável, e têm estômago para aguentar as variações do mercado.

Como resultado disso, são aqueles que dão a cara a tapa, e esperam uma grande compensação por isso! Mas, para que isso realmente aconteça é necessário que você conheça muito bem o mercado e onde você está colocando seu dinheiro.

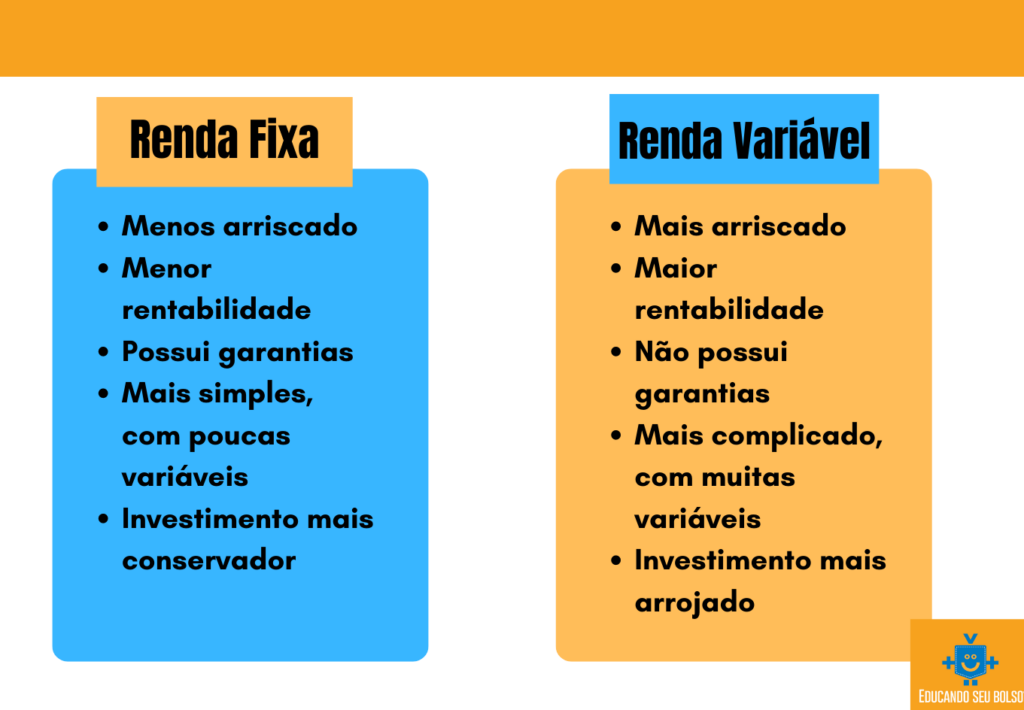

Por que renda fixa é conservador e a renda variável é arrojado?

É o seguinte: na renda fixa você tem uma previsibilidade muito grande, ao contrário da variável. Então, quando você faz um investimento em renda fixa é possível fazer o cálculo do seu rendimento, conforme o tempo em que você planeja deixar seu dinheiro investido.

Agora, na renda variável já é outra história: não tem como você saber exatamente quanto você vai ganhar em cada aplicação.

E é justamente essa previsibilidade que nos permite dizer que investir em renda fixa traz mais segurança, ou seja, é um investimento mais conservador. Já a renda variável, por não trazer essa previsibilidade, possui mais riscos, sendo um investimento arrojado.

Como cada perfil está investindo

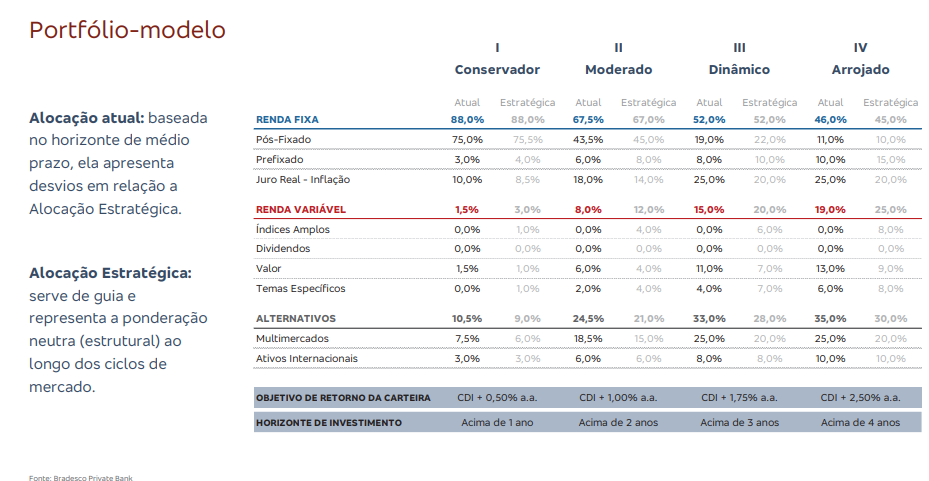

Apesar de existir sim uma divisão que é possível fazer em relação ao investimento mais adequado para cada perfil de investidor, isso não é uma regra. Mas, se você já está levando isso em conta sabe que é possível analisar como cada perfil está investindo, e é isso que trouxemos na imagem abaixo, afinal, com certeza os que aprendem visualmente vão agradecer.

Mas antes, só para que todo mundo consiga entender a imagem vamos explicar alguns pontos:

- A imagem é uma tabela desenvolvida pela equipe do Bradesco e mostra a recomendação de uma carteira de investimentos de acordo com cada um dos perfis de investidores (conservador, moderado, dinâmico e arrojado);

- Além da divisão entre os tipos de investidores, a tabela também divide três tipos de investimento: renda fixa, variável e alternativos, que são dados em em porcentagens. Ai, cada perfil tem uma porcentagem diferente em cada tipo de investimento e somando as porcentagens, deve totalizar 100%;

- As porcentagens representam cada proporção investida. Ou seja, se um conservador tinha 1000 reais para investir, por exemplo, o recomendado pela tabela é que ele aloque 880 reais em renda fixa;

- Renda fixa pós-fixada é um tipo de investimento que você não sabe qual o valor final que vai resgatar ao final da aplicação. Já a pré-fixada é o contrário, você sabe exatamente quanto irá resgatar;

- O objetivo de retorno da carteira é quanto você quer ganhar com o investimento e o horizonte de investimento é quando você quer ganhar;

- A “Alocação atual” é como os investimentos estão agora e a “estratégica” é como você deveria manejar eles, pensando em como o mercado está se comportando

Agora, finalmente, vamos à imagem:

Fonte: MACHADO, C. GOUVEIA, T. MILITÃO, G. KHALIL, R. COTRIM, C.

“Cenário e Estratégia de Investimentos”. Ideias Private em foco. Bradesco Private Bank.

Conservador vs Moderado vs Dinâmico vs Arrojado

Então, já tem uma ideia de qual é seu perfil né?! E jogando mais uma vez no time dos visuais, para que você entenda isso, de uma vez por todas, montamos a seguinte tabela que está baseada naquela imagem que trouxemos no último tópico.

| Características | Conservador | Moderado | Dinâmico | Arrojado |

| Riscos | Não é adepto a correr riscos para obter um retorno maior | Prefere assumir riscos controlados | Assume mais riscos do que os moderados e menos do que os arrojados | Assume maiores riscos, esperando maiores retornos |

| Retornos nominais | Busca maiores retornos em intervalos de 12 meses | Procura retornos a médio prazo, em intervalos de 12 a 24 meses | Espera retornos, sejam eles a curto (1 mês) ou a longo prazo (60 meses), evitando investimentos a médio prazo | Na mesma proporção temporal do dinâmico, espera maiores retornos |

| Experiência no mercado | Costumam ser iniciantes nos investimentos | Perfil mais diverso, desde iniciantes a experientes | Também é um perfil diverso, mas conta com tomadores de risco um pouco mais experientes | Pessoas mais experientes nos investimentos, com mais segurança e conhecimento na hora de investir |

| Tipos de investimentos mais comuns | Maior parte dos investimentos em Renda Fixa (88%) | Ainda tem a maior parte dos investimentos em renda fixa (67,5%), mas possui uma parte considerável em renda variável (8% em renda variável e 24,5% em alternativos) | Possui menos investimentos em renda fixa do que os moderados (52%) e mais investimentos em renda variável do que esse grupo (15%), além também apostar mais em alternativos (33%) | Possui maiores investimentos em renda variável (19%) e a menor proporção em renda fixa quando comparado com todos os outros grupos (46%) |

| Horizonte temporal | Acima de um ano | Em mais de dois anos | A partir de três anos | Acima de quatro anos |

Fonte: MACHADO, C. GOUVEIA, T. MILITÃO, G. KHALIL, R. COTRIM, C.

“Cenário e Estratégia de Investimentos”. Ideias Private em foco. Bradesco Private Bank.

Retorno nominal? O que é isso?

Se você bateu o olho na tabela é possível que você tenha visto esse nome “retorno nominal” e estranhado… Mas calma, estamos aqui para te ajudar!

O retorno nominal é o dinheiro que você ganhou com o seu investimento, mas sem considerar a inflação, que é o aumento nos preços das coisas. Quando trabalhamos com o seu retorno investindo, mas considerando a inflação, temos a chamada rentabilidade real.

E como já batemos muito nessa tecla, existem várias diferenças entre os perfis de investidores e com os retornos nominais de cada um isso não seria diferente.

Para ficar ainda mais claro, confira abaixo o gráfico montado pela equipe do Bradesco Private Bank que mostra a comparação do rendimento nominal, em alguns intervalos de tempo, entre os diferentes perfis de investidores:

Fonte: MACHADO, C. GOUVEIA, T. MILITÃO, G. KHALIL, R. COTRIM, C.

“Cenário e Estratégia de Investimentos”. Ideias Private em foco. Bradesco Private Bank.

Testando os questionários de perfil de investidor

Nesse ponto, a primeira coisa que você precisa saber é que aplicar o teste de perfil de investidor é um passo obrigatório que todas as plataformas de investimento devem seguir. Mas, então qual a conexão entre pessoas investindo errado, perdendo dinheiro por isso, e os perfis de investidor, já que se você está investindo teoricamente já fez o teste?

Para responder isso, testamos diversos questionários, como do Inter, do Economus, Me Poupe e Exame. E o que notamos é que a maioria deles fazem as seguintes perguntas:

- Qual sua faixa etária;

- Qual sua estabilidade financeira;

- Se você aceita ou não assumir riscos, para ganhar mais dinheiro no final do investimento;

- Qual sua experiência com o mercado financeiro;

Então o que concluímos é que apesar de ser sim um passo obrigatório que as plataformas apliquem esse teste, eles são rasos, muitas vezes com somente quatro perguntas para mapear os pontos que trouxemos antes. Ou seja, eles não permitem que a pessoa realmente saiba o seu perfil quando está investindo, o que muitas vezes tem como consequência a famosa “dor de bolso”.

Além disso, eles não deixam claro qual o peso de cada pergunta, apesar de eles aplicarem sim pesos diferentes para as questões. Exemplos disso são o teste do Inter e o do site Economus.

Contudo, também encontramos questionários mais qualitativos, com exemplos de situações do mundo dos investimentos, para que você veja qual se encaixa mais contigo. Um site que usa essa estratégia é o “Me Poupe”.

Resumindo, é muito importante que você saiba o que você quer na hora de investir, reconhecendo o quanto você conhece sobre o assunto e qual sua postura ao perder dinheiro investindo. Em outras palavras, você precisa saber seu perfil de investidor para não cair em uma furada na hora de investir.

Uma vez conservador, sempre conservador?

Essa pergunta serve para os quatro perfis de investidor e a resposta é: não! Da mesma maneira que nós estamos sempre mudando, conforme você vai ganhando mais confiança e entendendo mais sobre investimentos é provável que seu perfil mude! E isso também não segue, necessariamente, uma ordem pré-determinada.

Ou seja, não é porque você começou investindo agora que você tem que ter o perfil de investidor conservador e depois vai mudar para o arrojado. Da mesma forma que você pode se considerar arrojado hoje mas, daqui a uns anos, preferir um pouco mais de estabilidade e menos frio na barriga, o que, consequentemente, fará você alterar sua carteira de investimentos para algo mais moderado, dinâmico ou até conservador.

Nossa vida é feita de ciclos, assim como a forma que nos sentimos em relação ao nosso dinheiro e aos nossos investimentos. Sendo assim, procure sempre se conhecer para conseguir adequar seus investimentos ao momento da vida que você está passando e aos seus objetivos.

Em suma, o perfil de investidor é uma baliza que te ajuda a pensar no que você quer e o quão disposto a correr riscos para alcançar isso você está, e esse conhecimento te protege de acabar recebendo um “presente de grego” na hora de investir. E, não se esqueça, se interessou pelo assunto venha conhecer nosso simulador de investimentos clicando no botão abaixo:

Quero simular meu investimento!

Já descobriu qual é o seu perfil de investidor? Ficou com alguma dúvida? Conta pra gente!