No texto e podcast de hoje vamos falar sobre um assunto cuja demanda vem crescendo muito: os fundos de investimento! Vamos falar sobre seu crescimento, como funcionam suas taxas (de administração, de performance e come-cotas), seus tipos, etc.

Para isso, trouxemos Marc Forster, head da gestora global de fundos Western Asset, responsável por gerir centenas de bilhões de dólares, para uma conversa em nosso podcast. Portanto, caso você prefira o formato de áudio, escolha qualquer um dos players acima. Se preferir a leitura, vamos ao texto!

O que são os fundos de investimento?

Em primeiro lugar, vamos falar sobre o que é um fundo de investimento. Um paralelo interessante para entendermos seu funcionamento é compará-lo a um condomínio. É um lugar que reúne algumas pessoas, cada uma detém uma parte deste condomínio, todas dividem os custos e aproveitam seus benefícios.

Um fundo de investimentos também se trata da reunião de pessoas com um interesse em investimentos semelhantes, que têm o mesmo risco e o mesmo retorno.

Elas se reúnem, criando um volume maior de recursos, que serão alocados em determinados investimentos a partir das escolhas de um gestor. Sendo assim, esses investidores têm um ganho de escala ao se juntarem ao invés de comprarem suas ações e títulos separadamente.

Os apartamentos deste condomínio são as cotas dos fundos de investimento. Elas são o pedaço desse fundo detido por você, e se valorizam ou desvalorizam todos os dias, de acordo com o que o fundo comprou no mercado. Cada pessoa pode comprar quantas cotas desejar, e receberá um rendimento proporcional à quantidade que possui.

Conhecer fundos de investimento da Toro

Diferença entre um fundo e um condomínio

Uma diferença entre os fundos de investimento e um condomínio são justamente as cotas. Quando um morador do condomínio se muda de lá o seu apartamento não é demolido, mas sim vendido à outra pessoa.

Já em um fundo de investimento, quando você compra uma cota ela é gerada especialmente para você. Quando você decide parar de investir naquele fundo suas cotas são eliminadas, e o fundo te paga em dinheiro o quanto elas valem naquele dia.

Quais são os tipos de fundos de investimento?

Existem os fundos de renda fixa, destinados às pessoas mais conservadoras, que têm como objetivo superar o CDI.

Já os de ações são interessantes para pessoas menos avessas ao risco, e têm o objetivo de investir em ações de empresas rentáveis e promissoras de maneira a obter retornos superiores aos das aplicações de renda fixa no longo prazo. Alguns deles têm o objetivo de superar o Ibovespa.

Ainda, existem fundos de previdência, que têm características bem particulares do ponto de vista de tributação, e são investimentos de longo prazo.

Esses são os principais tipos de fundos, mas ainda existem os multimercado, os imobiliários, os cambiais, entre outros. Cada um deles busca atender a demandas diferentes.

Qual a razão do seu crescimento recente?

Uma das razões pela qual os fundos de investimento vêm crescendo cada vez mais é a baixa histórica na Selic, taxa básica de juros da economia. Com a taxa Selic baixa, aplicações tradicionais que antes entregavam ao cidadão um rendimento razoável, hoje não o fazem mais. É o caso, principalmente, da poupança.

Por isso, mais pessoas migraram para novos tipos de investimento nos anos de 2020 e 2021. Em função da facilidade de acesso aos fundos de investimento, eles despontaram como primeira opção para esses investidores.

De fato, para uma pessoa que nunca investiu antes, um fundo de investimentos é uma opção bem mais prática que aplicar o seu dinheiro em ações, por exemplo. Mas porque? Explicaremos a seguir!

Confira dicas essenciais para a sua carteira de investimentos!

Praticidade dos fundos de investimento

Fundos de investimento X títulos de renda fixa

Ao escolher um fundo de investimentos para investir, você está buscando mais praticidade. Todos que já aplicaram em títulos de renda fixa de forma direta, como CDBs, LCIs, LCAs, Tesouro Direto, entre outros, sabem que essa aplicação envolve a tomada de muitas decisões.

É preciso que você conheça os títulos em que está aplicando, e, além disso, no momento em que eles vencem você precisa reaplicar seu dinheiro, tomando novas decisões. Como a educação financeira da maioria dos brasileiros ainda é falha, não é fácil tomar esse tipo de decisão.

Sendo assim, ao invés de ocupar o seu tempo tomando decisões de investimento que precisam ser muito bem pensadas, você consegue, com um fundo de investimentos, ter essas decisões tomadas por um gestor. Ainda, é mais provável que as escolhas desse gestor sejam mais assertivas, uma vez que se trata de um especialista na área, que acompanha de perto o mercado financeiro.

Fundos de investimento X ações

Além dos fatos citados no tópico anterior, investir em ações traz algumas dificuldades adicionais. É necessário ter conhecimento e especialização, e o risco de perder dinheiro muitas vezes é grande.

Também, é necessário que você, por conta própria, inclua suas ações na sua Declaração do Imposto de Renda. Em um fundo de investimentos a tributação é exclusiva na fonte, e esse seu trabalho como pessoa física não é necessário.

Conhecer fundos de investimento da Toro

Como funciona a tributação dos fundos de investimento

A tributação acontece de forma diferente dependendo do tipo de fundo. No entanto, o pagamento desses tributos não é feito diretamente por você. Nesse tópico detalharemos os tributos cobrados para fundos de investimento, e, mais a frente no texto, como você os paga.

Tributação em fundos de renda fixa

Fundos de renda fixa têm uma tributação que varia em função de 2 aspectos:

- O primeiro é o prazo médio dos ativos existentes na carteira. Então, para fundos que têm títulos do governo ou de empresas com prazo inferior a 2 anos de vencimento na média, a tributação chega no máximo a vinte por cento. Nos fundos com a carteira de prazo médio mais longo, a tributação vai até 15%.

- O segundo aspecto é quanto tempo você permaneceu dentro do fundo. Então, nos primeiros 6 meses da sua presença no fundo (tanto para fundos de curto prazo quanto para os de longo prazo), você paga 22,5% de imposto de renda sobre seu ganho caso faça o resgate. Se resgatar entre 6 meses e 1 ano, paga vinte por cento. Nos fundos de curto prazo, caso fique mais de 1 ano o imposto continua sendo de vinte por cento. Já nos de longo prazo, entre 1 ano e 1 ano e 6 meses você paga 17,5% ao sair, e acima de 1 ano e meio 15%. A tabela a seguir facilita o entendimento dessas taxas:

| primeiros 6 meses |

entre 6 meses e 1 ano |

entre 1 ano e 1 ano e meio |

acima de |

|

| Curto Prazo | 22,5% | 20% | 20% | 20% |

| Longo Prazo | 22,5% | 20% | 17,5% | 15% |

Esse imposto variável foi criado para funcionar como um incentivo para que as pessoas tenham uma visão mais de longo prazo nos investimentos, financiando, assim, as empresas e o governo por mais tempo.

Tributação em fundos de ações

Os fundos de ações apenas retém 15% do seu lucro (caso haja lucro) no momento do resgate.

Taxas dos fundos de investimento

Assim como em um condomínio, para o qual você deve pagar um valor mensal, os fundos de investimento também têm um custo. Afinal, existem prestadores de serviço por trás desse veículo, que também devem ser remunerados. Além disso, existem também os impostos exigidos pela operação.

Portanto, as taxas cobradas são:

Taxa de administração

A taxa de administração remunera alguns dos prestadores de serviço do seu fundo de investimentos, principalmente o gestor, que é a figura que toma as decisões.

Ela é expressa em termos anuais, e varia, normalmente, entre 0,5% ao ano e 2% ao ano. No entanto, ela é cobrada do investidor todos os dias, em frações do seu valor anual. Isso ocorre porque em um fundo de investimentos todos os dias entram e saem pessoas. Sendo assim, não seria possível cobrá-la apenas uma vez ao ano, levando em conta que grande parte das pessoas nem mesmo permanece um ano completo no fundo.

Além disso, essa taxa remunera o administrador do fundo, o dono do fundo legalmente. Ele é quem prepara o regulamento e contrata os prestadores de serviço.

Taxa de performance

A taxa de performance é cobrada apenas em alguns fundos, a depender de sua natureza. Isso acontece porque em alguns fundos, que são um pouco mais de risco, o gestor tem mais liberdade para atuar ao redor da meta estabelecida. Sendo assim, essa taxa alinha o interesse do investidor com o do gestor, em fundos que há maior potencial de perda e de ganho.

Sendo assim, quando o fundo atinge um certo percentual de rendimento acima da meta estabelecida, o gestor é remunerado por isso. Em um fundo que tem o objetivo de superar o Ibovespa, por exemplo, depois de retirada a taxa de administração (de 1% nesse exemplo), o gestor recebe vinte por cento do que superar esse índice.

Caso o gestor não atinja a meta estabelecida, ele recebe apenas sua taxa fixa. Ou seja, esse tipo de taxa só faz sentido quando há liberdade para que o gestor supere esses índices. Em fundos conservadores a taxa de performance não existe.

Vale ressaltar, também, que a CVM impõe requisitos mínimos para que haja a cobrança de taxa de performance. É proibido, por exemplo, cobrar taxa de performance de fundos que não tenham rendimentos de pelo menos 100% do CDI.

As regras, mecanismo de cobrança e período de apuração dessa performance estarão expressos no regulamento.

Come-cotas

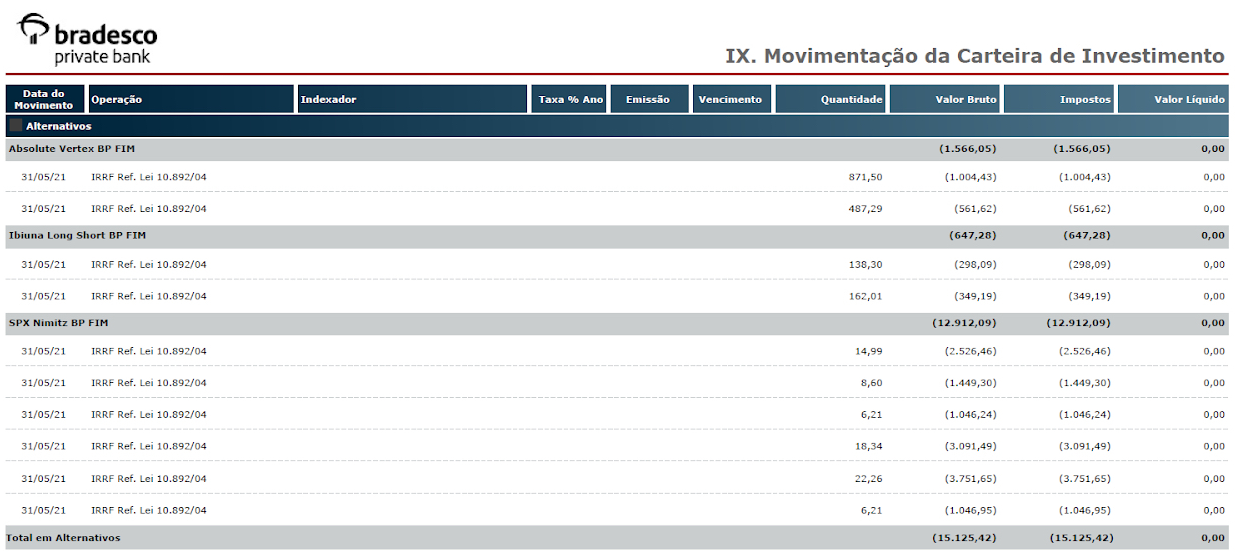

Por fim, o último custo associado a investir em fundos de renda fixa e multimercados é o adiantamento do Imposto de Renda, chamado comumente de come-cotas, e a cada 6 meses você paga uma antecipação dos seus impostos. As datas para esse pagamento são 31 de maio e 30 de novembro.

Sendo assim, duas vezes ao ano o administrador do seu fundo é responsável por pagar os impostos em seu nome na fonte. Ou seja, você não precisa ir no site da Receita Federal, emitir boletos, nem fazer nenhum pagamento de impostos por conta própria.

O administrador se encarrega de pegar uma lista de todos os investidores do fundo, ver quem teve lucro nos últimos 6 meses, e pagar certo valor por esse lucro. Sendo assim, você paga 15% de tributos a título de antecipação, mesmo que não tenha feito nenhum resgate.

Quando decidir resgatar de fato, suponhamos que sua alíquota seja de vinte por cento. Nesse momento, é necessário que você pague a diferença entre os 15% antecipados e os vinte por cento devidos por você. Dessa forma, no resgate você paga apenas 5%.

Ah! E o nome pelo qual essa antecipação é conhecida, “come-cotas”, se dá em função da maneira que seu cálculo é feito. Suponhamos que você tenha tido R$10 de lucro, e deva pagar 15% desse valor, nesse caso R$1,50.

Se cada cota custar R$1,00, o valor devido por você equivale a uma cota e meia. Sendo assim, o administrador reduz seu número de cotas em uma cota e meia, e você continua acompanhando a rentabilidade do fundo normalmente.

Na imagem abaixo, por exemplo, temos um extrato do mês de maio, com as movimentações da carteira referentes ao come-cotas. Nesse caso, podemos ver o valor da taxa e a quantidade de cotas que ele representa.

Observação: o come-cotas não incide sobre fundos de investimento em ações, nos quais você apenas paga 15% dos seus rendimentos no resgate.

Conhecer fundos de investimento da Toro

Como resgatar o dinheiro de um fundo de investimentos?

Dependendo da natureza do fundo em questão, o tempo para devolução do dinheiro quando o cliente pede o resgate varia. Alguns fundos devolvem no mesmo dia, outros em 30, outros em 60… Isso tudo depende da liquidez daquilo que o fundo compra. Ou seja, se ele consegue vender aquele produto rapidamente sem que haja perda de valor.

Suponhamos que o fundo comprasse carros. Um fundo que só comprasse Gol, HB20 e Uno conseguiria vendê-los com uma certa velocidade, e, assim, devolver seu dinheiro.

Já um fundo que comprasse apenas carros da Ferrari, Mercedes, BMW, se desejasse vender esses carros de um dia para o outro, deveria vendê-los por um preço baixo.

Sendo assim, quando você pede o resgate do seu dinheiro em um fundo, certifique-se de checar o prazo em que você irá recebê-lo. Isso pode ser encontrado no seu regulamento, no site da CVM.

O que é um fundo de investimentos passivo e um ativo?

As categorias passivo e ativo nos fundos de investimento estão relacionadas com a atitude do gestor daquele fundo.

Nos fundos passivos o gestor fica realmente passivo em relação ao índice de referência, tentando acompanhar seu desempenho. Se é um fundo de ações cuja meta é acompanhar o Ibovespa, o gestor compra uma carteira de ações que replique ao máximo possível a composição do Ibovespa.

Ele serve para as pessoas que não querem correr o risco de que o gestor tome decisões que o prejudiquem. Em contrapartida, o investidor perde a oportunidade de, no longo prazo, ter um desempenho muito acima do do índice, o que não é raro.

No entanto, essas pessoas preferem ligar o jornal todos os dias, ver se o Ibovespa caiu ou subiu, e ter o conforto de saber que seu dinheiro aplicado no fundo rendeu de maneira semelhante. Na imagem abaixo, por exemplo, temos o rendimento de um fundo de renda fixa passivo, comparado ao CDI.

Já os fundos de ações com gestão ativa compram ações de boas empresas independentemente de elas fazerem parte de índices de referência, como o Ibovespa, ou não. Os índices são usados para calcular a taxa de performance, se houver. Sendo assim, o retorno desses fundos de investimento é diferente do retorno do índice de referência.

ETFs: Exchange Traded Funds – Vale a pena investir neles? Confira!

Segurança dos fundos

Os fundos são investimentos muito seguros do ponto de vista regulatório. Existe a CVM (Comissão de Valores Mobiliários), que é o grande xerife desse mercado, e estabelece limites e o que pode ou não ser feito.

Ainda, os fundos são regulados pela Ambima, que é um auto regulador. Ela é a reunião de todos os gestores do Brasil, que criam melhores práticas e políticas para aumentar o conforto do investidor.

Voltando à comparação feita no início do texto, se um condomínio tem um estatuto, o fundo tem um regulamento. Todas as ações permitidas e proibidas de serem feitas nesse fundo são especificadas no regulamento, assim como os prestadores de serviço, o gestor, o custodiante, quem guarda os ativos que o fundo compra, etc.

Vale lembrar que esses regulamentos são documentos públicos, e estão disponíveis no site da CVM de forma bem transparente.

Ainda, de forma semelhante ao condomínio, qualquer mudança que se faça no fundo (por exemplo um fundo de renda fixa decidir que vai fazer investimentos com maior risco), deve ser decidida em assembleia. Todos os cotistas de um fundo, independente do número de cotas que possuem, têm o direito de opinar nessa assembleia. Sendo assim, se trata de um instrumento bem democrático.

Por fim, os fundos de investimento não são cobertos pelo FGC (Fundo Garantidor de Crédito), assim como são outras aplicações de renda fixa, como poupança e CDBs. Saiba mais sobre o Fundo Garantidor de Crédito aqui!

Conhecer fundos de investimento da Toro

Como investir em um fundo?

Uma das vantagens em se investir em fundos hoje em dia é a facilidade de acesso do ponto de vista operacional. Existem diversas plataformas pelas quais você pode investir em um fundo, tudo isso de forma 100% online.

Além disso, a maioria das grandes plataformas hoje oferecem uma prateleira de produtos semelhante. Sendo assim, o conselho de Marc é que você conheça várias plataformas, teste-as, e escolha a que mais te agrada do ponto de vista da experiência.

Você pode, portanto, baixar aplicativos gratuitos e testá-los, até encontrar o que mais te agrada. Algumas opções do mercado são a Toro Investimentos, XP, Órama, Easynvest, Guide, BTG, etc.

Conhecer fundos de investimento da Toro

O mais importante ao decidir investir não é o meio que você escolhe para tal, e sim ter conhecimento sobre o assunto. Portanto, aproveite os canais que lhe fornecem informação de qualidade: seu gestor de investimentos, seu gerente do banco, blogs e canais de conhecimento de confiança, entre outros.

Vale ressaltar que hoje existem diversos sites na internet com informações de qualidade, como é o caso do Educando Seu Bolso. Aqui, buscamos sempre a comunicação de maneira acessível com nosso público, trazendo informações traduzidas, para que o cidadão comum consiga realmente aprender.

Sendo assim, além dos nossos textos do blog, podcasts e vídeos no Youtube, conheça também o nosso curso de educação financeira Jornada Para o Equilíbrio Financeiro. Ele pode te ajudar com informações sobre organização, poupança, crédito, dívidas e investimento. Não deixe de conhecê-lo!

Conhecer o Jornada para o Equilíbrio Financeiro

Se interessou pelos fundos de investimento?

A Western Asset, como dissemos anteriormente, é puramente uma gestora de fundos, e não uma distribuidora. Ou seja, ela não compete com os aplicativos que citamos anteriormente, nas quais você pode investir, mas sim é uma parceira deles. Os fundos geridos pela Western podem ser encontrados em várias plataformas de investimento do país.

Portanto, caso você queira conhecer algumas opções de fundos de investimento do mercado, confira a plataforma da Toro Investimentos, que oferece, ainda, cashback (dinheiro de volta) em alguns de seus investimentos.

Conhecer fundos de investimento da Toro

Por fim, caso você ainda tenha alguma dúvida ou sugestão, basta deixar nos comentários!