Financiamento imobiliário é o assunto de hoje do nosso podcast e do artigo. Certamente já falamos nisso mais de uma dezena de vezes aqui no Educando Seu Bolso. Mas nunca de forma repetitiva. É que este mercado está sempre se modificando, sempre trazendo novidades. E a novidade de hoje é o financiamento prefixado. Vamos saber tudo sobre ele e, principalmente, vamos compará-lo com as modalidades de financiamento imobiliário IPCA e TR. As características de cada uma, seus riscos e os cuidados que devem ser tomados na hora de escolher e contratar.

Vamos fazer alertas importantes, principalmente em relação aos contratos corrigidos pelo IPCA, modalidade também relativamente nova. Isso porque temos recebido relatos de leitores dizendo que não foram devidamente informados sobre as regras, contrataram a operação e depois se arrependeram.

Ao final, apresentamos as diferentes formas com que podemos ajudar. Não apenas a tomar a melhor decisão, mas até mesmo a quem já contratou o financiamento imobiliário IPCA ou TR e agora está em dúvida se fez bom negócio. Não deixe de ler todo o post e ouvir o podcast, as informações são valiosas.

Financiamento imobiliário

Primeiramente, vamos fazer um brevíssimo resumo sobre o que é e como funciona um financiamento imobiliário, que é uma das maneiras que você pode recorrer para realizar o sonho da casa própria e entender um pouco do mercado imobiliário.

Trata-se de uma operação de crédito em que o cliente – tomador – adquire um imóvel, mas quem paga por ele, na hora da compra, é uma instituição financeira – geralmente um banco. Nesse sentido, o tomador usa o imóvel normalmente e vai pagando a dívida ao longo dos anos…

Enquanto isso, o imóvel permanece sob propriedade da instituição financeira. Depois, após a quitação, ele passa para o nome do tomador. Os prazos de um contrato de financiamento geralmente são longos. Em média, são de mais de 20 anos, podendo chegar a até 30 anos.

Nós temos Simulador de Financiamento de Imóveis que ajuda a encontrar, dentre as instituições financeiras e bancos, qual é o melhor opção de financiamento para cada caso.

Uma prestação de financiamento imobiliário é composta por 4 componentes:

- Amortização mensal: é o valor que é abatido do montante da dívida. Depende do prazo do contrato e do saldo devedor – que é o valor que ainda falta para a quitação da dívida.

- Juros: é o custo do “aluguel” do dinheiro. Depende do saldo devedor e da taxa de juros acertada entre as partes na hora da contratação.

- Seguros: proteção contra problemas graves com o imóvel ou com o tomador do crédito, é contratado no momento da contratação.

- Taxa de administração: Valor pago mensalmente pelo trabalho do banco em gerenciar a operação. Tem sido questionado por muitos tomadores.

SAC e Price

As duas formas de amortização de um contrato de financiamento imobiliário são o SAC – Sistema de Amortizações Constantes – e o Price.

Para compreendermos melhor essa parte é preciso voltar a falar sobre o principal ponto deste post: a correção do saldo devedor.

Se desconsiderarmos a correção do saldo devedor, podemos dizer que, no SAC, as prestações começam em um valor mais alto e vão se reduzindo ao longo do tempo. No Price elas se mantêm fixas durante todo o contrato.

Nos testes que fizemos para elaborar o post e o podcast, consideramos sempre a modalidade SAC, que é a mais utilizada no Brasil. Se quiser saber mais sobre SAC e Price e novas regras do financiamento de imóveis já falamos sobre isso também, vale a pena conferir.

Jornada para o equilíbrio financeiro

Cuidar da sua saúde financeira é essencial para ter uma boa qualidade de vida! Pensando nisso, o Educando seu Bolso lançou um curso para você que quer ter controle das suas finanças e ainda aprender conceitos novos sobre dívidas, crédito e investimentos. Nosso curso é direto e ideal para quem busca pelo equilíbrio financeiro e conta com:

- Professores capacitados;

- Apoio de profissionais do ramo, com mais de 20 anos experiência no mercado para tirar todas as suas dúvidas;

- Uma trilha de aprendizado completa, para que você siga passo a passo as etapas e tenha do conhecimento mais básico ao mais avançado;

- Aplicações práticas, em situações reais do cotidiano;

- O investimento no curso é uma pechincha! Com um valor baixíssimo, você investe em sua independência financeira e economiza milhares de Reais no futuro;

- Certificado ao final do curso de finanças pessoais!

Não perca essa oportunidade, faça agora sua inscrição!

Financiamento imobiliário IPCA, TR e Pré-fixado

O financiamento é um contrato com um prazo muito longo. E o dinheiro tem valor ao longo do tempo. Por isso é preciso definir no momento da contratação qual será a forma de correção do saldo devedor.

Assim, vamos conhecer alguns detalhes de cada uma das três modalidades de correção. As taxas de juros informadas estão, evidentemente, sujeitas a alteração a qualquer momento. Por isso trouxemos apenas as taxas da Caixa, unicamente para efeito de comparação entre as modalidades.

TR

Até agosto de 2019, a única forma de correção do saldo devedor de um contrato era a Taxa Referencial TR. Ela não é um índice de inflação, e sim uma taxa – cujo cálculo é bastante complexo – usada na correção de certas operações.

Seu valor é bem baixo. Nos idos de 2015 e 2016, quanto a inflação chegou aos 10% ao ano, a TR mal passou dos 2%. Desde agosto de 2017, quando o país já estava em movimento de queda da inflação e dos juros básicos, o valor da TR é zero.

Todos os bancos que trabalham com financiamento imobiliário oferecem contratos com correção pela TR. Quando este post foi redigido, a Caixa trabalhava com taxas de juros de 7,25% a 8,75% para esta modalidade.

IPCA

Em agosto de 2019 a Caixa lançou a modalidade de financiamento imobiliário com saldo devedor corrigido pelo IPCA – Índice Nacional de Preços ao Consumidor Amplo. E o IPCA é o principal índice de inflação brasileiro.

Foi uma novidade muito impactante. Afinal, mesmo quando o IPCA está muito baixo – digamos, 3% –, ainda assim é uma taxa bastante alta quando se trata de corrigir o saldo devedor de contratos de financiamento, cujos valores normalmente são de centenas de milhares de Reais.

Atualmente, apenas Caixa e Banco do Brasil oferecem contratos com correção pelo IPCA. A Caixa tem trabalhado com taxas de juros de 2,95% a 4,95% para a modalidade.

Como se vê, as taxas de juros são bem menores. Em compensação, a correção do saldo devedor pelo IPCA pode encarecer muito o contrato.

Prefixado

Recentemente, em fevereiro de 2020 a Caixa inovou mais uma vez, lançando a modalidade de financiamento imobiliário prefixado. Nela não há correção do saldo devedor, independentemente do que aconteça com a inflação ou com qualquer outro componente da economia.

É, também, uma novidade importante. Afinal, trata-se de fixar condições de pagamento para um contrato que pode durar décadas.

Como é uma modalidade muito nova, apenas Caixa a oferece, por enquanto. Notícias dão conta de que o Banco do Brasil estuda adotá-la para breve. A Caixa tem trabalhado com taxas de juros de 8% a 9,75% para a modalidade.

Conheça a novidade do financiamento indexado à poupança.

Como identificar a melhor?

Não existe uma modalidade que seja a melhor para todas as pessoas, em todos os casos. Então é preciso saber avaliar as principais peças desse tabuleiro para tomar a melhor decisão.

Os dois principais aspectos a serem levados em conta são as taxas de juros oferecidas pelos bancos para cada modalidade e o comportamento da inflação para os próximos anos ou décadas.

Juros

As taxas de juros oferecidas pelos bancos estão em constante mudança, a partir das conjunturas da economia e da concorrência entre as próprias instituições.

O que nós, do Educando Seu Bolso, pudemos fazer foi elaborar uma simulação entre as condições oferecidas por um banco, na mesma data, para o mesmo perfil de operação, para cada uma das três modalidades, e compará-las.

Você verá o resultado desta simulação no próximo tópico, “Nosso teste”. Mas é importante ressaltar que esse resultado pode mudar, caso este mesmo banco passe a oferecer uma taxa muito mais alta para uma modalidade, ou muito mais baixa para outra. Por isso é preciso avaliar bem cada caso. E é possível fazer isso, acredite. Nós podemos ajudar.

Inflação

Quanto ao comportamento da inflação, este é totalmente imprevisível. O máximo que conseguimos é uma estimativa para os próximos meses. Assim, quando o tomador faz a opção por qual modalidade de correção contratar, está fazendo uma aposta, querendo ou não.

Vamos, então, entender em linhas gerais esta aposta:

- Prefixado: optar pelo financiamento prefixado significa escolher a previsibilidade e proteger-se do aumento da inflação. Caso o IPCA dispare, a pessoa estará protegida, pois o saldo devedor não é corrigido.

- IPCA: escolher o contrato corrigido pelo IPCA significa apostar que a inflação vai se manter bem baixa durante todo o período. Ou, pelo menos, durante os primeiros anos do contrato, que é quando o saldo devedor está mais alto. Um aumento da inflação pode ser desastroso para quem faz essa opção.

- TR: escolher a tradicional correção pela TR significa admitir variações pequenas na inflação, para cima ou para baixo.

Crédito Imobiliário CrediHome!

Simule seu financiamento em minutos com todos os bancos e consiga a melhor proposta! Confira aqui!

Nosso teste

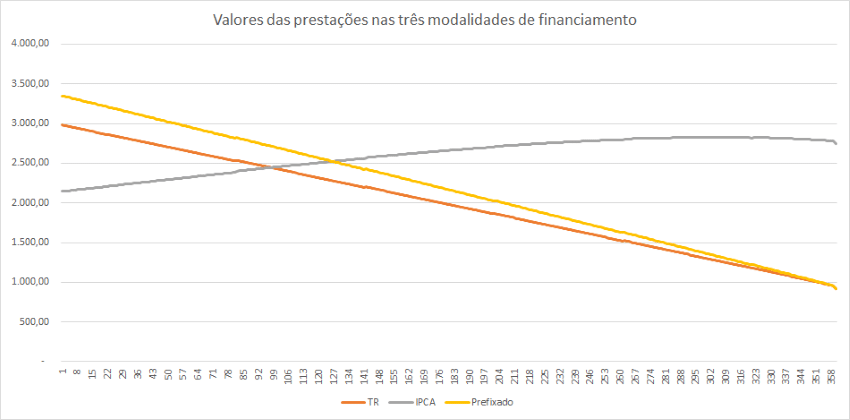

Fizemos um teste para comparar as três modalidades de correção. Primeiro, imaginamos um caso concreto: compra de um imóvel de R$ 400 mil, dando R$ 80 mil de entrada e financiando os R$ 320 mil restantes por um prazo de 360 meses.

Em seguida, acessamos o site de um banco, inserimos os mesmos dados – CPF, data de nascimento, cidade, estado, dados do imóvel, seguradora – e recebemos os resultados das simulações para as três opções de financiamento.

Valor do dinheiro no tempo

Para fazer uma melhor comparação, cabe lembrar novamente que o dinheiro tem valor ao longo do tempo. Por exemplo: se eu empresto R$ 1.000 a um amigo, e ele me paga a mesma quantia no ano que vem, quando ele me pagar o dinheiro já não terá o mesmo valor. Uma inflação de, por exemplo, 3,80% ao ano teria levado o equivalente a quase R$ 37 do meu dinheiro.

No caso das nossas simulações de financiamento imobiliário, é fundamental trazer todas as prestações para o valor que elas teriam no presente. Isto porque em duas das modalidades o valor da prestação começa mais alto e vai decrescendo constantemente. Na outra, a prestação começa mais baixa, mas vai subindo ao longo do tempo. São valores muito diferentes entre si, em cada período. Por isso é fundamental trazer todas as prestações ao valor de hoje.

Para calcular o valor das prestações no presente e a correção das prestações na modalidade IPCA, adotamos o índice de inflação de 3,80% ao longo de todo o período. Nessas condições a TR certamente se manteria zerada.

Resultados

- Prefixado

- Prestação inicial: R$ 3.349,68

- Prestação final: R$ 920,47

- Comportamento da prestação: reduz-se constantemente

- Valor de todas as prestações no presente: R$ 514.762,53

- IPCA

- Prestação inicial: R$ 2.144,91

- Prestação final: R$ 2.747,66

- Comportamento da prestação: aumenta durante 25 anos, depois reduz

- Valor de todas as prestações no presente: R$ 547.171,57

- TR

- Prestação inicial: R$ 2.978,48

- Prestação final: R$ 919,44

- Comportamento da prestação: reduz-se constantemente

- Valor de todas as prestações no presente: R$ 467.167,68

A seguir, o gráfico com o comportamento das prestações ao longo do tempo, nas três modalidades:

Interpretação

Fica claro que, para o caso concreto que testamos, a melhor opção é o financiamento com correção pela TR. Mesmo levando-se em conta que a prestação inicial é bem maior. Basta comparar o valor presente das prestações em cada modalidade.

É importante novamente deixar claro que este resultado refere-se a um caso particular, e nas condições dadas pelo banco em uma data específica. Ou seja, não estamos afirmando que a TR será vantajosa sempre, ou quase sempre. Como dissemos, isso depende das taxas de juros oferecidas pelos bancos para cada modalidade, e do comportamento da inflação durante o período.

Para muitas famílias, o financiamento imobiliário pelo IPCA será a única opção possível. Isto porque, nesta modalidade, o valor das prestações começa mais baixo. Por isso, pode ser a única opção que o banco liberaria para conceder o crédito. Neste caso, recomendamos atenção redobrada na hora de contratar. É preciso estar preparado para os aumentos das prestações, que certamente virão. Saiba mais sobre isso a seguir.

Atenção ao alerta

O site do banco em que fizemos a simulação forneceu planilhas com o detalhamento de todas as 360 prestações.

Causou-nos surpresa que a planilha da modalidade de financiamento imobiliário IPCA não levava em consideração justamente… o IPCA! Um leitor mais distraído tenderia a pensar que, naquela modalidade, as prestações também seriam decrescentes. E, pelo que já mostramos aqui, não é isso que acontece.

Recentemente recebemos mensagens e comentários de leitores nossos que haviam contratado o financiamento IPCA e estavam surpresos – na verdade, desesperados – ao perceberem suas prestações e seu saldo devedor aumentando mês a mês, no início do contrato. Segundo eles, isso não lhes ficou claro antes da contratação.

Nosso papel, portanto, é alertar as pessoas que pretendem fazer cotações de financiamento imobiliário a exigir dos gerentes de banco, correspondentes bancários, ou quem quer que os atenda, que lhes forneçam uma planilha com a previsão da correção pelo IPCA. Mesmo que o sistema do banco não forneça o cálculo, ele não é muito complicado. Uma planilha eletrônica simples e algum conhecimento em matemática financeira são suficiente para isso.

Portabilidade de financiamento imobiliário

As novas modalidades de contrato também aceitam portabilidade de financiamento imobiliário. Isto é, o tomador pode transferir o seu financiamento de um banco para outro, se encontrar condições melhores. O alerta que fazemos é para os custos envolvidos na portabilidade, especialmente os de cartório. Antigamente eles eram muito altos, tornando praticamente inviável a portabilidade. De algum tempo para cá, porém, eles se reduziram bastante.

Nos primeiros meses após o surgimento do financiamento IPCA, as notícias que obtivemos juntos a bancos e seus clientes era de que não seria possível fazer a portabilidade entre modalidades. Isto é, quem tinha financiamento pelo IPCA no banco X não poderia migrar para um financiamento TR no banco Y.

Na nossa interpretação, na norma não há impedimento para que isso ocorra. Depende apenas de o banco receptor aceitar a operação de crédito. Caso aceite, o banco em que o crédito se originou não pode se negar a liberar a portabilidade.

Portanto, se você tem um financiamento imobiliário, independentemente de qual seja sua modalidade de correção, fique de olho na portabilidade. Pode lhe render uma ótima economia.

Podemos ajudar

Então, se você precisa de ajudar para tomar sua decisão, entre em contato conosco! Afinal, o mesmo cálculo que fizemos para construir este artigo nós podemos fazer adaptado ao seu caso. Isso pode lhe render uma economia de milhares de Reais, além de poupar muita dor de cabeça.

Porém, se você já contratou seu financiamento e está em dúvida se fez um bom negócio, podemos ajudar também. Como dissemos, temos recebido relatos de leitores que contrataram recentemente o financiamento pelo IPCA e agora estão surpresos ao verem as prestações e o saldo devedor aumentando. Vamos conversar? Talvez a coisa não seja tão catastrófica quanto pareça. Isto é, com uma boa estratégia de amortizações extraordinárias, você pode conseguir contornar a situação.

Assim, para qualquer um desses casos você pode entrar em contato conosco pelos comentários ou pelo link de contato.

Então, se tiver qualquer dúvida sobre o financiamento imobiliário IPCA, o valor das parcelas ou como realizar o sonho da casa própria, deixe seu comentário! Já respondemos a – literalmente – milhares de comentários sobre o assunto. Será um prazer ajudar.

TR é difícil ser positiva. Isso aconteceu no governo Dilma quando a Selic estava acima de 10%. E mesmo assim, a prestação corrigiu pouco, em torno de 1,5% e uma única vez. Depois voltou a cair normalmente. Eu acho o financiamento prefixado muito caro. Já o financiamento IPCA é uma armadilha. Num país com inflação alta e instabilidade como o Brasil, a tendência é que a prestação aumente tanto que a pessoa não consiga pagar. O saldo devedor só aumentando. Provavelmente mesmo leiloando o imóvel a pessoa ainda terá divida pra pagar, porque a correção pela inflação é muito forte no longo prazo. A melhor solução pra quem financia é a TR. Pra quem faz IPCA, pensem em quitar o mais rapidamente possível. Amortizar tudo que puder.. porque o negócio é feio se a inflação disparar.

Thiago, obrigado pela sua mensagem!

Você fez uma síntese muito boa da questão. De modo geral, eu concordo com os princípios que você mencionou. Mas não concordo tanto com a conclusão.

De fato, em um ambiente de inflação alta o financiamento IPCA pode tornar-se uma bola de neve, aumentando constantemente tanto o saldo devedor quanto a prestação. Mas se a inflação se mantiver em níveis moderados, ele pode, sim, ser uma opção melhor que o financiamento TR.

O financiamento IPCA é mais arriscado, sem dúvida. Arriscado no sentido de imprevisível. Por isso ele tem taxas de juros menores que as do TR, e menores ainda que as do pré-fixado (o menos arriscado de todos, no sentido de mais previsível).

O Educando Seu Bolso lançou recentemente um curso sobre decisões imobiliárias. Entre elas está um conteúdo muito detalhado sobre as diferentes formas de financiamento. E o melhor de tudo: uma ferramenta que permite que o usuário COMPARE as diferentes modalidades, de acordo com as taxas de juros que lhe foram oferecidas para cada uma delas, para que possa tomar sua decisão.

Quem estiver prestes a tomar uma decisão relacionada a imóveis (alugar ou comprar? Financiar ou comprar na planta? SAC ou Price? IPCA, TR ou pré-fixado? E outras) está convidado a conhecer a página de apresentação do curso: https://loja.educandoseubolso.blog.br//curso/imobiliario/

Abraço!

Boa noite! Fiz o financiamento imobiliário da CEF com correção pelo IPCA, em 350 meses, com um valor de 400.000,00 de financiamento. Não me foi demonstrada a real ‘armadilha’ deste financiamento, pois foi oferecido como a ‘nova oportunidade da Caixa’, com uma planilha de evolução do cálculo sem constar a correção, ainda que ‘hipotética’, pelo IPCA, numa verdadeira ‘sedução’ para fechamento do negócio, pois ali apareciam os juros e a tabela SAC, com uma redução mês a mês. Agora estou tentando que a CEF faça a migração do meu contrato para a outra opção via juros + TR e só sabem dizer que ‘o contrato não prevê’ e fim de papo. Pensei agora em pleitear uma redução de prazo, para uns 120 meses, mesmo que isso impacte mais na prestação mensal. Ainda não obtive resposta. Mas pode o banco se negar a repactuar essa redução de prazo, se o comprometimento salarial do mês for obedecido? Só sei que a pior experiência da vida está sendo com a Caixa Econômica Federal. Quem ler esse meu post avalie bem antes de entrar nesse banco, pois quando precisa resolver essas questões a gerência não tem alçada, e te colocam num ‘0800’ que ninguém atende. Verdadeiro lixo de banco. Fico no aguardo das suas ponderações.

Janine, obrigado pela sua mensagem.

Pois é… No post já há este alerta: os gráficos divulgados pelos bancos nas simulações não levavam em conta justamente a correção pelo IPCA, que é o fator de mais alto risco para este contrato…

Infelizmente, o banco não é obrigado a fazer a migração para outra modalidade de contrato (corrigido pela TR ou pré-fixado), ou a aceitar a redução do prazo…

Mas há pelo menos duas coisas que você pode tentar:

-Portabilidade. Você pode procurar outro banco que aceite receber o seu contrato. Nem sempre isso vai ser vantajoso, pois os contratos corrigidos pela TR têm taxa de juros mais alta. Mas pelo menos você sai dessa modalidade mais imprevisível, que é o IPCA. Pesando uma coisa e outra, pode ser muito vantajoso.

-Amortizações extraordinárias. Como você disse que tem condição de suportar uma prestação mais alta, tem também condição de fazer amortizações extraordinárias, reduzindo mais rapidamente seu saldo devedor e, consequentemente, a exposição aos juros e ao IPCA. A melhor forma de fazer isso (reduzindo prazo ou valor da prestação) depende de caso a caso.

O Educando Seu Bolso lançou recentemente um curso destinado a possibilitar tomar a melhor decisão (e economizar milhares de Reais) em vários assuntos relacionados a imóveis: portabilidade, amortização extraordinária, escolha entre SAC ou Price, escolha entre IPCA ou TR, escolha entre alugar ou comprar, e várias outras.

No curso, além de informação, são oferecidas ferramentas que permitem fazer comparações e simulações e, assim, tomar a melhor decisão.

O link para você saber mais é https://loja.educandoseubolso.blog.br//curso/imobiliario/

Se tiver alguma dúvida, por favor entre em contato novamente, por aqui.

Abç!

Olá, gostaria de saber se vc pode me ajudar com meu financiamento ipca… ja chorei horrores, mas li a materia de vcs e vi que se eu fizer boas amortizações… compensa até ficar nele… Tenho condiçoes de amortizar no momento… 1600 reais por mes… é suficiente? Minha parcela é 870… tem subido aos poucos todo mes… mesmo que seja sac… que deveria baixar… financiei 130.400 em 360… este é o setimo mes… mas ja quitei 21 parcelas ao todo. minha divida ainda não foi atualizada esse mes… mas estava em 133.228 … adianta eu continuar o que estou fazendo? financiei pela caixa, somos funcionarios publicos… mas sinceramente to sentindo que me ferrei. Socorro.

Nathalia, obrigado pela sua mensagem, ela é muito oportuna.

Esse efeito de subida do saldo devedor no início do contrato é normal nos financiamentos corrigidos pelo IPCA. Isto porque, no início, a amortização mensal é muito pequena em relação ao saldo devedor. Por isso, o efeito da correção do IPCA sobre o saldo devedor é MAIOR que o efeito da amortização mensal. À medida que o tempo passa, a amortização mensal começa a representar uma proporção maior, e torna-se superior ao efeito do IPCA. Quando seu contrato completar 12 meses ele será ajustado. A amortização mensal vai subir um pouco (hoje ela deve ser de R$ 362,22, pelos meus cálculos) e, assim, o saldo devedor vai começar a cair. Ou pelo menos vai começar a subir mais devagar, e daqui a pouco começa a cair.

Você pode acelerar esse processo fazendo amortizações mensais. Qualquer valor ajuda. Se você tem R$ 1600, ótimo. Vá fazendo as amortizações. Quanto mais você conseguir reduzir o saldo devedor, melhor.

O Educando Seu Bolso lançou recentemente um curso completo sobre decisões financeiras relacionadas a imóveis. Por meio dele, são detalhados os fatores financeiros e não-financeiros envolvidos em decisões como: Devo alugar ou comprar um imóvel? Financiamento imobiliário é adequado para mim? Financiamento SAC ou Price? IPCA, TR ou pré-fixado? Devo amortizar meu financiamento? Reduzindo prazo ou valor da prestação? Devo fazer uma portabilidade? E muitas outras informações.

No seu caso, o curso poderia ajudar a decidir sobre a amortização e a portabilidade e, com isso, poupar um bom dinheiro e te deixar mais tranquila.

O link para a página de apresentação é este: https://loja.educandoseubolso.blog.br//curso/imobiliario/

Se tiver alguma dúvida sobre o curso (ou qualquer outra), por favor entre em contato novamente.

Abraço!

Boa tarde e parabéns pelo trabalho.

Nos casos que já foi realizada a contratação, qual o prazo mínimo para a Portabilidade?

Gostaria de receber por e-mail maiores informações sobre o serviço que realizam.

Grato, Fidélis

Fidélis, obrigado pela sua mensagem e pelos parabéns!

Não há prazo mínimo para a portabilidade, você pode realizá-la quando quiser.

Você receberá um e-mail para te dar mais informações sobre os serviços do Educando Seu Bolso, e informar com mais detalhes qual é seu interesse.

Abraço!

Bom dia tenho um financiamento na Caixa corrigido pelo Ipca, primeiro gostaria de saber se posso fazer portabilidade em outro banco para Tr. Segundo estou amortizando determinado valor por mês mas o saldo devedor devido Ipca sobe. E por final vale apena fazer essa portabilidade para Tr. pois planejei como disse fazer amortização extra todo mês. Abraços e parabéns pelo trabalho.

Adilson, obrigado pela sua mensagem!

Vamos lá.

Você pode, sim, fazer a portabilidade para a modalidade TR. Não há nada na norma que proíba isso. Na prática, porém, os bancos não estavam aceitando isso, no início. E é direito deles, não aceitar. Mas isso vem mudando. Talvez devido ao aumento da concorrência, os bancos vêm se mostrando mais receptivos à portabilidade com mudança do fator de correção.

É normal que o saldo devedor do financiamento suba, na modalidade IPCA (ou mesmo na modalidade TR, nos idos de 2015, quando a TR estava maior que 2% ao ano), especialmente em contratos com prazos longos, como 420 meses. O fato de ser NORMAL não quer dizer que seja BOM, quer dizer apenas que possivelmente não se trata de um erro no processamento.

Você disse que vem amortizando um valor por mês, e que mesmo assim o saldo continua subindo. Se você vem amortizando com redução de prazo, o esperado é que isso pare de acontecer, quando o valor da sua amortização mensal (aquela contida na própria parcela) for superior à correção do saldo provocada pelo IPCA.

E, finalmente, quanto a valer a pena fazer a portabilidade para TR, é impossível te dar uma resposta exata por dois motivos: (1) isso vai depender das taxas de juros oferecidas em cada modalidade. Se a taxa de juros na modalidade IPCA for MUITO menor que na modalidade TR, é possível que a modalidade IPCA seja mais vantajosa; e (2) ainda assim, é impossível prever o comportamento da TR e, principalmente, do IPCA. Portanto, essa decisão sempre vai envolver algum risco, que pode ser reduzido caso sejam feitos os cálculos corretos.

O Educando Seu Bolso oferece o serviço de realização destes cálculos. Caso seja de seu interesse, entre em contato novamente, e lhe serão passados mais detalhes sobre como funciona.

Abraço!

Boa noite!

Estou comprando uma casa no valor de 345.000,00, entrada de 69.000,00 e financiar 276.000,00 pela Caixa Econômica Federal. Gostaria de saber qual seria melhor IPCA ou TR? Como ficam as prestações de cada modalidade? E o saldo devedor? Há algum outro banco mais vantajoso do que a Caixa Econômica Federal?

Sou funcionário público municipal e tenho relacionamento com caixa (conta corrente, conta salário e cheque especial há 13 anos).

Olá, Uélinton, obrigado pela sua mensagem.

E parabéns pelo cuidado com seu dinheiro. É uma decisão que requer muito cuidado. É preciso fazer os cálculos de ambas as situações, levando em conta as diferentes taxas de juros e uma estimativa da inflação futura. Depois comparar os dois cenários e identificar aquele em que você gasta menos em prestações.

Você receberá por e-mail uma amostra do produto recém-lançado pelo Educando Seu Bolso, que visa justamente identificar a melhor opção, de forma clara, rápida e acessível.

Abraço!

O exemplo de vocês é exatamente o meu caso, 320mil financiado, paguei a primeira em novembro, agora está em 325 mil a dívida e já não tô dormindo a noite, como a amortização poderia resolver meu problema? Como é este calculo que corrige o saldo devedor todo o mês ? Me dêem uma luz por favor preferência a resposta por email

Olá, Priscila, obrigado pela sua mensagem.

Vou te responder por e-mail, como você pediu, mas também por aqui, para ajudar aos outros leitores.

O saldo devedor aumenta quando a sua correção pelo IPCA (ou mesmo pela TR, nos tempos em que ela não era zero) é maior do que a amortização mensal contida na prestação. Isso acontece quando o prazo do financiamento é alto. Para resolver isso é necessário realizar uma amortização extraordinária reduzindo o prazo. Isto faz com que a amortização mensal aumente, tornando-se maior do que a correção do saldo, que, assim, passa a se reduzir de fato.

É possível estimar o volume que você deve usar na amortização extraordinária para conseguir virar essa situação. Mas, via de regra, quanto maior for a amortização extraordinária, melhor.

Abraço!

Parabéns pelo trabalho.

É legal corrigir saldo devedor no contrato imobiliário (CEF), com sistema SAC (TR)? Se sim, qual a explicação para tal, uma vez que já incide juros?

Guilherme, obrigado pela sua mensagem!

É legal, sim. São duas coisas separadas. Os juros são a remuneração do banco, e o “aluguel” que você paga pelo dinheiro que pegou emprestado. A correção é a garantia de que o banco não terá perdas em caso de aumento da inflação.

Pode não parecer à primeira vista, mas esse sistema tem vantagens para o mutuário. Basta observar os contratos pré-fixados, isto é, que não têm correção de saldo devedor. Os juros deles são mais altos. Se o banco não tivesse a segurança da correção do saldo, possivelmente só concederia crédito para contratos de prazo bem mais curto do que os atuais (até 35 anos), ou cobrariam juros muito mais altos, por precaução.

Abraço e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso, ok?

Gostaria de informações sobre a consultoria imobiliária de vcs para poder decidir o financiamento pela TR ou IPCA. Obrigada

Bárbara, obrigado pela sua mensagem e pela confiança no nosso trabalho!

Te enviei um e-mail com os detalhes do serviço e uma amostra do relatório de consultoria.

Abraço!

Boa tarde!

Estou comparando um apto no valor de 360.000,00, entrada de 100.000,00 e financiar 260.000,00 pela caixa. Gostaria de saber qual seria melhor IPCA ou TR? Como fica as prestações de cada modalidade? e saldo devedor?

Sou funcionaria publica federal e teria relacionamento com caixa.

Olá, Keli, obrigado pela sua mensagem!

A resposta para sua pergunta não é tão simples, pois depende de alguns cálculos um tanto complexos. Por isso nós oferecemos um serviço de consultoria que tem por objetivo justamente fazer esses cálculos, desenhar as duas opções que você tem (TR ou IPCA), dentro das condições que lhe foram oferecidas (taxas de juros, prazo etc.), e identificar a mais vantajosa.

Estou te enviando por e-mail um modelo do relatório da consultoria, para você ter uma ideia melhor. É um trabalho muito interessante, que pode te fazer poupar milhares de Reais, ao tomar a decisão correta.

Abraço!

Bom dia

Gostaria de receber informações sobre a consultoria imobiliária

Olá, Hatie, obrigado pela sua mensagem e pelo interesse no nosso serviço.

Te enviei um e-mail com os detalhes. Abraço!

Boa noite, gostaria de mais informações sobre a consultoria imobiliária. Desde já agradeço

Joseane, obrigado pela sua mensagem!

Enviei as informações e um exemplo do relatório de consultoria para seu e-mail.

Grato. Abraço!

Oi Ewerton, boa noite.

Estou na iminência de fechar um contrato imobiliário. E buscando mais informações para trazer a segurança necessária para fechar negócio, pude chegar ao seu blog e pegar informações relevantes sobre as modalidades. Estava quase fechando o contrato pela modalidade IPCA, sabendo das possíveis oscilações da inflação, mas não tinha a noção do comportamento de aumento das parcelas e saldo devedor ao logo dos anos. Além disso, as amortizações que planejei ao longo dos anos não reduziriam a dívida de forma contundente, ou seja, o saldo devedor continuaria alto por anos e anos.

Pelo que entendi, pra mim, a melhor saída será a pré-fixada, apesar do esforço financeiro maior. Precisarei transferir recursos de algum custo para ter fôlego na prestação.

Obrigado

Prezado Washington, obrigado pela sua mensagem!

Ficamos felizes em te ajudar a tomar essa importante decisão. Mas fiquei curioso em relação a como você chegou a essas conclusões. Se quiser uma orientação profissional, nós oferecemos esse serviço. Fazemos uma estimativa de inflação futura, pegamos as taxas que o banco ofereceu para as modalidades (IPCA, TR, pré-fixado etc.), desenhamos todos os cenários e apuramos o mais vantajoso para você. Inclusive incluindo amortizações extraordinárias futuras, se for o caso.

Pode ser muito vantajoso para você, porque o valor que você pode economizar tomando a melhor decisão geralmente chega a milhares de Reais. Se quiser saber mais, entre em contato, e lhe daremos mais detalhes.

Abraço!

Olá, estou querendo financiar 670 mil pela CEF, o correspondente fez o financiamento em Ipca, por favor preciso de ajuda para saber qual a melhor opção.

Grato!

Kleryson, obrigado pela sua mensagem e pela confiança em nós!

Oferecemos um serviço de consultoria que tem exatamente esse objetivo. Te enviei um e-mail explicando como funciona. Abraço!

Olá Bom Dia!

Gostaria de maiores informações sobre a consultoria. Pois estou no processo de financiamento e na duvida das modalidades.

Letícia, obrigado pela sua mensagem e pela confiança em nós!

Te enviei um e-mail explicando como funciona a consultoria. Aguardo seu retorno. Abraço!