No podcast desta semana falamos sobre as recentes mudanças ocorridas no Financiamento Caixa. Os juros caíram e o limite do valor financiado aumentou.

Conversei sobre isso com a Duda Ramos, que substituía o Pedro Vieira no programa Em Boa Companhia, da Rádio Inconfidência.

A Caixa Econômica Federal (CEF) é, historicamente, a instituição financeira líder em financiamento imobiliário. Recentemente, devido à crise financeira e às mudanças na política, até andou perdendo essa liderança para outros bancos durante alguns meses.

Mas ainda é a instituição referência, quando o assunto é financiamento imobiliário. Por isso, mudanças nos recurso do Financiamento acabam afetando todo o mercado.

O que, exatamente, mudou no Financiamento Caixa? Fez tanta diferença assim? Passou a compensar mais? Que cuidados precisam ser tomados? O momento político do país deve afetar a decisão?

Tudo isso e mais um pouco neste post e no podcast.

O que mudou no financiamento Caixa?

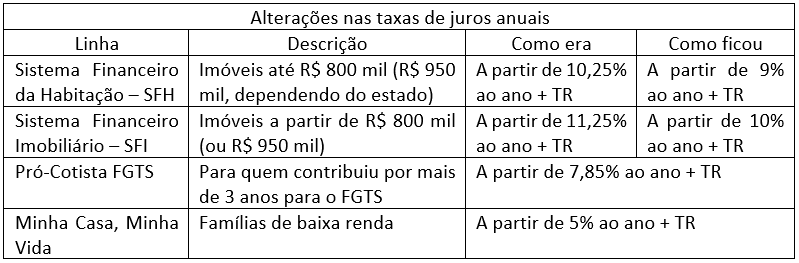

Em primeiro lugar, explicamos as mudanças no Financiamento. Além da queda nas taxas de juros, aumentaram os limites dos valores financiados. Então, o valor que o mutuário precisa dar como entrada caiu.

Vamos, então, entender as principais modalidades do Financiamento Caixa.

SIMULE FINANCIAMENTO DE IMÓVEIS

-

Sistema Financeiro da Habitação – SFH

O SFH financia imóveis com valores de até R$ 800 mil, na maioria dos estados. Para Rio de Janeiro, São Paulo, Minas Gerais e Distrito Federal, este valor é de até R$ 950 mil.

Nesta faixa, a taxa mínima de juros caiu de 10,25% ao ano para 9% (mais TR – Taxa Referencial de juros). Alguns outros bancos já vinham praticando taxas nesse patamar, e agora a Caixa passou a praticá-las também.

-

Sistema Financeiro Imobiliário – SFI

O SFI é a linha de financiamento para imóveis de valor superior aos do SFH. A taxa de juros mínima caiu de 11,25% ao ano para 10%, mais TR.

-

Pró-cotista FGTS

A linha Pró-Cotista coberta pelo FGTS andou suspensa durante algum tempo, mas foi retomada no início de 2018. Ela contempla as pessoas que contribuíram para o Fundo de Garantia por Tempo de Serviço – FGTS por mais de três anos, consecutivos ou não.

As taxas mínimas de juros da linha Pró-Cotista já eram de 7,85% ao ano, mais TR, e não sofreram alteração com as recentes medidas.

-

Minha Casa, Minha Vida no financiamento Caixa

É a linha de financiamento habitacional mais barata de todas. Contempla as famílias de baixa renda e imóveis mais baratos. Oferece planos para diferentes faixas de renda e de valor. Para saber mais, acesse o site da Caixa.

O programa Minha Casa, Minha Vida também não sofreu alterações com as recentes medidas anunciadas.

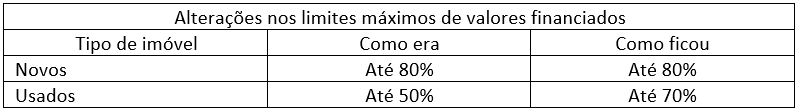

Limite do financiamento Caixa

Tão importante quanto a queda dos juros é o aumento do percentual máximo do financiamento. Até alguns anos atrás, a Caixa financiava até 80% do valor dos imóveis usados e 90% do valor dos imóveis novos. Em 2017 esses percentuais caíram para até 50% e 80%, respectivamente.

Com as medidas anunciadas recentemente, o Financiamento passou a cobrir até 70% do valor dos imóveis usados. Para os novos, o limite permaneceu em 80%.

Resumindo: condições comerciais do financiamento Caixa

São muitos números, muitas linhas de financiamento, não dá para guardar tudo. Vamos resumir tudo em uma tabela, então.

SIMULE FINANCIAMENTO DE IMÓVEIS

Mudou tanto assim?

Alguém haverá de perguntar: “Ewerton, convenhamos, de 10,25% ao ano para 9%, quer dizer que não caiu tanto assim, né?”

Ok, concordo que uma redução de 1,25 ponto percentual ao ano não é para a gente sair batendo bumbo na praça. Não é nada que vá revolucionar o mercado. Mas também não é de se jogar fora, não. Quer ver?

Fizemos o cálculo. Suponhamos que uma pessoa vá comprar um imóvel de R$ 290 mil pelo SFH. Vai dar R$ 90 mil de entrada e financiar os outros R$ 200 mil durante 300 meses.

A taxa anterior, de 10,25% ao ano, significava uma taxa mensal de 0,816% ao mês. A taxa nova, de 9% ao ano, significa uma taxa mensal de 0,721% ao mês.

“Olha aí, Ewerton, dá menos de 0,1% ao mês de diferença! Isso não é nada!” Calma aí. Será mesmo?

No primeiro mês, com a taxa antiga, este mutuário iria pagar cerca de R$ 667 de fase amortização e R$ 1633 de juros. Somados, dariam R$ 2300. Não estou levando em conta a taxa de administração e, principalmente, o seguro, que varia de acordo com a idade da pessoa.

Com a taxa nova, a fase amortização permaneceria nos R$ 667, mas os juros cairiam para R$ 1441. Ao todo, ficaria em R$ 2108. Uma diferença de R$ 192.

Isso vale para o primeiro mês. Nos seguintes, como o valor financiado vai caindo, a diferença cai também. Em um ano, significaria uma economia de cerca de R$ 2257.

Agora, me diga: para quem está comprando um imóvel, começando uma nova etapa em sua vida, isso é pouco? Eu não acho.

E o limite?

As alterações no limite de percentual do valor financiado talvez sejam ainda mais significativas. Afinal, ele pode significar a entrada ou não daquela família no mundo da casa própria.

Retomando o exemplo acima. O imóvel custava R$ 290 mil, lembra? Na realidade atual, o mutuário pode dar 30% de entrada – R$ 87 mil – e financiar o restante. Nas condições anteriores, ele precisaria dar R$ 145 mil de entrada.

Isso, sim, faz bastante diferença. Para famílias que vão juntando o dinheiro aos poucos, com todo o esforço, uma redução no limite pode significar uma antecipação de alguns anos na realização do sonho da casa própria.

Então compensa contratar Financiamento Caixa?

Eu considero o financiamento imobiliário algo vantajoso para muitas famílias. Não para todas elas, e daqui a pouco vou falar mais sobre isso. Mas, em termos de negócio, na realidade brasileira, eu vejo muitas vantagens. Eu mesmo adquiri meu imóvel por meio de financiamento. Comprei um apartamento em 2012, financiado por 30 anos. Em 2017 quitei o contrato.

Em primeiro lugar, o financiamento imobiliário não é muito caro. Não digo que seja barato, mas considero bastante razoável.

Além disso, as regras do SFH permitem a amortização extraordinária e a quitação antecipada. Isso oferece muita liberdade para a pessoa adquirir seu imóvel e, ao longo dos anos, desenhar sua estratégia para quitá-lo.

Quando contratei meu financiamento por 30 anos, eu sabia que iria quitá-lo antes disso. Contratei um prazo longo, para que a prestação ficasse mais barata e eu pudesse gerenciá-la com o tempo.

Alguns dos nossos posts mais lidos e comentados são justamente os que falam sobre amortização extraordinária. Nosso Simulador de Amortizações já recebeu milhares de consultas. Isso mostra como as regras do financiamento têm permitido a tanta gente não apenas o acesso à casa própria, mas também espaço para pensar estratégias para a quitação.

Se você tem um financiamento e deseja ficar livre dele, consulte os nossos posts que falam sobre o assunto. Já respondemos a centenas de comentários sobre o assunto. Se quiser saber qual seria o efeito de uma amortização extraordinária no seu contrato, use nosso Simulador.

E se quiser ajuda profissional para desenhar uma boa estratégia para a quitação do seu contrato, entre em contato conosco!

SIMULE FINANCIAMENTO DE IMÓVEIS

Casa própria é bom para todos?

Disse que considero financiamento imobiliário um negócio interessante. Não quer dizer que eu ache que todas as pessoas deveriam ter como objetivo adquirir sua casa própria.

Em minha opinião, morar de aluguel pode ser a melhor opção para muita gente, conforme seu momento de vida.

Algumas famílias, na pressa de ter sua casa própria, acabam adquirindo um imóvel inadequado para suas necessidades. Dois dos fatores que mais determinam o preço de um imóvel são localização e tamanho.

Já vi gente comprar imóvel pequeno e mal localizado, apenas para ter a sensação de morar no que é seu. E passou anos preciosos de sua vida morando de forma desconfortável. Melhor seria morar de aluguel durante alguns anos, até conseguir comprar um imóvel melhor.

“Ah, Ewerton, mas quem mora de aluguel joga dinheiro fora. Quem paga financiamento pelo menos gasta em algo que é seu”. Será? Quem paga aluguel dá o dinheiro para o proprietário.

Mas quem paga financiamento dá dinheiro para o banco, sob a forma de juros. Muito cuidado com esse tipo de raciocínio, não é assim que se avalia um negócio.

“Tá, mas quem paga aluguel tem mais dificuldade para juntar dinheiro”. Opa, depende. Há épocas em que o aluguel está bem barato. Há muitos casos em que a prestação de um imóvel ruim é mais cara que o aluguel de um imóvel melhor.

A pessoa pode morar melhor, mais barato, e assim juntar dinheiro para, dali a alguns anos, financiar um imóvel bom.

Comprar imóvel é bom para quem?

- Pessoas sem grandes perspectivas de mudanças radicais na vida

- Pessoas que querem morar em um lugar com sua cara – afinal, ninguém quebra parede ou instala móveis sob medida em um imóvel alugado

- Quem quer ficar livre de imobiliárias, proprietários, negociação de contrato, mudanças de casa.

- Quem encontra uma boa oportunidade de negócio.

Alugar é bom para quem?

- Pessoas em início de vida profissional, com perspectiva de mudar de cidade, ou aumentar a família.

- Quem quer conforto, mas ainda não tem dinheiro para comprar um imóvel adequado.

- Quem não quer correr riscos de queda na qualidade de vida. Vizinhança incômoda, piora no trânsito, violência. Começou a incomodar? Devolvo o imóvel e tchau!

- Quem encontra uma boa oportunidade de negócio – sim, isso vale para aluguel também.

Decidi comprar um imóvel. E agora?

Vou ressaltar alguns cuidados importantes que se deve tomar, sob o ponto de vista financeiro, antes de contratar um financiamento imobiliário.

Reserva financeira

Digamos que você tenha o valor para dar uma entrada maior do que os 30% exigidos pelo Financiamento Caixa – ou qualquer outro banco. O que fazer? Dar uma entrada maior ou deixar um dinheiro guardado?

Este é um ponto importante, principalmente diante da instabilidade profissional pela qual muitos brasileiros estão passando. É importante, para qualquer pessoa, ter uma reserva financeira para emergências – ou mesmo para boas oportunidades.

Por outro lado, dar uma entrada maior no financiamento diminui o valor da prestação.

Avalie bem de quanto seria uma reserva adequada para a sua família. Isso varia muito de acordo com o perfil da família. Muitos analistas falam que uma boa reserva é o equivalente a nove meses de despesas da família.

Se mais de uma pessoa contribui para a renda da família, e se não há perspectiva de perda de renda, a reserva pode ser menor.

Cuidados com as cláusulas

Peça para o banco, com antecedência, o modelo do contrato que você vai assinar. Leia-o com calma, em casa. Se tiver alguma dúvida, pergunte ao gerente ou a alguém experiente – um advogado, ou um despachante.

Esses contratos geralmente têm dezenas de páginas, e são escritos de uma forma que leigos não entendem totalmente. Não deixe para lê-lo na hora da assinatura, quando, além do pouco tempo, há toda a empolgação pelo fechamento de um negócio tão importante.

Diminuindo custos na hora da contratação do financiamento Caixa

Embora as taxas do Financiamento Caixa geralmente sirvam como orientação do mercado, é importante que você converse com outros bancos. Especialmente se você já tiver bom relacionamento com algum. Geralmente existe espaço para negociar as condições do contrato.

Uma forma de se fazer isso é contratar outro produto do banco. No meu caso, o gerente sugeriu que eu transferisse o meu recebimento de salário para o banco em que contratei o financiamento.

Eu não quis. Preferi contratar um cartão de crédito.

O seguro também pode ser negociado, e isso pode fazer diferença. Quanto mais alta for a idade do mutuário, mais caro é o seguro. Você não é obrigado a aceitar a proposta que o gerente apresenta junto do contrato de financiamento.

Concluindo: financiamento Caixa é vantajoso?

Quando o assunto é compra de imóvel, é preciso pensar muito bem. Afinal, imóveis geralmente são os bens materiais mais caros que uma pessoa pode possuir.

Reflita, pesquise, avalie muito bem tudo o que envolve essa decisão. Converse com outras pessoas. Não apenas aquelas com experiência no mercado imobiliário, mas também pessoas que compraram imóveis recentemente. E, importante, converse com pessoas com experiência de vida, que te conheçam e em quem você confia.

SIMULE FINANCIAMENTO DE IMÓVEIS

E pode contar com o Educando Seu Bolso. Estamos à disposição para ajudar a tomar a melhor decisão. E, se já tem um financiamento imobiliário e está em dúvida sobre como cuidar dele, podemos ajudar também. Temos atendido a centenas de pessoas que nos procuram. Leia nossos posts, incluindo os comentários. Precisando, é só falar!

Como é que fica para eu financiar pela caixa um imóvel de 200.000 mil? Qual o valor das prestações.

Olá, Mariah, obrigado pela sua mensagem.

Depende das condições do contrato. Isto é, do prazo e da taxa de juros, principalmente. Mas também do valor do seguro e da taxa de administração.

Abraço!

Ewerton, primeiramente parabéns pelo blog.

Minha dúvida é a seguinte, pretendo comprar um imóvel na faixa de R$ 250.000,00.

Minha renda bruta mensal é de R$ 4.200,00. Será que consigo um financiamento se eu der uma entrada de 30%?

Obrigado!

Eliane, obrigado pela sua mensagem!

Fiz umas simulações aqui, considerando financiamento de R$ 175 mil (ou seja, 70% de R$ 250 mil) a 8,5% de juros ao ano, por 420 meses, pagando mensalmente R$ 70,00 de seguro e R$ 25,00 de taxa de administração. Pelo SAC – Sistema de Amortizações Constantes, sua prestação inicial ficaria em cerca de R$ 1700. Pelo sistema Price, ficaria em menos de R$ 1400.

Geralmente os bancos exigem que a prestação fique em, no máximo, 30% da renda bruta da família, que, no seu caso, seria exatamente R$ 1400. Ou seja, nas condições que eu simulei, você só conseguiria financiar pelo sistema Price.

A simulação que eu fiz seria pelo Sistema Financeiro da Habitação – SFH. Pelo programa Minha Casa, Minha Vida você possivelmente conseguiria condições melhores, mas depende de uma série de fatores. Os limites para valor de imóvel na cidade em que você mora, a disponibilidade de crédito na sua região, se o imóvel é novo ou usado, os juros reais que você encontraria. Enfim, muitos fatores.

Abraço!

ótimo blog! um dos mais racionais na discussão aluguel x financiamento

Olá, Leobino, obrigado pela mensagem!

E que bacana seu elogio, “Um dos mais racionais…”. É isso aí, até mesmo quando há fatores emocionais envolvidos (e compra de apartamento tem um componente emocional importante, de sonho, de conquista, de segurança, e tal), é preciso decidir com racionalidade. Abç!

Parabéns pelo blog. Sobre o assunto me surgiu uma dúvida, eu já possuo financiamento imobiliario com a Caixa – Paguei 89 parcelas de um financiamento de 360 meses. A Taxa de Juros Contratual foi de 10,0262 / Taxa de Juros com Relacionamento fica 9,1098 – Sistema de Amortização SAC – Saldo devedor Teórico- 107 mil.

Consigo negociar uma redução nessa taxa de juros? Não tenho nenhuma parcela em atraso

Olá, Roberto, obrigado pela sua mensagem.

Da mesma forma que os bancos não poderiam aumentar a taxa de juros do seu contrato caso a inflação e a taxa Selic disparassem, eles também não costumam reduzir os juros em um cenário de queda da Selic. A menos que você, por exemplo, dissesse que pretende solicitar a portabilidade do seu contrato para um banco que ofereça melhores condições. Nesse caso eles poderiam reduzir, se quisessem. Mas não é comum que isso aconteça.

Você pode fazer isso: procurar taxas melhores em outros bancos e requerer a portabilidade. Mas, nesse caso, procure saber se, para fazer a portabilidade, você terá que pagar pelo novo registro do imóvel. Geralmente é necessário e, nesse caso, pode não ser um bom negócio, porque o registro costuma ser caro. Alguns cartórios isentam o mutuário da taxa, ou cobram taxas menores para portabilidade, mas também não é comum que isso aconteça.

Abraço!

Obrigado!

😉