Fazer um financiamento imobiliário é uma possibilidade pra quem quer comprar seu imóvel, mas não tem dinheiro para comprar à vista. O problema é que fazer um financiamento pode ser uma decisão que vai te acompanhar durante longos anos, não é verdade?

Para fugir de pagar essas parcelas todos os meses, ou para pagá-las por menos tempo, muitas pessoas se planejam, juntam dinheiro e fazem a amortização (ou abatimento) do saldo devedor do financiamento. É justamente sobre isso que vamos falar neste post, mas, mais do que isso, vamos responder uma das perguntas que mais ouvimos nos últimos anos: o que é mais vantajoso na hora de fazer a amortização do financiamento?

AMORTIZAR A DÍVIDA É SEMPRE A MELHOR OPÇÃO?

Contratos de financiamento imobiliário costumam ser longos. Podem chegar a 35 anos! Muita gente se incomoda em ter uma dívida tão longa. Por isso, tenta juntar dinheiro para amortizar o contrato e ficar livre dele o quanto antes. Mas será que essa é sempre a melhor opção?

Desde 2015 o Educando Seu Bolso se especializou em amortização de financiamento imobiliário. Já publicamos vários posts e podcasts, respondemos a centenas de comentários e prestamos dezenas de consultorias. Além disso, criamos o Simulador de Amortização, que mostra ao usuário o que acontecerá com seu financiamento caso ele faça uma amortização extraordinária. Isto é, para quanto iria o seu prazo ou o valor da sua prestação após a amortização.

O Simulador é um sucesso. Afinal, um sistema assim, gratuito e aberto ao público, só o Educando Seu Bolso tem. Mas percebemos que ainda faltava algo. Nossos leitores continuavam nos perguntando o que era mais vantajoso para eles, fazer a amortização do financiamento ou investir o dinheiro. E, se o melhor for a amortização de dívida, qual modalidade é a mais vantajosa, reduzir o prazo ou o valor da prestação?

RELATÓRIO DE AMORTIZAÇÃO DE FINANCIAMENTO

Perguntas assim não são fáceis de responder. Afinal, são muitas variáveis envolvidas: taxa de juros, prazo, valor da dívida, rendimento dos investimentos, inflação… Cada caso é muito particular. Só conseguíamos atender aos leitores de forma particular, por meio de consultoria.

Não descansamos enquanto não conseguimos dar uma resposta exata, rápida, prática e, sobretudo, barata. E finalmente conseguimos: criamos o Relatório de Amortização!

Por enquanto ele funciona apenas para contratos pelo Sistema de Amortizações Constantes. Mas se seu financiamento for pelo sistema Price, não se preocupe. Ao final deste post você verá como poderemos atendê-lo.

O Relatório responde às duas perguntas mais frequentes de nossos leitores:

- O que é mais vantajoso para mim: investir o dinheiro ou fazer uma amortização extraordinária?

- Se o melhor para mim for a amortização, compensa mais reduzir o prazo ou o valor da prestação?

Responder a essas perguntas significa gerar economia para o leitor. Afinal, ao longo de um contrato de tantos anos, a decisão certa significa poupar milhares de Reais.

Para fazer isso, nosso Relatório de Amortização desenha o que aconteceria caso o cliente adotasse cada uma das opções disponíveis. Em seguida, mostra a opção mais vantajosa e explica, passo a passo, como colocá-la em prática.

AS TRÊS OPÇÕES DA AMORTIZAÇÃO

Quem tem um contrato de financiamento imobiliário e um dinheiro disponível para amortização pode tomar três caminhos diferentes:

- Investir o dinheiro, em vez de amortizar a dívida.

- Fazer a amortização reduzindo o valor da prestação.

- Fazer a amortização reduzindo o prazo do contrato.

METODOLOGIA DO RELATÓRIO DE AMORTIZAÇÃO

O que fizemos foi, portanto, desenhar os três cenários possíveis que o cliente tem diante de si. Traçamos o que aconteceria com seu dinheiro e seu financiamento, de agora até o prazo final do contrato.

Cenário Investimento

O primeiro cenário é aquele em que a pessoa não faz a amortização. Em vez disso, investe o dinheiro.

O financiamento segue seu curso normal, como é hoje. Isto é, a pessoa tem um compromisso com o banco de, a cada mês, pagar a prestação conforme consta no contrato. Paralelamente a isso, investe o dinheiro em uma aplicação de longo prazo.

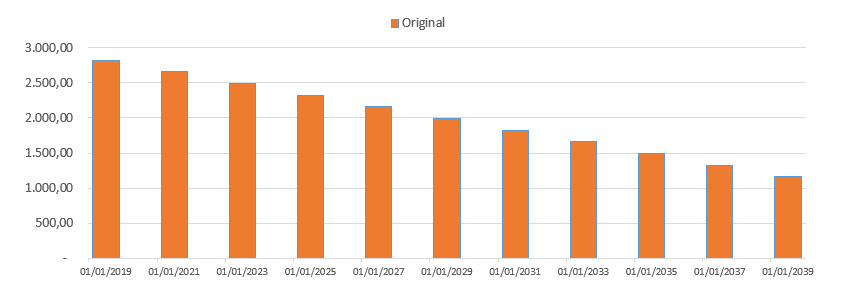

O gráfico a seguir mostra um exemplo de como as prestações se comportam:

Repare que, no início, as prestações começam altas e, à medida que o tempo passa, vão diminuindo.

Este é um compromisso que a pessoa já tem hoje. Por isso é o primeiro cenário que desenhamos, que nós chamamos de Cenário Investimento.

Cenário Prestação

A segunda opção é aquela em que o cliente faz uma amortização extraordinária reduzindo o valor da prestação. Por isso nós a chamamos de Cenário Prestação.

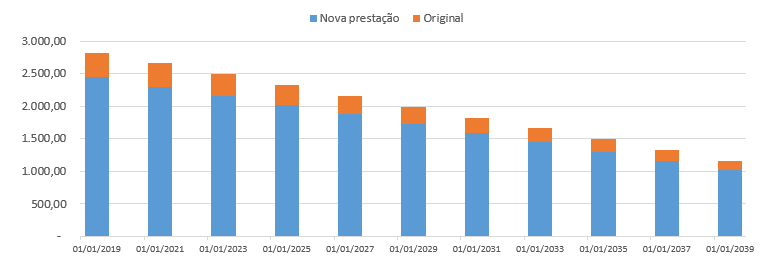

O gráfico a seguir mostra como fica a prestação após a amortização (colunas azuis).

Repare que, logo no início, as prestações diminuem, em comparação como o primeiro cenário.

Aqui entra o fator mais importante da nossa metodologia: o investimento do valor economizado.

O Relatório calcula quanto a pessoa teria, ao final do contrato, se investisse mensalmente o valor economizado (no gráfico, representado pela parte alaranjada das colunas)

Cenário Prazo

A terceira opção é aquela em que o cliente faz uma amortização extraordinária reduzindo o prazo. Por isso ela é chamada de Cenário Prazo.

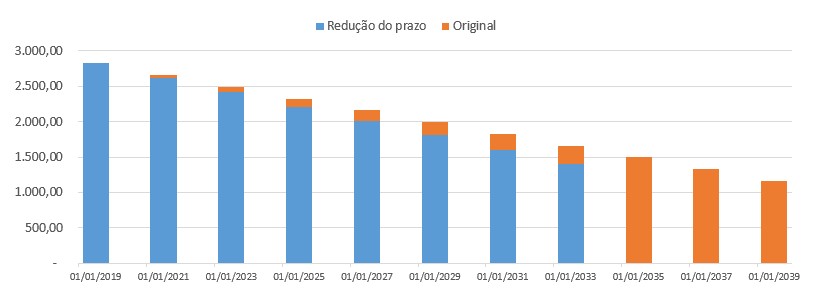

O gráfico a seguir mostra como ficam as prestações após a amortização (colunas azuis).

Repare que, logo no início, as prestações permanecem no mesmo valor que tinham no primeiro cenário. Porém, sua composição muda. O cliente passa a pagar menos juros e, consequentemente, a amortização mensal – a parte da prestação destinada a reduzir mensalmente a dívida – aumenta.

Com isso, à medida que o tempo passa, repare que as prestações começam a cair mais rapidamente do que cairiam se não fosse feita a amortização. Isso representa uma pequena economia para o cliente.

Porém, a grande economia acontece depois. Como o prazo foi reduzido, a pessoa fica livre da dívida mais cedo e, consequentemente, tem disponível para investir todo o dinheiro que seria destinado a pagar prestações.

Aqui entra novamente no cálculo aquele importante fator: o investimento do valor economizado.

O Relatório calcula quanto a pessoa teria, ao final do período, se investir mensalmente o valor economizado (no gráfico, representado pela parte alaranjada das colunas)

Resumindo, a lógica do Relatório é calcular o valor obtido investindo-se adequadamente todo o dinheiro disponível.

Além de apresentar separadamente o efeito de cada uma das três opções, o Relatório de Amortização apresenta um gráfico que permite compará-las. Assim ficará ainda mais clara a diferença entre elas. Pode chegar a dezenas de milhares de Reais! No final deste post nós apresentamos exemplos reais.

O QUE CONSIDERAMOS PARA INDICAR O MELHOR CENÁRIO?

Como dissemos no início do post, um dos nossos grandes desafios na produção do Relatório de Amortização foi lidar com tantos fatores que variam de caso a caso. Para isso, tivemos que adotar certas premissas, isto é, condições ao mesmo tempo ideais e realistas para os cálculos. Vamos a elas.

Investimentos constantes

No primeiro cenário – sem amortização – o cálculo leva em conta que o dinheiro que a pessoa tem guardado seria integralmente investido até o final do período. Nos outros dois cenários, o cálculo leva em conta que esse dinheiro seria usado na amortização extraordinária. Em compensação, todo o dinheiro economizado seria investido, também até o final do período.

Nós evidentemente não temos controle sobre o que cada pessoa fará com seu dinheiro. Por isso, essa premissa é baseada no que nós recomendamos: se quer se livrar da dívida, poupe e invista sempre. O Relatório de Amortização apresenta o resultado dessa recomendação.

Rendimento dos investimentos

A taxa de rendimentos das aplicações, levada em conta nos cálculos, é a de investimentos de longo prazo e baixo risco. Por exemplo – mas não necessariamente – a do Tesouro Pré-fixado com prazo mais longo disponível.

Naturalmente, essa taxa se modifica à medida que o tempo passa (as condições da economia também). Por isso, ela é constantemente atualizada pela nossa equipe.

Inflação

O Relatório de Amortização mostra, em cada um dos cenários, o valor que a pessoa teria em investimentos ao final do período. Como os prazos geralmente são longos, é apresentado também a quanto isso equivale em valores de hoje. Para isso, levamos em conta uma taxa de inflação dentro da expectativa do mercado. Essa taxa também é constantemente atualizada pela nossa equipe.

TR

O mesmo acontece com a TR, que é a Taxa Referencial usada para corrigir mensalmente o saldo devedor do financiamento imobiliário. Desde agosto de 2017 até a data de publicação deste post a TR tem se mantido zerada. Apesar disso, por prudência, o Relatório de Amortização poderá considerar, para o futuro, a TR um pouco acima das condições atuais.

INVESTIMENTOS

Como foi dito, o Relatório de Amortização tem como premissa, nos cálculos, que o cliente cuidará bem dos seus investimentos.

Já que essa é nossa recomendação, após receber o relatório, o cliente receberá também orientações sobre como fazer isto. Ou seja, como escolher e contratar bons investimentos.

Isso passa, por exemplo, pela contratação de uma corretora de valores. Por meio dela o cliente pode ter acesso a diversas opções de investimento, inclusive o Tesouro Direto. Hoje em dia a maioria dos grandes bancos tem sua corretora. Além delas, há boas corretoras independentes no mercado. Nós não vamos indicar nenhuma corretora. Faremos melhor que isso: orientaremos sobre como escolher uma.

Contratada a corretora, é hora de investir. Nós também não vamos indicar nenhum investimento específico. Faremos melhor: apresentaremos os principais tipos de investimento e indicaremos a que o cliente deverá estar atento ao escolher onde aplicar seu dinheiro. Isto é, taxas de rendimento, riscos, liquidez, prazos, tributação, os principais aspectos que devem ser considerados antes de tomar essa importante decisão.

Assim, nosso cliente terá autonomia para tomar suas próprias decisões de investimento. Poderá fazer suas escolhas, analisar o desempenho dos seus investimentos e reavaliar sempre as suas decisões.

Ou seja, o Relatório de Amortização vai muito além do financiamento imobiliário. Ele proporciona informações úteis para que o usuário se torne um investidor e passe a cuidar melhor do seu dinheiro. Não é à toa que nos chamamos Educando Seu Bolso.

REAVALIE: PODE SER HORA DE OUTRA AMORTIZAÇÃO

Falamos há pouco sobre reavaliar decisões. Isto vale não apenas para os investimentos, mas também para o financiamento imobiliário.

Nos cenários Prestação e Prazo, o Relatório calcula os efeitos de uma única amortização. Isso não quer dizer que a pessoa deva realmente amortizar seu financiamento apenas uma vez. Trata-se apenas de uma metodologia de cálculo.

O diagnóstico apresentado no Relatório de Amortização refere-se ao momento em que o cálculo é feito, a partir das condições econômicas então vigentes. Caso essas condições se mantenham, as recomendações do Relatório também se mantêm. Caso as condições mudem, é recomendável reavaliar as decisões de investimento.

A boa notícia é que o conteúdo extra, enviado após o cliente receber o relatório, orienta quanto a isto também. Que aspectos da economia – inflação, taxa Selic etc. – devem ser observados para tomar essa decisão? Qual é a hora adequada para planejar uma mudança de direção?

Reavaliar decisões quando o cenário muda é, aliás, recomendável para todas as pessoas, mesmo aquelas que não têm financiamento imobiliário.

AMORTIZAÇÃO DE FINANCIAMENTOS PRICE

Como dissemos, tanto o Simulador quanto o Relatório de Amortização, por enquanto, atendem apenas a quem tem financiamento pelo Sistema de Amortizações Constantes – SAC.

Se seu financiamento é pelo sistema Price, você poderá nos enviar as informações por meio de um formulário. A resposta não será automática, mas atenderemos da forma mais rápida possível, e com a mesma qualidade, precisão e clareza.

QUER GANHAR QUANTO?

Imagine duas situações de quanto uma pessoa pode ganhar ao tomar a decisão correta.

- No primeiro exemplo, levamos em conta um financiamento com saldo devedor de R$ 240 mil, prazo de 240 meses e taxa de juros de 8,50% anuais.

Se o cliente tem R$ 50 mil disponíveis, a diferença entre a decisão correta e as decisões erradas é de R$ 487,00 apenas no primeiro ano!

- No segundo exemplo, consideramos um financiamento com saldo devedor de R$ 120 mil, prazo de 360 meses e taxa de juros nos mesmos 8,50% anuais.

Se a pessoa tem R$ 30 mil disponíveis, a diferença entre a decisão correta e as erradas é, ao final dos 30 anos, de mais de R$ 60 mil!

Perceba, então, a importância de cuidar bem do seu dinheiro. E perceba também que investir em boa informação financeira pode ser mais lucrativo do que qualquer outro tipo de aplicação financeira.

NÃO PERCA MAIS TEMPO

Bem, agora que você já sabe como foi feito o Relatório de Amortização, não deixe de conhecê-lo de perto. Visite a página do Relatório. Você poderá assistir ao vídeo de apresentação, que mostra mais detalhes sobre ele. E poderá saber mais sobre este serviço que vai te levar a economizar milhares de Reais e a investir melhor seu dinheiro. Se você tiver alguma dúvida sobre como o Relatório funciona, ou quiser saber mais detalhes, deixe seu comentário e vamos responder! Então não perca tempo, a melhor decisão está esperando por você.

Boa tarde amigo. Parabéns pelo conteúdo. O mais esclarecedor que encontrei aqui na internet. Eu tenho um financiamento imobiliário pelo sistema price e me interessei pelo auxílio sobre a viabilidade ou possibilidades na realização de Amortização. Onde posso encontrar este formulário citado no texto para preencher os dados? Obrigado e fico no aguardo!

Ficamos felizes que tenha gostado Fernando.

O formulário de cálculo de amortizações em financiamento Price ainda não está disponível no site. Conversei com o Ewerton, em [email protected], e ele disse que se for só um cálculo simples de amortização antecipada, você pode mandar os dados do seu financiamento que ele calcula pra você.

Bom, espero te ajudado! Ah e se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nossos links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso.

Abraço.

Bom dia ..gostei dessa página .deixo a minha pergunta . Financiei um apto. Caixa . Minha casa .minha vida . Pago 850. Reais por mês em. 360 prestações. Tenho 15000 no FGTS .e gostaria de um esclarecimento de poder está usando o FGTS.para amortizar. A pergunta é abater por prazo e mais indicado . Um abraço

Olá, João, obrigado pela sua mensagem.

A resposta para sua pergunta varia de caso a caso. Não apenas devido às características de cada contrato, mas também pela situação de cada pessoa.

Por isso, o Educando Seu Bolso desenvolveu um produto que visa justamente dar informações mais completas. É o Relatório de Amortização. Ele informa os efeitos de cada uma das opções na situação de cada pessoa: Investir o dinheiro? Amortizar reduzindo o valor da prestação? Amortizar reduzindo o prazo? Quanto a pessoa economiza em cada opção?

No seu caso, a primeira opção (Investir o dinheiro) não se aplica tanto, porque seu dinheiro está no FGTS, portanto não está disponível para investimentos. Mas as outras duas se aplicam. Assim você saberá quanto economizará em cada opção de amortização. Isso te ajuda a decidir, porque saberá quanto economizará em cada opção.

Para conhecer melhor o produto, acesse o link https://educandoseubolso.blog.br/relatorio-de-amortizacao/?utm_source=educandoseubolso&utm_medium=simulador-amortizacao&utm_campaign=a3

Abraço!

Boa noite, Ewerton.

Eu tenho um financiamento da Caixa (minha casa, minha vida) que quando eu comprei não tinha tempo suficiente de carteira assinada, portanto não pude usar o FGTS, meu empreendimento foi entregue mês passado, estou começando a pagar agora as parcelas, sob um financiamento da tabela Price, com parcelas fixas no valor de ~R$1060,00.

Atualmente eu tenho um saldo devedor de R$134 mil reais com a CEF sob taxa efetiva de 7,2% a.a.

Estou apto a utilizar meu FGTS para abater meu financiamento. Minha dúvida é se vale a pena eu usar o FGTS, e em qual situação será mais vantajoso, 1) abater no valor total da dívida (saldo devedor) reduzindo o prazo 2) abater no valor total da dívida (saldo devedor) reduzindo as parcelas restantes ou 3) abater 80% das próximas 12 parcelas.

Na minha situação o que é mais vantajoso? que vou conseguir pagar menos juros. Qual sua indicação para melhor aproveitar do meu FGTS?

Muito obrigado pelos esclarecimentos.

Rodrigo, obrigado pela sua mensagem!

Nós temos um produto que visa justamente mostrar quanto você pagaria em prestações nas 3 opções mais usuais: amortizar reduzindo prazo, amortizar reduzindo prestação, ou não amortizar (e investir o dinheiro). Você traz uma outra opção: o PPP – Pagamento de Parte das Prestações. Esta é, sem dúvida, a que tem maior incidência de juros. Isto porque, na amortização, você reduz SALDO DEVEDOR, ou seja, usa o FGTS para pagar apenas a dívida de fato. No PPP, você usa o FGTS para pagar PRESTAÇÕES, o que inclui juros, seguros e taxa. A vantagem do PPP é que, com ele, seu FGTS se transforma praticamente em dinheiro vivo (pois você deixa de desembolsar o valor da prestação, sobre mais dinheiro para você). Mas, em termos de juros, ele não é vantajoso.

Recomendo que visite a página de apresentação do nosso Relatório de Amortização. Ele vai te dizer não apenas a melhor opção, mas QUANTO você economiza em adotá-la. O link é https://educandoseubolso.blog.br/relatorio-de-amortizacao/?utm_source=educandoseubolso&utm_medium=simulador-amortizacao&utm_campaign=a3

Abraço!

Boa tarde.

Você pode me ajudar?

Não tenho nenhuma formação em economia ou algo do tipo. Estou com um financiamento imobiliário SAC (pelo banco da Caixa) , hoje está em um saldo devedor de 85.650, especialmente no dia de hoje fiz abatimento do saldo devedor de 10 mil. (amortização no valor da parcelas).

Pois neste ano já realizei dois abatimentos de 10 mil cada do saldo devedor (amortização no prazo de contrato) e sinceramente não teve queda nenhuma no valor das prestações.

Não sei o que é mais vantajoso no meu caso.

A grosso modo pretendo fazer amortização constante a cada dois meses (no valor de 10 a 15 mil a cada mês).

Só não sei se é mais vantagem em abater no prazo ou na parcela? (teoricamente na parcela o valor que me sobraria no mês é bem maior, e esse mesmo valor de diferença conseguiria usar para abater um valor maior daqui dois meses).

Não sei se vale apena ter uma diferença maior no mês para usar no próximo abatimento.

Até a quitação dessa dívida tem o uso do FGTS também.

Mais acredito que a linha de raciocínio seja o mesmo do adiantamento.

Não sei se ficou claro minha dúvida.

Se possível me ajudar a tirar ela.

Agradeço desde já a sua atenção.

No aguardo.

Att. Tiago.

Tiago, obrigado pela sua mensagem!

Ficou bem clara sua dúvida. É a mesma de muitos dos nossos leitores e dos clientes de financiamento imobiliário em geral.

Para saber o que compensa mais, seria necessário fazer os cálculos e comparar as duas situações. E isso varia de acordo com cada caso. Não é uma tarefa simples para a maioria das pessoas.

Pensando nisso, nós criamos o Relatório de Amortização. Ele serve exatamente para resolver dúvidas como a sua, indicando a melhor opção para quem quer amortizar seu contrato.

Você digita seus dados, os dados do seu contrato, e em questão de minutos recebe um relatório com os detalhes de cada opção (reduzir prazo, reduzir prestação, ou não fazer a amortização), indicando a melhor decisão para você.

Sugiro que acesse o link a seguir para saber mais: https://educandoseubolso.blog.br/relatorio-de-amortizacao/?utm_source=educandoseubolso&utm_medium=simulador-amortizacao&utm_campaign=a3

Abraço!

Boa tarde Ewerton, apos ter acompanhado alguns comentários teus para algumas pessoas, cheguei na conclusão que se a pessoa esta conseguindo pagar o financiamento sem problemas, o ideal e sempre amortizar no prazo. Mas ainda tenho uma duvida, e gostaria que me ajudasse.

Tenho um financiamento com saldo devedor em R$ 114.000,00 e no final do ano irei amortizar R$ 70.000,00 sendo R$ 50.000,00 FGTS meu e da minha esposa e R$ 20.000,00 recursos próprios.

Minha parcela hoje esta em R$ 1.050,00 sendo que R$ 630,00 e Juros e R$ 360,00 amortização do saldo devedor.

Minha duvida e a seguinte, quando eu amortizar esse valor, como ficara esses valores de Juros e amortização do saldo devedor ? Se invertem? A amortização começa a ser maior que o valor do juros ? Tem uma ideia de como ficaria esse valor na parcela atual de R$ 1050,00

Muito Obrigado e no aguardo.

Olá, Jonas, obrigado pela sua mensagem.

Exatamente, após a amortização extraordinária reduzindo prazo, a parte da prestação referente a juros se reduz, e a parte referente a amortização mensal aumenta. Com isso, o saldo devedor passa a se reduzir mais rapidamente.

É possível apurar com exatidão esse movimento, mas depende de cálculos um pouco complexos. Oferecemos esse serviço sob forma de consultoria. Inclusive, se for o caso, programando futuras amortizações extraordinárias (com FGTS e recursos próprios).

Se quiser saber mais, entre em contato novamente. Pode ser bem interessante para você se programar.

E recentemente lançamos um “serviço expresso” para quem tem financiamento imobiliário. É o Relatório de Amortização. Ele não dá esse detalhamento que você deseja (seu caso requer um acompanhamento individual), mas informa o que compensa mais para o cliente: amortizar reduzindo prazo, reduzindo prestação, ou não amortizar (e investir o dinheiro). E o resultado fica pronto na hora.

Quem quiser conhecer, o link é https://educandoseubolso.blog.br/relatorio-de-amortizacao/

Abraço!

Boa noite.Comprei um consórcio em andamento!20 meses o original e a amortizaçao remanescente de 113parcelas.Reembolsei as 7 parcelas,quando se compra um consórcio é assim.Penso que só devo pagar as 113,mas a caixa diz que não,Falta uma das 113,mas a caixa diz que faltam 7 para as 120.Penso que a Caixa não analisou o contrato.Gostaria de saber se devo pagar as 113 ou seguir até a120?No contrato diz:O prazo original do grupo é de 120 meses e prazo de amortizaçaõ remanescente 113 parcelas prestações de ….Aguardo ansiosa sua resposta.Obrigada

Leda, obrigado pela sua mensagem.

Bem, via de regra, se o prazo original é de 120 meses, então devem ser pagos 120 prestações, não importando que pagou, se você ou o dono anterior do consórcio. Seria preciso conhecer os argumentos do seu banco para entender melhor a situação.