Hoje em dia é cada vez mais comum precisarmos enviar dinheiro para outros países, ou receber dinheiro vindo de fora. Num mundo com cada vez menos fronteiras, são muitas as situações em que necessitamos fazer remessas internacionais. E são cada vez mais variadas as opções para realizá-las. Empresas como Western Union, Transferwise, Remessa On Line, MoneyGram, entre outras, passaram a fazer parte do dia a dia de muitos brasileiros.

Mas, além dessas empresas especializadas, há muitas outras formas. Tantas opções deixam qualquer um confuso. Qual é a melhor? Qual é a mais barata? E a mais rápida? E a mais segura?

Esse foi o assunto da nossa conversa com Pedro Vieira, no programa Em Boa Companhia, da Rádio Inconfidência. No texto você conhecerá melhor as opções disponíveis. Poderá comparar Western Union com Transferwise, comparar seu banco com os Correios, saberá como escolher a melhor forma realizar uma remessa internacional.

Fizemos simulações, comparamos taxas e tarifas. Mas, como esse mercado é muito dinâmico, o principal é te mostrar a que pontos deverá ficar atento. Nossas simulações podem ficar obsoletas rapidamente, mas as dicas que daremos são para sempre.

Começaremos o post falando sobre ocasiões em que podemos precisar realizar remessas internacionais. Você possivelmente já esteve ou estará em alguma dessas situações.

Depois falaremos dos principais aspectos que envolvem uma remessa ao exterior. Aquilo que realmente faz diferença no preço e na qualidade do serviço e os principais termos que envolvem esse mercado.

Em seguida mostraremos as principais formas de realizar as remessas, apontando vantagens e desvantagens de cada uma. E fecharemos o texto falando nossas principais impressões sobre tudo isso. Ficou bem legal, vale a pena conferir.

Quem precisa fazer remessa internacional?

Bem, são várias as situações. A maioria delas você já consegue imaginar. Mas a última é um pouco surpreendente, talvez você nunca tenha pensado nela.

Parente estudando fora

Estima-se que, todo ano, mais de 200 mil brasileiros vão para outros países para estudar ou fazer intercâmbio. Boa parte dessa turma é composta por adolescentes ou adultos muito jovens, que não têm condição plena para se sustentarem lá fora. A solução é alguém enviar dinheiro para eles aqui do Brasil. Qual será a forma mais barata, prática e segura de fazer isso?

Parente morando fora

Estimativas apontam também que mais de 2 milhões de brasileiros vivam em outros países. Muitos deles sustentam suas famílias no Brasil, constroem suas reservas financeiras aqui, ou precisam eventualmente enviar dinheiro para cá. Nesse caso, qual é a melhor opção?

Parcerias comerciais

Não estou me referindo ao comércio internacional usual. Para isso existe toda uma estrutura de mecanismos e normas bem estabelecidas e utilizadas por exportadores, importadores e empresas de trade.

Falo de situações como a da nossa amiga Virgínia. Ela é sócia de uma empresa de espaços de trabalho compartilhados – coworking – que compõe uma rede internacional. Quando ela precisou enviar dinheiro para o escritório central, nos procurou. Como fazer isso de maneira formal e transparente, e ao mesmo tempo prática e barata?

Venda de produto ou serviço para alguém fora do Brasil

Mais uma vez, não me refiro aqui ao comércio exterior usual. Falo de uma empresa que eventualmente venda algo para alguém lá fora. Uma empresa de consultoria, por exemplo. Como receber por um serviço de maneira formal e clara, sem pagar mais por isso?

Pessoa vai viajar e quer comprar moeda mais barato

Essa é uma situação a que muita gente não dá atenção e, por isso, pode pagar mais do que precisaria na hora de viajar a passeio ou negócios. É possível comprar moeda estrangeira mais barata. Já pensou, viajar em férias escapando da cotação do dólar turismo?

A que devo ficar atento?

Cotação

O principal ponto é a cotação da moeda. Empresas diferentes praticam cotações diferentes. Algumas usam a cotação comercial, outras aplicam uma taxa a essa cotação, outras simplesmente praticam o preço que querem.

Impostos

Atenção na hora de fazer uma simulação! O IOF – Imposto sobre Operações Financeiras para transferência entre contas da mesma pessoa está em 1,1%. Mas entre pessoas diferentes está em 0,38%. Mas algumas empresas não deixam isso claro na hora de te passar o preço. Portanto, atenção a isso, pois faz diferença!

Tarifas

Como dizia um conhecido meu, “não adianta o ingresso ser barato, se a pipoca é cara”. Algumas empresas tentarão te atrair com uma cotação boa, mas vão querer compensar isso em tarifas caras. Cuidado!

Valor Efetivo Total

Quem acompanha o Educando Seu Bolso sabe o que é Custo Efetivo Total. É o preço de uma operação de crédito levando em conta todos os custos envolvidos. Valor Efetivo Total – VET é a mesma coisa: é quanto você está pagando por cada unidade da moeda, levando em conta cotação, impostos, tarifas, tudo.

O VET não depende só da empresa, mas também da quantidade de moeda que você está comprando. Quanto maior a quantidade, geralmente menor é o VET. Por isso, a mesma empresa, no mesmo dia, pode ser boa para comprar $100, mas ser ruim para comprar $1.000.

Em minhas pesquisas vi o VET ser calculado de forma que julgo incorreta. Deixaram de fora alguns custos que fazem parte da transação. Minha dica: calcule você mesmo. É simples: divida a quantidade de Reais pela quantidade de moeda estrangeira. Exemplo: está pagando, ao todo – incluindo taxas, impostos etc. – R$ 1000 por USD$ 250? Basta dividir 1000 por 250. Resultado: R$ 4,00 por dólar. Pronto.

Spread

Algumas empresas trabalham com o conceito de spread, que é a diferença entre taxas de compra e de venda de algo. Isso torna a transação bastante transparente. Elas trabalham com a cotação comercial e aplicam um spread. Simples assim. Vou explicar melhor daqui a pouco.

Taxa Swift

Swift é uma sigla que, em português, significa algo como Sociedade para Telecomunicações Financeiras Interbancárias Internacionais. É um sistema que visa a segurança nas transações bancárias internacionais. Pelo Swift, cada instituição financeira tem seu código, que é o BIC, também chamado de código Swift. Para usar o sistema, é cobrada uma taxa, chamada de taxa Swift.

Quando você vai fazer uma remessa, algumas empresas destacam a taxa Swift na hora de te passar o preço. Mas cuidado, pois elas podem te cobrar um preço mais alto do que o Swift de fato cobra. Outras empresas simplesmente embutem a taxa Swift em suas tarifas. E algumas te isentam dessa taxa quando você faz uma compra maior. Ou seja, tem de tudo. Fique atento a isso também.

Prazos e limites

Saindo da questão do preço, é importante ficar atento aos prazos que as instituições pedem para realizar a transação. Dependendo da sua urgência, isso pode fazer diferença. Atenção também aos limites das transações. Algumas empresas não enviam valores muito elevados para determinados países.

7 opções para fazer remessas internacionais

Bancos

É possível enviar e receber remessas internacionais por meio dos bancos que usamos no dia a dia. As regras e cotações e custos variam de banco para banco.

A vantagem é a praticidade e segurança. A desvantagem é que a cotação utilizada pode ser ruim e as tarifas podem ser altas. Então, atenção.

O Banco do Brasil, por exemplo, oferece 3 opções. Você pode enviar dinheiro entre contas do próprio BB, entre diferentes bancos, ou usando a Western Union.

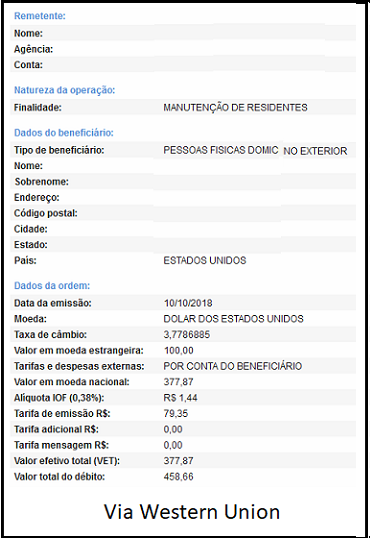

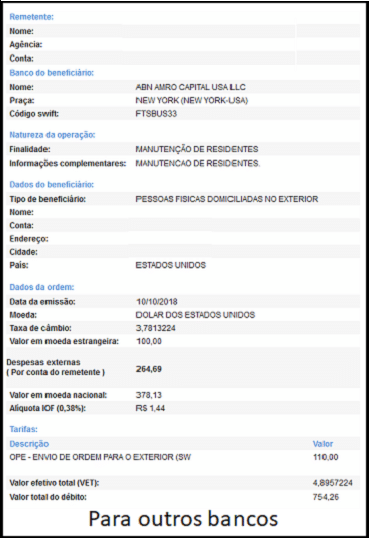

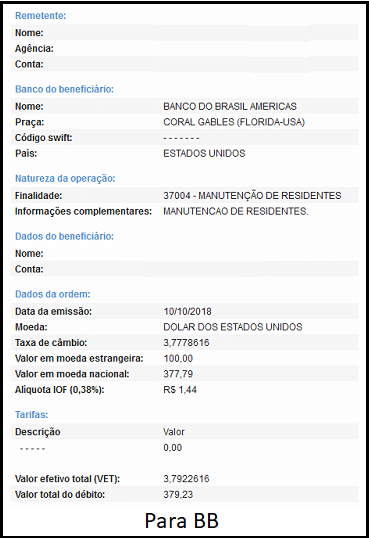

Fiz uma pesquisa no dia 10 de outubro. Simulei que enviaria USD$ 100,00 na finalidade “Manutenção de residentes”. Resultado:

Repare que enviar para uma conta do mesmo banco ficou muito mais barato. O único custo extra foi o IOF, e a cotação era a do dólar comercial, R$ 3,778.

Enviar para outro banco foi a opção mais cara. Foi cobrada uma tarifa de R$ 110 pela Ordem de Pagamento (OPE), mais R$ 264,69 de “Despesas externas” e IOF. Repare que, no cálculo do VET, eles levam em conta apenas a OPE. Por isso é que eu digo: calcule você mesmo o VET.

Enviar pela Western Union gerou tarifa (que também não entrou no cálculo do VET…) de R$ 79,35, mais o IOF. Vamos falar mais detalhadamente sobre a Western Union daqui a pouco. Por enquanto basta dizer que você fazer remessas internacionais diretamente com ela, ou por meio das parcerias que ela tem, com essa com o Banco do Brasil.

Resumindo, o melhor é tentar fazer a transação dentro do mesmo banco. Não sendo possível, compensa averiguar se o banco do remetente tem parceria com empresas como o Western Union. Se não tiver, a transação pode ficar muito cara.

Pesquise e compare

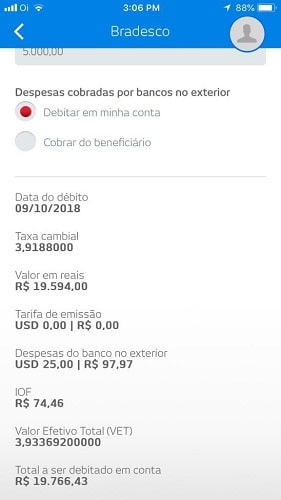

Se você tem acesso a mais de um banco, compare os preços. Veja a diferença de cotações entre Bradesco e Inter, em simulações feitas no dia 09 de outubro:

Impressionante, não? Pois é, é preciso pesquisar e comparar.

Falando em pesquisar, conhece nosso Simulador de Contas Digitais? Pois é, elas podem ser um bom meio de se realizar remessas internacionais.

Corretoras

Corretoras de câmbio são instituições financeiras especializadas em fazer transações envolvendo moedas estrangeiras. Para remessas internacionais, o funcionamento delas é parecido com o de bancos. Dependendo da corretora, o envio pode ser feito online ou presencialmente, e o destinatário precisa ter conta em uma instituição financeira.

Uma vantagem de operar com corretoras é que elas transacionam moeda em espécie. Para quem precisa receber ou depositar dinheiro vivo, facilita bastante. Além disso, várias delas procuram acompanhar a evolução do mercado, oferecendo serviços variados com praticidade e agilidade.

A desvantagem é a mesma dos bancos: a cotação não costuma ser das melhores e muitas delas cobram tarifas que acabam encarecendo muito a transação.

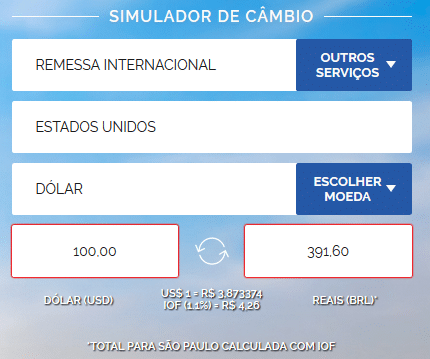

Fiz uma cotação de envio de USD$ 100,00 também no dia 10 de outubro. Veja o resultado.

A cotação usada não era boa: R$ 3,87 – enquanto o dólar comercial estava em R$ 3,78.

“Tá, Ewerton, mas pelo menos não cobraram nenhuma outra tarifa, né?”

Opa, não é bem assim. Quando telefonei para a corretora, me disseram que, fazendo a transação na agência deles haveria uma tarifa de USD$ 30! E que pelo site a tarifa seria de R$ 65,00.

A atendente me explicou que apenas na primeira transação não é cobrada tarifa – por isso ela não apareceu na simulação. E que a tarifa pelo site é menor, “porque fica mais barato para a corretora e porque você faz tudo pela sua conta e risco”, me explicou a moça, com espantosa sinceridade.

Então, quando for fazer uma cotação, preste atenção a todos esses detalhes.

Correios

Sabia que é possível fazer remessas internacionais pelos Correios? Mas só nas finalidades Manutenção de Residentes e Manutenção de Estudantes.

A vantagem é que o serviço está disponível na rede de atendimento dos Correios espalhada por todo o Brasil e a pessoa não precisa ter conta em banco. Cumpre a função social de levar o serviço a populações menos bancarizadas, portanto.

O preço é R$ 35,00 por remessa mais 1,5% do valor remetido.

Parece barato, né? Mas não é bem assim. Fiz uma cotação no dia 10 de outubro, e a cotação do Euro que eles usavam era de R$ 4,51 – enquanto a oficial estava R$ 4,29.

Uma desvantagem do serviço é estar disponível para apenas 26 países – para os Estados Unidos, por exemplo, não há atendimento.

Western Union

A Western Union é uma empresa com mais de 160 anos de existência. É a líder mundial em transferências internacionais de valores. No Brasil, tem milhares de pontos de atendimento, entre lojas próprias e empresas parceiras – lembra que falei que o Banco do Brasil tem parceria com a Western Union?

Uma das vantagens da Western Union é que não é necessário ter conta em banco. Isso facilita muito para viajantes, por exemplo, ou pessoas de baixa renda – a Western Union foi um dos meios mais frequentemente usados pelos refugiados haitianos no Brasil.

Uma desvantagem que vi na Western Union foi o preço. No dia 3 de outubro pesquisei o custo para enviar R$ 1000 em dólares para os EUA. Encontrei a cotação de R$ 4,08, quando o dólar comercial estava a R$ 3,88. A tarifa em si não foi das mais altas: R$ 30,00. Mas com essa cotação, nem precisava…

Transferwise

A Transferwise é uma startup especializada em transferências financeiras internacionais.

As grandes vantagens da Transferwise são a praticidade e o preço. Fiz uma simulação de envio de R$ 1000 para os EUA no dia 3 de outubro. O câmbio praticado foi o comercial, R$ 3,88. A tarifa – incluindo IOF – foi de R$ 31,00. Mais barato que a da Western Union, por exemplo.

As únicas desvantagens são a necessidade de que remetente e destinatário tenham conta em instituição financeira, e a limitação do serviço apenas a pessoas físicas.

Remessa Online

Remessa Online é uma empresa brasileira nos mesmos moldes da Transferwise.

As vantagens da Remessa Online são praticidade e transparência. Fiz a mesma cotação de envio de R$ 1000 para os EUA no dia 3 de outubro. A cotação foi a do dólar comercial, R$ 3,88.

Além disso é cobrada a taxa Swift de USD$ 20 – a atendente me explicou que para remessas maiores pode haver até isenção da taxa – e um spread de 1,3% sobre a cotação oficial. Ou seja, o câmbio não ficou ruim, saiu a R$ 3,93. O problema é que a taxa Swift levou o VET lá para cima (R$ 4,27). Para compras maiores, com a Swift pesando menos, pode ser muito bom negócio.

VTM e cartão de débito

VTM – Visa Travel Money é um cartão de débito que se contrata de forma avulsa, não vinculado a uma conta bancária. Ao adquirir o cartão – junto a uma corretora ou um banco, por exemplo – a pessoa o carrega com dinheiro na moeda que desejar. Quando estiver no exterior pode usá-lo em estabelecimentos que aceitam Visa ou sacar dinheiro vivo em caixas eletrônicos.

Esse cartão é útil, por exemplo, para pais, no Brasil, transferirem dinheiro para seus filhos em viagens curtas ao exterior. Por que viagens curtas? Porque o IOF desse tipo de cartão é mais alto: 6,38%. Para viagens longas – de intercâmbio, por exemplo – acaba saindo caro.

Remessas para si mesmo

Lembra que eu falei, lá no início, que remessas financeiras ao exterior podem servir para quem vai viajar a passeio ou a negócios? A pessoa pode usar a TransferWise ou a Remessa Online, por exemplo, que são empresas que operam com dólar comercial e cobram tarifas razoavelmente baixas. Para isso, basta que ela tenha uma pessoa de confiança no exterior, a quem ela possa transferir o dinheiro aqui do Brasil, e que possa lhe repassar o dinheiro no exterior. Simples assim. Mas, claro: é preciso pesquisar preços e condições.

Concluindo

Apresentamos 7 opções de remessas ao exterior, apontando vantagens e desvantagens de cada uma delas.

Quem não tem conta em banco pode usar os serviços da Western Union e dos Correios. São opções acessíveis em milhares de pontos de atendimento.

A Western Union pode ser uma boa opção também para quem quer fazer remessas a partir do seu próprio banco. Mas esta seria uma opção um tanto comodista, já que há empresas que realizam remessas de conta para conta cobrando mais barato.

Estou me referindo a empresas como TransferWise e Remessa Online. Elas prometem prestar o serviço de forma prática e com preços melhores. Entre todas as que pesquisamos, este é o modelo que nos parece capaz de oferecer a melhor combinação entre preço e praticidade, dependendo da quantidade de moeda adquirida.

Há outras empresas semelhantes no mercado, como a MoneyGram. São empresas novas, por isso é preciso avaliá-las bem. Recomendamos sempre aos nossos leitores que, antes de contratar serviços, pesquisem a qualidade do atendimento das empresas, em sites como o Reclame Aqui.

O importante é pesquisar sempre. O perfil das empresas aqui avaliadas pode variar ao longo do tempo, pois o mercado é muito dinâmico. Mas as dicas contidas na primeira parte do texto duram para sempre. Use-as sempre que precisar realizar remessas internacionais. E, em caso de alguma dúvida, fale com a gente!

O Banco do Brasil agora cobra 2% para envio para a conta de mesmo nome no exterior no BB Americas sem contar que o dolar deles é bem pior que o comercial.

Pois é Renato, parabéns por ter feito a comparação.

Lidar com instituições financeiras é como ir à feira: quem pesquisa economiza!

=)