Você entregou sua declaração imposto de renda, acabou caindo na malha fina receita federal e agora não sabe o que fazer?

Calma, para começo de conversa, isso não quer dizer que você está, necessariamente, sonegando imposto. Na verdade, existe uma série de motivos que fazem com que as pessoas fiquem enroladas com a receita federal do Brasil.

Para te tranquilizar, sair da malha fina imposto de renda, dependendo do caso, é uma tarefa simples. E, para te ajudar, trouxemos o André Félix, advogado e coordenador do Curso de Tributação do Consumo do IBET de São José dos Campos.

Então, se você quer conhecer os principais motivos pelos quais as pessoas caem na malha fina da receita federal, aprender a sair dela, conhecer o portal Ecac e saber mais sobre a restituição da declaração imposto de renda, esse episódio é para você!

A conversa está disponível em todos os players acima, o vídeo está no nosso canal do Youtube e, caso prefira, continue a leitura!

Principais motivos para cair na malha fina da Receita Federal

Em 2022, mais de 36 milhões de pessoas declararam imposto de renda e mais de 1 milhão ficaram na malha fina. Mas, afinal, o que significa isso?

Bom, cair na malha fina significa que a sua declaração do Imposto de Renda ficará retida na Receita Federal por conta de algum erro. Os erros mais comuns de serem detectados são:

1) Descuido e desatenção ao preencher as informações da declaração

O primeiro motivo que leva as pessoas a caírem na malha fina é o descuido e a desatenção ao preencher as informações da declaração de imposto de renda.

São muitos detalhes, é preciso preencher os valores nas casas de centavos, as informações podem se confundir, então, é comum que as pessoas preencham algumas informações erradas.

2) Renda Tributável x Renda Não Tributável

Outro erro comum é a pessoa declarar como não tributável uma renda que é tributável. Mas quais são as rendas tributáveis e as não tributáveis?

Para saber quais são as rendas consideradas como tributáveis e que devem ser declaradas no imposto de renda é possível, através do PGD (Programa Gerador de Declaração) da Receita Federal, visualizar uma lista completa.

Porém, para facilitar, é possível dividir as rendas tributáveis nos seguintes grupos:

- rendimentos trabalhistas: salários, horas extras, rescisão de contrato, rendimentos de microempresa e empresa individual e etc;

- rendimentos de benefícios: férias, licenças remuneradas, premiações e gratificações, participação nos lucros da empresa e etc;

- valores recebidos da locação de imóveis;

- rendimentos previdenciários: pensão e aposentadoria;

- atividades rurais;

- royalties;

- rendimentos no exterior;

Alguns rendimentos não tributáveis são:

- indenizações por rescisão de contrato de trabalho e valores recebidos do FGTS;

- parcela isenta proveniente da aposentadoria, reserva remunerada, reforma e pensão de pessoas acima de 65 anos;

- lucros e dividendos recebidos nas atividades empresariais e apurados;

- transferência de patrimônio, como doações e heranças;

- bolsas estudantis, ou seja, aquelas apenas voltadas para o estudo e pesquisa que não envolvem trabalho, entre outros.

3) Omissão de rendimentos

Em terceiro lugar temos a omissão de rendimentos, ou seja, as pessoas deixam de declarar algum rendimento que ela ou seus dependentes tiveram.

Por exemplo, se você tem uma aplicação em renda variável em um app de investimentos e esqueceu de declarar seus rendimentos dentro desse app, vamos considerar que é a XP. A XP também prestará as contas dela para a Receita Federal e irá incluir seu investimento de mais de 1000 reais que está com eles.

Então, quando a Receita Federal for bater os números no final, essa conta não vai fechar, visto que a XP declarou os mais de 1000 reais que você tem investido com eles, mas você não.

Outro exemplo é quando você tiver seu filho como dependente e, na hora de fazer a declaração, não colocar um trabalho remunerado temporário que ele tenha feito, por exemplo. Como o lugar em que ele trabalhou irá declarar que pagou um salário para ele durante determinado tempo, a conta da Receita Federal não irá fechar e você ficará na malha fina.

Cai na malha fina, quais riscos eu corro?

Em caso de fraude

André nos contou que se a pessoa tiver imposto a pagar e que se for verificado que houve um caso de fraude, a pessoa pode ser autuada e sofrer uma multa qualificada, que pode chegar a 150% a 225% do valor que a pessoa deixou de pagar.

Além disso, se o contribuinte não pagar o auto de infração, ele corre o risco de sofrer um inquérito policial, para que seja verificado se houve crime contra a ordem tributária.

Entretanto, é importante ressaltar que esse é o pior cenário possível, que só acontecerá com quem realmente agiu de má fé para pagar menos Imposto de Renda.

Quando se atrasa o pagamento

Os juros de mora são cobrados quando ocorre atraso no pagamento de uma conta e, no caso do Imposto de Renda, eles correspondem a 20% do valor que você atrasou. Para ficar em dia com os juros de mora, basta emitir uma DARF e pagá-la, o problema estará resolvido.

Se você não pagar os juros de mora, como não houve fraude, apenas outro atraso, sua multa aumentará para 75% do valor que você atrasou, somados aos juros da Taxa Selic.

Cai na malha fina, vai demorar para eu sair dela?

O tempo para sair da malha fina, depende, obviamente, do motivo pelo qual você caiu nela.

De acordo com o André, quando o motivo são dados incorretos e desatenção, você provando documentalmente que o que você preencheu está correto, em até 1 mês você sai da malha fina Imposto de Renda.

Ainda, caso sua situação implique o pagamento de mais imposto, basta você pagar, sabendo que também existe a opção de parcelamento do valor.

Porque mais gente caiu na malha fina em 2022?

De 2021 para 2022 houve um aumento de 18,74% na quantidade de contribuintes que ficaram na malha fina receita federal, porque isso aconteceu?

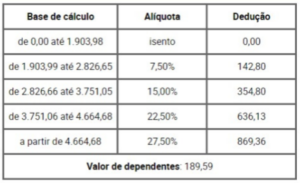

Bom, de acordo com André Félix, se a tabela do imposto de renda tivesse sido devidamente atualizada, pessoas que ganham até 5 mil reais por mês estariam isentas. Entretanto, a tabela do imposto de renda 2022 foi a seguinte:

Então, ainda seguindo o raciocínio do entrevistado, como não houve uma devida correção monetária, 10 milhões de brasileiros entraram na base de recolhimento do imposto de renda.

Ou seja, uma série de pessoas que entrariam no grupo que tem direito a isenção do imposto de renda tiveram que se adaptar e aprender a participar dele.

Além disso, a declaração imposto de renda é feita de forma digital, através do site da receita federal. Então, várias pessoas podem ter dificuldades na hora de preencher a declaração, por não serem tão familiarizadas com processos digitais e tecnológicos, e acabar errando algum preenchimento.

E-cac Receita Federal

Ecac Receita Federal é uma abreviação para Centro Virtual de Atendimento ao Contribuinte. Ou seja, o portal Ecac funciona como apoio para que pessoas físicas e jurídicas cumpram com suas obrigações fiscais.

Por exemplo, através do portal ecac Receita Federal você consegue acompanhar a sua declaração de Imposto de Renda. Então, ao consultar o ecac você pode encontrar sua declaração como “em processamento” e, ao clicar em “em processamento” ver que o status dela é “pendente”.

O status pendente significa que sua declaração está em análise, ou seja, você caiu na malha fina. Ao se deparar com esse status, você pode se adiantar e apresentar uma declaração retificadora para corrigir o que estiver pendente antes de ser notificado pela Receita Federal.

Além disso, você encontra detalhes de como emitir a declaração online, como fazer a retificação de declaração e você tem acesso até a declaração que a própria Receita Federal te oferece, já com alguns rendimentos e bens preenchidos.

Como acessar o E-cac Receita Federal?

Existem duas maneiras, veja:

1) Certificado Digital

A melhor forma de se ter acesso ao E-cac é tendo um certificado digital. Mas o que é certificado digital? Ele funciona como uma identidade eletrônica, custa, em média, 150 reais e tem validade de até 2 anos, ou seja, não existe certificado digital gratuito.

Hoje em dia, para algumas profissões, como a do próprio André, que é advogado, é obrigatório ter um certificado digital. Porém, essa regra não é válida para qualquer pessoa física ou jurídica.

Então, caso você precise de um certificado digital para o seu dia a dia como pessoa física ou jurídica e já tenha um, não deixe de aproveitar a oportunidade e acessar o portal Ecac.

2) Código de Acesso

A outra maneira de se acessar o portal Ecac é utilizando um código de acesso. Ele permite que você usufrua de alguns serviços disponíveis no ecac. Entretanto, além de ser um acesso mais restrito, seu uso é exclusivo para pessoas físicas e empresas optantes pelo Simples Nacional, inclusive o MEI.

Seu código de acesso valerá por 2 anos e, após esse período, será cancelado automaticamente.

Retificação da Declaração do Imposto de Renda

Você sabia que após enviar sua declaração imposto de renda você tem a opção de retificá-la? Ou seja, se você enviou sua declaração e se deu conta de que preencheu algo errado, você tem até 5 anos após o envio da declaração original para corrigi-la.

Entretanto, não é todo mundo que pode fazer isso, o contribuinte não pode ter sido notificado pela Receita Federal para poder fazer a retificação.

Fazer a retificação não gera nenhum tipo de gasto ao contribuinte, porém, não é mais permitido trocar o modelo da declaração. Logo, você não pode alterar a forma de tributação de completo para simplificado e vice e versa.

Onde fazer a retificação da declaração imposto de renda?

A retificação pode ser feita usando o Programa Gerador de Declaração (PGD) do Imposto de Renda Pessoa Física, disponível para ser baixado no site Receita Federal.

Por fim: 5 dicas e dúvidas sobre a declaração de Imposto de Renda

1) Tenha sua documentação completa em mãos

A dica mais básica é: na hora de preencher sua declaração de Imposto de Renda, tenha toda a documentação necessária em mãos, para que você não deixe nada para trás.

2) Tente utilizar a declaração pré-preenchida pela Receita Federal

Outra dica é optar pela declaração pré-preenchida pela Receita Federal, é possível encontra-la no portal Ecac Receita Federal e até o André opta por utiliza-la.

Essa opção já vem com alguns campos pré-preenchidos, afinal, a Receita Federal tem acesso a uma série de informações sobre você. Sendo assim, basta você confirmar as informações e fazer qualquer ajuste que seja necessário. Assim você pode poupar uma grande dor de cabeça na hora de preencher sua declaração imposto de renda!

3) Chegou o dia final de entregar a declaração e a sua continua com erros? Envie mesmo assim!

Ao enviar sua declaração de Imposto de Renda, mesmo que com erros ou incompleta, você não sofre nenhuma penalidade e tem a possibilidade de corrigi-la fazendo uma retificação. Mas lembre que é preciso corrigi-la o mais rápido possível, afinal, se a Receita Federal processá-la e encontrar os erros, você poderá ser penalizado.

Entretanto, obviamente, esse não é o cenário ideal, se planeje para não deixar para o último dia, pois, ao não entregar a declaração Imposto de Renda a tempo, você fica com o CPF irregular e é impedido de tirar passaporte, título de eleitor, fazer financiamentos bancários, entre outros.

4) Acompanhe o processamento da sua declaração

Através do site da Receita Federal você consegue acompanhar o processamento da sua declaração Imposto de Renda.

Caso sua declaração tenha o status “processado” significa que está tudo de acordo. Caso sua declaração esteja como “pendente”, você já consegue ter acesso aos motivos da pendência e já pode correr atrás de resolvê-los.

5) Pensão alimentícia, é tributada?

Recentemente houve uma mudança na tributação da pensão alimentícia. Na lei anterior o valor da pensão era tributado tanto de quem pagava, quanto de quem recebia. De agora em diante, apenas quem paga a pensão alimentícia terá que pagar imposto sobre o valor.

Ou seja, se você paga pensão alimentícia deve declará-la como rendimento tributável e se você recebe a pensão alimentícia deve declará-la como rendimento não tributável.

Além disso, quem recebeu pensão alimentícia e pagou imposto de renda sobre ela nos últimos 5 anos, tem direito a restituição do valor.

Lembrando que é necessário solicitar a restituição imposto de renda. A Receita Federal não irá te devolver esse valor por livre e espontânea vontade. O pedido pode ser feito administrativamente, fazendo um pedido de restituição junto à Receita Federal ou entrar com uma ação na justiça contra a União Federal, pedindo a restituição.

E aí, o que você acha de ter que preencher a declaração Imposto de Renda todo ano? Já aprendeu a se organizar?