Você sabe como ler a fatura do seu cartão de crédito? Conhecer tudo que está representado nela é fundamental para melhorar seu controle financeiro.

Data de vencimento, limites, valor total, valor mínimo e pagamento parcelado. Esses são alguns exemplos dos vários campos que, se passam despercebidos, podem trazer sérios problemas. Entender bem todas essas informações evita dores de cabeça, como a cobrança juros altíssimos e outras taxas.

Todos esses dados estão presentes na sua fatura, mas, muitas vezes, de forma complexa e de difícil entendimento. Assim, fica fácil se confundir com os até 59 campos que estão distribuídos por toda a folha.

No entanto, isso não é tudo! Para muitos famílias brasileiras além de interpretar todos os dados referentes à fatura de um cartão, que deveria ser de uso individual, há um segundo desafio: o compartilhamento de cartões.

Ocorre no país o uso dos cartões de forma comunitária. Isso é feito com intuito de subsidiar os gastos de uma família ou comunidade. Assim, o foco do uso dos cartões passa a não mais ser a titularidade, mas a data do vencimento. Portanto, além das diversas faturas, esses cidadãos precisam fazer um malabarismo para administrar os riscos da inadimplência.

Para te ajudar, nesse post explicaremos os mais importantes itens de sua fatura, a funcionalidade de cada um e como interpretá-los.

Além disso, você entenderá porque é tão crucial que seja feita uma “revisão” da sua fatura, evitando assim cobranças indevidas e gastos desnecessários. Mas, não desanime, e nem pense em deixar o controle de lado. Pegue sua fatura e vamos lá!

O caso de uma família brasileira e as faturas do cartão de crédito

Uma antropóloga, pesquisadora da UFRJ, relatou um caso que se passou na Favela da Maré, RJ. Através desse relato fica clara a dificuldade de administrar as faturas de cartão.

Eugênia Motta, diretora do Instituto de Economia Real, realiza projetos no local há cerca de 15 anos. Segundo ela, durante uma pesquisa, presenciou três pessoas sentadas à mesa, as quais ela deu nomes fictícios.

Luna, Lina e Leno compartilham de seus três cartões entre si. Eles não utilizam esses cartões com base na titularidade, mas sim com foco na data de vencimento. Ou seja, fazem essa utilização de forma indistinta, dificultando, e muito, o controle. O cartão escolhido para uma compra é aquele com o vencimento mais distante, ou seja, sempre tentando empurrar o pagamento.

Isso já parece uma grande quebra de paradigma, pois acreditávamos que, no máximo, uma pessoa poderia pedir o cartão emprestado. Mas, de acordo com a pesquisadora, haviam ainda outras despesas nas faturas dos três. Lá estava presente o parcelamento da TV de um amigo, que se encontrava negativado, e pediu para utilizar o cartão, por exemplo.

E ainda tem mais…

Além disso tudo, que já aparenta ser um grande problema, um dos três amigos é dono de um bar, tal qual as compras de estoque eram feitas também em um dos cartões. E, por fim, havia um empréstimo feito por um deles a um terceiro.

O pagamento dessa dívida estava sendo feito via compras através de seu cartão de crédito, como em um processo de amortização. Enfim, uma das faturas não poderia ser paga, devido à falta de dinheiro. E, como uma das faturas teria de ser sacrificada, foi escolhida aquela a qual o dono seria menos afetado por ter seu nome sujo. A pessoa com o nome preservado foi a que mais dependia de seu nome para o trabalho.

Afinal, o que pode ser aproveitado desse relato para que não tenhamos ainda mais complicações? Se já é difícil entender uma fatura, além de cada um de seus possíveis 59 campos, imagine compartilhando cartões. O controle, a fim de não cair em dívidas, deverá ser ainda mais rigoroso. Mas isso não garante imunidade ao risco de cair em uma bola de neve de juros, que pode continuar crescendo por muito tempo.

Portanto, conhecer bem sua fatura do cartão de crédito, assim como os limites e prazos de pagamento é fundamental para ter uma vida financeira saudável. E é isso que nós vamos te ajudar a fazer nos tópicos a seguir.

Abordaremos cada uma das partes que compõe a fatura do cartão e buscaremos esclarecer o significado dos vários números e termos técnicos que acabam mais confundindo que ajudando o consumidor. Mas não se assuste com todos esses “palavrões financeiros”!

Alguns minutos gastos para entender bem todas essas letrinhas miúdas te ajudarão a evitar muitos gastos e dívidas. Pegou a fatura? Vamos começar!

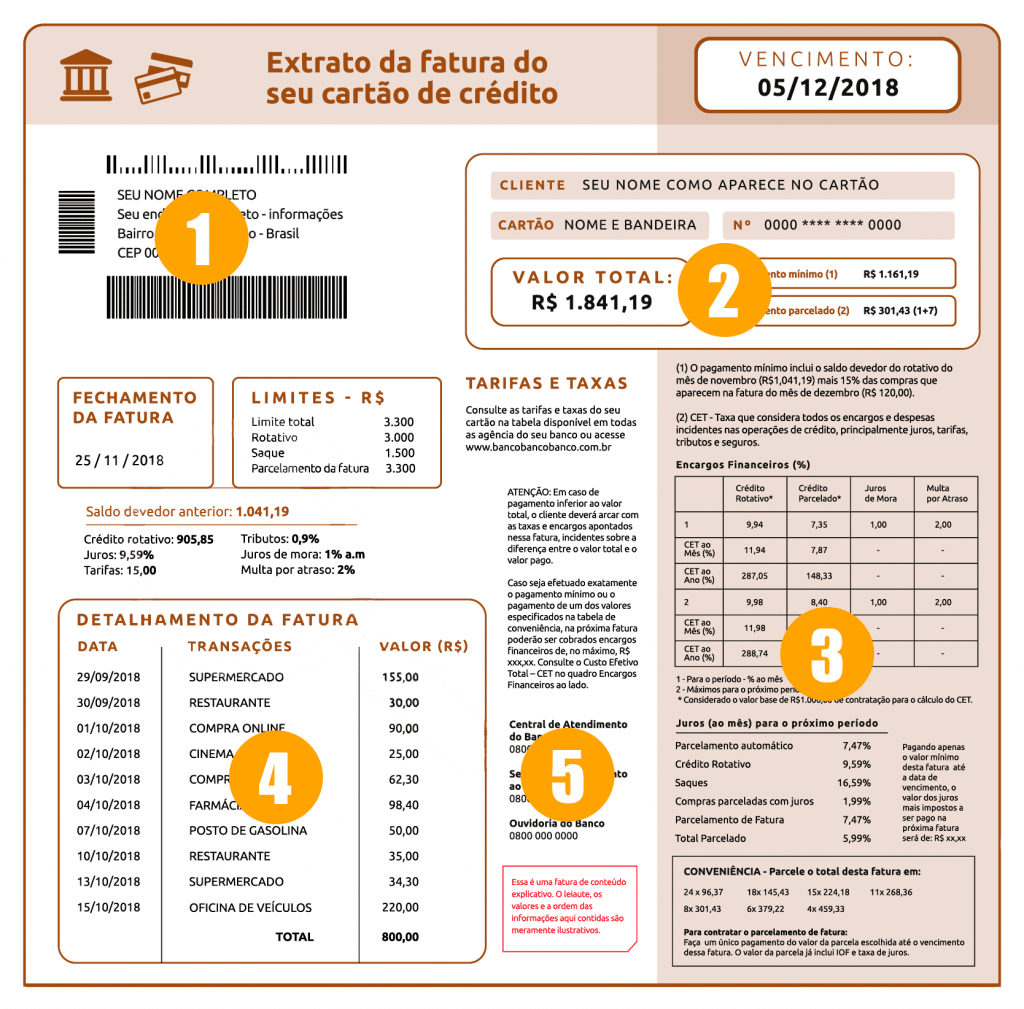

Interpretando a fatura do cartão

1- Informações gerais

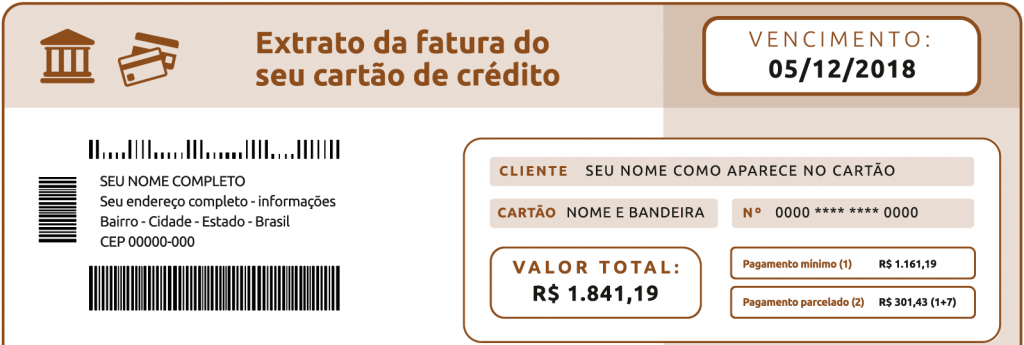

Em primeiro lugar, na parte superior da fatura, aparecem as informações gerais. Nome, endereço, banco, administradora e bandeira do cartão estarão sempre no topo. Logo de cara, no canto superior direito, também é possível encontrar uma das mais importantes datas da vida do brasileiro, o vencimento da fatura do cartão de crédito.

Existem vários mecanismos para que a gente não se esqueça de pagá-la na data do vencimento, como o débito automático, por exemplo.

Recomendamos que você utilize o débito automático para que não haja risco da fatura passar em branco.

Se a fatura vencer sem que antes você tenha efetuado o pagamento, o banco pode te cobrar juros, o que pode sair caro. Caso não tenha o dinheiro, cair no cheque especial é uma opção “menos pior”. Mas, é lógico que o melhor a se fazer é ter controle, para não chegar a nenhuma dessas situações.

Não faltam estratégias para que essa data não caia no esquecimento. Além da dica acima, também é possível solicitar avisos que chegam através de mensagens ou emails. Eles te notificam do mesmo modo que os grupos de WhatsApp, por exemplo.

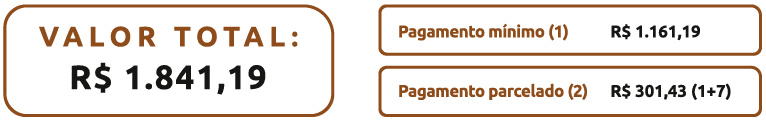

2- Valores total e mínimo

No topo também encontramos o valor total e mínimo, que podem causar uma certa confusão para o dono da fatura. São muitos os casos onde as pessoas não conseguem identificar claramente qual é o valor total da fatura, confundindo-o com o pagamento mínimo ou outros valores.

Então vamos entender bem a diferença entre eles.

O valor mínimo foi uma figura instituída no passado, de um montante mínimo, o qual o brasileiro não poderia deixar de pagar sob hipótese alguma.

Esse valor, que antes era fixado em 15% do total em todas as faturas, se tornou diferente em cada banco, já que agora eles podem estabelecer suas porcentagens mínimas livremente. Dessa nova regra se originaram alguns problemas, tornando-se uma das maiores confusões na hora do pagamento da fatura. Com isso, muitas pessoas recebiam, por exemplo, uma fatura no valor de 1000 reais, e só efetuavam o pagamento de 150 reais, que é o valor mínimo obrigatório, equivalente à 15%.

Nos casos onde o consumidor efetua pagamento de somente 15% da fatura, o que acontece com os 850 reais restantes? Esse valor também terá de ser pago. Ele fica no rotativo por trinta dias, caindo depois na linha migrada ou mandatória.

Linha migrada ou mandatória? O que é isso?

Há pouco tempo, em 2017, o Banco Central efetuou uma reforma a fim de reduzir os juros cobrados sobre o atraso no pagamento da fatura. Os bancos agora são obrigados a transferirem a dívida dos inadimplentes do rotativo do cartão (que tem juros muito altos) para uma modalidade mais barata. Isso, para aquelas pessoas que já estão no rotativo há mais de trinta dias.

Essa linha migrada é um tipo de crédito parcelado. No entanto, muita gente não consegue entender que esse valor saiu da fatura e foi para outro lugar. Então, acreditam que esse valor já foi pago, quando, na verdade, ele está em uma parte diferente do extrato.

É aí que mora o perigo!

A dívida acaba caindo no esquecimento, e a falta de um pagamento integral acaba gerando mais confusão. Logo, entra em cena uma série de juros astronômicos. Assim, o limite é impactado, as taxas são maiores e fica ainda mais difícil ter controle da situação.

Portanto, a recomendação geral continua sendo evitar o pagamento mínimo ou fora da validade. Os juros, ainda que um pouco mais baixos, não são nada convidativos.

Para entender um pouco mais sobre o valor mínimo, e por que evitá-lo, acesse o link e ouça o podcast.

3- Detalhamento das taxas

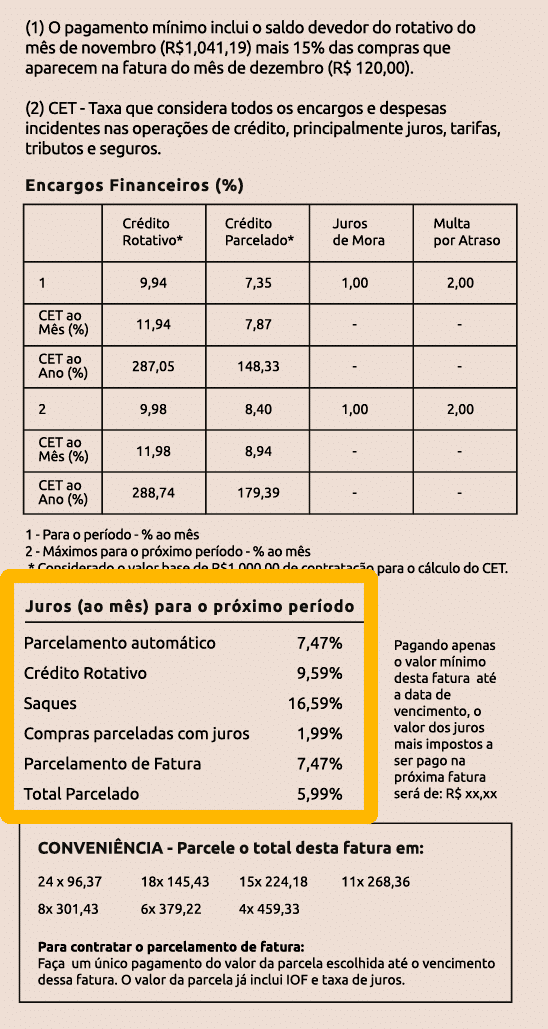

O detalhamento das taxas de juros e encargos é a parte da fatura mais difícil de compreender.

O detalhamento das taxas de juros e encargos é a parte da fatura mais difícil de compreender.

A possibilidade de pagar apenas uma parte da dívida, que muitas vezes leva as pessoas a entrarem no crédito rotativo trouxe vários problemas de endividamento.

Por isso, foi necessária a inserção de uma tabela de encargos financeiros em todas as faturas. Dentro desses encargos podem constar juros do crédito rotativo, juros de mora e outras multas, referentes a atrasos e parcelamentos. Essas taxas podem aparecer seguidas das siglas “am” e “aa”, que significam, respectivamente, “ao mês” e “ao ano”.

Esses juros representam números astronômicos, de difícil entendimento ao cidadão comum. A figura dos juros, por si só, não é bem compreendida pelo brasileiro.

Não há limite máximo para a taxa de juros cobrada pela instituição, logo, essas taxas são livremente tratadas entre a instituição financeira e o cliente.

Vamos então entender cada um desses juros para o próximo mês, que estão representados no nosso exemplo.

Crédito Rotativo

Caso seja feito o pagamento de apenas o valor mínimo da fatura, o cliente passa a ser financiado por uma operação de crédito, o famoso “crédito rotativo”.

Crédito rotativo é uma modalidade de crédito para financiamento da fatura, onde o titular se sujeita ao pagamento de juros e encargos mais altos. Só é possível ficar nessa modalidade por no máximo 30 dias.

Em caso de inadimplência, quando o cliente não efetua o pagamento depois desse prazo, ele estará sujeito à cobrança de juros remuneratórios. Ou seja, juros que são cobrados sobre cada dia após vencimento da parcela. Na imagem essa modalidade apresenta juros de 9,59% ao mês.

Parcelamentos

Outra solução com taxas mais acessíveis que o rotativo é o parcelamento automático. Nela, após passados os 30 dias do não pagamento integral da fatura, a dívida é dividida automaticamente pelo banco em várias em parcelas, que são cobradas nas próximas faturas.

Também é possível que o cliente opte pelo parcelamento da fatura antes de seu vencimento. Assim, é possível evitar que se caia no rotativo. O pagamento ocorre da mesma forma, através das próximas faturas. No exemplo da imagem, ambas as opções apresentam juros de 7,47% ao mês.

Saques

A incidência de juros sobre o saque, que no nosso exemplo equivale à 16,59% a.m., acontece quando, mesmo sem dinheiro na conta, o dinheiro é sacado utilizando-se o limite do cartão. Esse tipo de operação é considerado um empréstimo. Como essa dívida só poderá ser quitada com a chegada da próxima fatura, os juros serão obrigatoriamente acumulados até lá.

Compras parceladas com juros

As compras parceladas com juros representam compras as quais o cliente paga pelo parcelamento. Esse valor adicional representa os encargos originados pelo financiamento. Com isso, o CET da compra será modificado. O CET (custo efetivo total) é nada mais nada menos que o valor de um produto, acrescido de seus encargos, tributos, taxas e outras despesas. Logo, o preço ao final do pagamento será maior que aquele cobrado pelo produto, se pago a vista, por exemplo. Na imagem os juros para compras parceladas é de 1,99% ao mês.

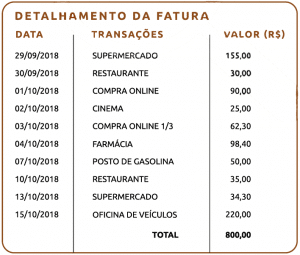

4- Detalhamento da fatura

Para saber detalhadamente o quanto, quando e aonde você gastou basta procurar por uma coluna com diversos dados, é ali que está disposto todo o grosso da fatura.

Nessa coluna vertical é possível encontrar dados referentes a todas as compras que estão sendo cobradas. Valor, dia, hora e nome do estabelecimento onde foi efetuada a compra podem ser identificados nessa parte. Vez ou outra pode ser que a razão social do estabelecimento apareça no lugar do nome fantasia, causando certa confusão.

Para ajudar na hora da revisão da fatura, é importante tomar nota de tudo aquilo que foi gasto durante o mês.

Outra dica é guardar todos os comprovantes, sejam eles os físicos (impressos) ou digitais (mensagens e emails). Assim, também se evita a surpresa com valores não esperados no momento do pagamento.

Lembrando que é crucial fazer essa conferência da fatura, observando cada uma das transações listadas. Isso para evitar cobranças indevidas, no famoso modelo “se colar, colou”, que muitas vezes passam despercebidas. Pode parecer estranho, mas não são raros os casos em que isso acontece. Às vezes são cobrados valores menores, 15 ou 20 reais de algo que você não adquiriu, que passam em branco na hora do pagamento.

Basta procurar em sites, como o Reclame Aqui, para encontrar centenas de reclamações onde são inseridos itens inapropriados nas faturas. Portanto, não se iluda, e confira sua fatura nos mínimos detalhes, para não correr o risco de tomar calote.

E as compras parceladas?

As compras parceladas, geralmente, também aparecem nessa mesma coluna de detalhamento. Além de informações sobre lugar, data e valor, nesse caso também é apresentada em qual parcela do pagamento você se encontra.

Duas de três, 2/3, ou três de três, 3/3, são maneiras como podem ser representadas quantas parcelas já foram pagas e quantas faltam para serem quitadas. Isso levando em consideração uma compra dividida em três vezes no cartão, por exemplo.

Um outro campo que estará destacado na fatura é o “limite total”, que representa o quanto você pode gastar mensalmente no cartão. No entanto, caso você tenha ainda uma parcela “pendurada”, esperando para ser paga, ela afetará esse campo. Logo, será reduzido no limite do próximo mês o valor daquela parcela com a qual você se comprometeu.

Por exemplo, se o seu limite é de R$1.000,00, e você fez uma compra parcelada de 3 vezes no valor de R$100,00 cada parcela, e já quitou duas delas, no mês seguinte o seu limite é de R$900,00. Ou seja, seu limite total menos o valor da parcela restante.

Caso haja a necessidade de efetuar uma compra que exceda o valor do limite, reduzido pelo parcelamento das compras, é possível adiantar alguns pagamentos. Assim, essas parcelas são “desafogadas”, abrindo mais espaço no crédito.

Você sabia que existem vantagens ao fazer a compra parcelada? Acesse o link, ouça o podcast e entenda!

5- Contato da instituição

Por último, mas não menos importante, existe o espaço reservado às informações para entrar em contato com a instituição financeira. Por meio do site ou número do SAC, esses dados permitem que o consumidor entre em contato com a instituição. Seja para sanar dúvidas ou fazer quaisquer reclamações. Para isso é necessário ter paciência, já que serão solicitadas muitas informações.

Por último, mas não menos importante, existe o espaço reservado às informações para entrar em contato com a instituição financeira. Por meio do site ou número do SAC, esses dados permitem que o consumidor entre em contato com a instituição. Seja para sanar dúvidas ou fazer quaisquer reclamações. Para isso é necessário ter paciência, já que serão solicitadas muitas informações.

Existe também a chance da ligação ou do sistema caírem, e o processo ter que ser recomeçado do zero. Felizmente isso tem mudado aos poucos, e alguns serviços costumam retornar ao consumidor. Isso faz com que não haja a necessidade de repetir todos os passos.

Apesar de ser desagradável ficar escolhendo opções em um menu numérico e da linguagem dos atendentes ser muito técnica, de difícil entendimento, não desista!

Não deixe nenhuma dúvida passar em branco. Entre em contato com o banco!

Renegocie suas dívidas!

Sabemos o quanto é importante manter o nome limpo, por isso, quitar todas suas pendências financeiras é essencial! Com a Blu 365 é possível conseguir até 95% de desconto na sua negociação. Confira agora as condições no site!

Dica!

Hoje em dia a maioria das contas bancárias oferece a opção de acompanhar seus gastos por meio de um aplicativo. Você pode, acessando a área da fatura de seu cartão de crédito:

- Caso algum gasto seja efetuado no seu cartão você consegue ver imediatamente;

- Você pode acompanhar quanto já gastou no mês e quanto ainda tem no limite com mais exatidão. Muitas pessoas anotam os seus gastos, o que também é uma boa prática, mas tê-los listados em um aplicativo faz com que você não esqueça nenhum;

- Você consegue saber quantos reais do seu limite do mês seguinte já estão comprometidos por compras parceladas;

- Você não esquece nenhum de seus gastos. No início do texto falamos sobre a importância de conferir a fatura, para que não haja nenhum erro. No entanto, quando você a confere apenas no final do mês, não é fácil se lembrar exatamente quando e quanto você gastou em cada ocasião. Caso você tenha um aplicativo que confere com frequência, essa lembrança é facilitada.

Portanto, não deixe de procurar os canais digitais de seu banco!

Ufa! Quanto “financiês”…

Interpretar a fatura do cartão realmente não é uma tarefa fácil, mas é fundamental para manter as finanças organizadas e equilibras. Vamos então relembrar algumas dicas que podem facilitar e muito a vida na hora de pagar a fatura:

- Registre todos os seus gastos e confira sempre a fatura, para ter certeza de que não há cobranças indevidas;

- deixe o pagamento no débito automático ou utilize algum outro mecanismo de aviso ou lembrete para nunca esquecer a data do vencimento;

- fuja do rotativo do cartão! Procure efetuar o pagamento sempre em dia. Mas, se você não conseguiu pagar sua fatura integralmente, procure uma forma de parcelamento, para não ficar pagando os juros do rotativo, que são muito mais altos;

- qualquer dúvida, entre em contato com o banco!

Vale ressaltar que os campos acima citados não são padronizados, podendo mudar, inclusive, de estado para estado. Se, por exemplo, a justiça impõe no Rio de Janeiro a necessidade de um dado, e no Maranhão de outro, haverá diferença nas faturas dessas regiões.

Por fim, ouça o podcast e se você tiver alguma dúvida sobre a fatura mande aqui pra gente!