Você está pagando a sua previdência privada e encontrou a sigla IGP-M + 6% e não sabe o que significa? Ou até sabe o que isso quer dizer, mas não sabe se é bom investimento a longo prazo?

No post sobre IGP-M ou IPCA (recomendamos a leitura!) recebemos muitas perguntas e comentários sobre Planos de Previdência Privada, inclusive sobre planos com rentabilidade de IGP-M + 6% de juros ao ano.

Você também têm dúvidas e não sabe se Previdência Privada com essas condições vale ou não a pena? Não se preocupe, vamos explicar direitinho como esse tipo de plano funciona!

As perguntas

No post IGP-M ou IPCA. Qual é melhor para nossos investimentos? nossos leitores Francisco Luiz Gonzaga, Fábio Peruchi e Carlos Arruda deixaram suas perguntas pra gente sobre o IGP-M + 6%. Eles queriam saber se esse tipo de plano de previdência é realmente um bom investimento.

Esses tipos de planos costumam ser antigos e não são mais oferecidos no mercado atualmente. Isso porque a rentabilidade é excelente para o segurado, mas diminui o lucro da seguradora (podendo até gerar prejuízo).

Para explicarmos melhor sobre essa modalidade de plano, vamos reler as perguntas:

Essas dúvidas, mesmo que sejam de 2017, ainda são muito atuais. Vamos, agora, ao texto!

Mas afinal de contas, como o IGP-M +6% funciona ?

Geralmente planos de previdência antigos, como o de Índice Geral de Preços do Mercado + 6%, ou seja, IGP-M +6%, costumavam ser de Beneficio Definido (BD).

Esses planos ofereciam uma renda vitalícia ao segurado, de valor previamente definido, a partir do momento da aposentadoria até o instante de sua morte, independente da contribuição total.

Além dessa rentabilidade mínima, a seguradora ainda tem a responsabilidade de atualizar os valores do saldo da conta por IGP-M + 6% durante qualquer época. Ou seja, o valor total continua rendendo tanto no período de contribuição quanto no período de recebimento dos benefícios.

Além disso, muitos desses planos antigos têm no regulamento a regra de distribuir 75% do que ultrapassar o retorno garantido. Sendo assim, tais tipos de previdência privada não são mais oferecidos atualmente, já que o cliente pode eventualmente receber mais do que contribuiu no caso de sobreviver além do esperado.

Mas se esses planos estão ultrapassados, como funcionam os planos hoje?

Atualmente, os planos de previdência são oferecidos em outros moldes: são chamados de Planos de Contribuição Definida.

Eles definem previamente a contribuição do segurado à seguradora ao invés de definir o benefício do cliente no momento da aposentaria, como ocorre no caso do Benefício Definido.

Dessa forma, a hipótese de a pessoa receber um valor maior do que contribuiu é nula, fazendo com que esse tipo de plano seja mais interessante para a empresa de seguros do que para o cliente.

Jornada para o equilíbrio financeiro

Cuidar da sua saúde financeira é essencial para ter uma boa qualidade de vida! Pensando nisso, o Educando seu Bolso lançou um curso para você que quer ter controle das suas finanças e ainda aprender conceitos novos sobre dívidas, crédito e investimentos. Nosso curso é direto e ideal para quem busca pelo equilíbrio financeiro e conta com:

- Professores capacitados;

- Apoio de profissionais do ramo, com mais de 20 anos experiência no mercado para tirar todas as suas dúvidas;

- Uma trilha de aprendizado completa, para que você siga passo a passo as etapas e tenha do conhecimento mais básico ao mais avançado;

- Aplicações práticas, em situações reais do cotidiano;

- O investimento no curso é uma pechincha! Com um valor baixíssimo, você investe em sua independência financeira e economiza milhares de Reais no futuro;

- Certificado ao final do curso de finanças pessoais!

Não perca essa oportunidade, faça agora sua inscrição!

Cálculo do IGP-M +6%: por que pagam uma rentabilidade tão boa?

Os planos de rentabilidade garantida de (6%) mais correção pelo IGP-M rendem mais do que investimentos que corrigem a inflação pelo IPCA. Isso ocorre pelo fato de os Planos de Previdência Privada terem sido criados com objetivo de longo prazo (tanto em termos de diferimento fiscal¹ quanto em rentabilidade).

Assim, a correção pelo IGP-M é muito mais recomendável que pelo IPCA nestes casos de longevidade (como mostrado no próprio blog). Esses planos são considerados verdadeiros tesouros no mercado financeiro!

Em alguns casos o IGP-M pode ter um valor negativo ao final do mês. Mas se isso acontecer, não se assuste! Isso acontece devido a sua alta volatilidade, mas mesmo assim o IGP-M tem em um histórico de maior rentabilidade.

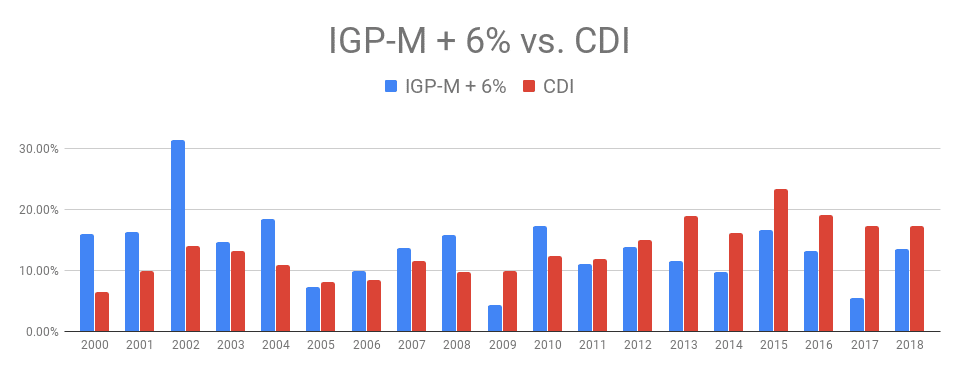

Isso porque os índices podem variar para valores muito altos compensando os mais baixos. Abaixo, um gráfico que exemplifica esse rendimento:

Outro aspecto a ser analisado para demonstrar a valiosidade do IGP-M + 6% é o fato de esse plano render mais que o PGBL e o VGBL.

Isso pode ser provado realizando alguns cálculos, por exemplo, se analisar a rentabilidade do IGPM + 6% dos últimos 19 anos (entre 2000 e 2018) e comparar com a do CDI (como um parâmetro para o rendimento do PGBL e do VGBL) é possível encontrar os seguintes resultados: IGP-M + 6% com rentabilidade de 1015,36% e o CDI rendendo 964,28% nesse mesmo período.

Assim é possível verificar, novamente, porque esses planos antigos são mais interessantes de manter. Abaixo será possível visualizar um gráfico de barras que exemplificará como essa volatilidade do IGP-M + 6% acumulado é preferível para um investimento de longo prazo quando comparado ao CDI.

Como as seguradoras estão lidando com o IGP-M + 6%?

Ter planos como os de beneficio definido tornou-se um problema para as seguradoras. Se elas não conseguirem, por meio da gestão dos fundos de previdência, alcançar a rentabilidade garantida, elas têm que tirar dinheiro do bolso para honrar a rentabilidade. Caso não o façam, a SUSEP (Superintendência de Seguros Privados) poderá impor multas, punições, etc.

Dessa forma, as seguradoras têm abordado os clientes com ações de marketing bastante agressivas. Algumas delas chegam a taxas de administração reduzidas e isenção da taxa de carregamento.

Em outras palavras, essas seguradoras oferecem seus serviços por valores mais baratos afim de que o cliente abandone o plano de IGP-M + 6% para aderir outro que iria render um valor total menor.

Além dessas táticas atrativas, muitas seguradoras também tentam “espantar” os clientes dos planos, aumentando muito as taxas de carregamento. No caso específico do leitor Fabio Peruchi, a seguradora está cobrando 9% de taxa de carregamento.

Ou seja, a empresa está aumentando o valor do seu serviço de maneira absurda. Com uma taxa nesse patamar, o plano torna-se completamente inviável. Em alguns cenários, com o IGP-M rendendo menos de 3%, a rentabilidade pode chegar a ser NEGATIVA!

Leia também nosso novo post sobre trocar ou não o seu antigo plano de previdência privada!

Consulte seu plano de aposentadoria!

Já possui um plano de aposentadoria? O Educando seu Bolso indica a LVL Seguros, empresa que está a mais de 16 anos no mercado. Eles se comprometem em analisar o regulamento do seu plano atual e esclarecer as garantias e deveres adquiridos. Veja mais aqui!

Não caia nas pegadinhas!

Se você tem um plano de previdência com rentabilidade garantida, é melhor não jogar fora este presente! O que você tem originalmente contratado é de grande valor para você.

Porém, fique alerta! Quando a seguradora lhe informar que houve um aumento de cerca de 9% na taxa de carregamento do plano, cuidado. A melhor decisão a se tomar seria de permanecer com o plano e NÃO FAZER O RESGATE. Ainda seria interessante abrir um novo plano com baixa taxa de carregamento ou até mesmo taxa zerada.

Se você se interessa por opções de investimento e deseja fazer um planejamento de acordo com sua realidade financeira, confira nosso simulador de investimentos. Por lá você vai conseguir encontrar opções de investimento que melhor se adequem ao seu bolso.

Lembrando que se você tiver qualquer dúvida (ou sugestão), deixe aqui nos comentários! Este post mesmo surgiu das dúvidas de leitores do blog! Quem sabe a sua dúvida não vira assunto pra outro artigo (ou até mesmo um outro podcast)?

Diferimento Fiscal1: Trata-se de uma vantagem fiscal concedida em algumas aplicações financeiras. Nesses casos, o pagamento dos impostos é adiado gerando, em geral, maior rentabilidade em prazos mais longos.

Boa noite,

Tenho um plano de previdência BrasilPrev antigo IGPM+6% com renda vitalícia em prevista para 2022 (eu teria 60 anos).

Em vez de optar pela renda vitalícia, eu poderia fazer resgates mensais e manter a rentabilidade do plano ?

Grato, Douglas.

Boa noite Douglas.

Dependendo do contrato, pode haver a possibilidade de adiar a entrada em renda sim. Justamente para prestar esse tipo de assessoria, criamos a Consultoria em Previdência.

É o que recomendo pra você, afinal essa decisão, dependendo da sua reserva, pode valer MUITA grana.

Grande abraço e parabéns aí por ter uma dessas pepitas de outro.

=]

Bom dia amigos! Depois de 11 meses de luta desde o recebimento do SMS do Santander informando a liquidação unilateral do meu plano de previdência e tentando reativar minhas contribuições através de reclamações à Susep e vários protocolos junto à instituição financeira, a única alternativa que me restou foi a justiça. Não bastasse a tentativa desesperada de liquidação do meu plano descobri através de um perito contábil que deixaram de depositar 65 mil reais de rentabilidade garantida igpm+6% nos 20 anos de vigência. Agradeço à excelente Vanessa Pessoa consultora renomada em previdência que me orientou em reunir a documentação e me indicou o melhor escritório de advocacia para nova fase de luta agora judicial para preservação de direitos irremediavelmente atacados pela instituição financeira. Façam valer os seus direitos! MUITO OBRIGADO!

Obrigado Rogério por compartilhar mais uma vez a evolução do seu caso. Isso serve de referência para nossos demais leitores.

Ficamos felizes também que os serviços de consultoria que lançamos lhe tenham sido úteis, incluindo a costura com o jurídico. Se não for pedir demais, adoraríamos se pudesse nos manter informado sobre a evolução do caso e sobre a sua satisfação com o escritório de advocacia.

Abraço e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nossso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso, ok?

=]

Olá Frederico.

Excelente Blog. Muito esclarecedor.

Uma dúvida: Meu plano é Porto IGPM+6%, desde 2003 com saída em 5 anos. Não faço aportes ou contribuições para acumular há 2 anos, o imposto é regressivo. Valeria a pena fazer aportes hoje, considerando o imposto e taxa de carregamento em 9%?

Boa tarde Eliseu.

De uma maneira geral, acho que já falamos que sim por aqui (nos textos, em podcasts relacionados, como por exemplo “Vale a pena trocar plano de previdência antigo?”, e em respostas a dúvidas aqui nos comentários).

Agora, esses planos costumam ter umas especificidades, por isso lançamos o serviço de consultoria em https://educandoseubolso.blog.br/consultoria-previdencia/.

Através dele, conseguimos dar a resposta pra você usando seu contrato e seus detalhes e, inclusive, eliminando riscos jurídicos/contratuais, pois a maioria dos bancos/seguradoras tem dificultado aportes a esses planos antigos.

Abraço e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nossso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso, ok?

=]

boa tarde, tenho também um brasilprev renda garantida que corrige a TR E MAIS 6% ao ano. Infelizmente a taxa de carregamento é 9%. Falta um ano para começar a receber. Minha dúvida é a opção pelo resgate total com IR alto ou manter o programa de renda vitalícia. Se puderem me ajudar nessa decisão eu agradeço.

Boa tarde Leonardo.

Pra te dar uma resposta precisa é necessária uma análise contratual, considerando os seus dados, como por exemplo sua tábua atuarial, tabela de IR, regime tributário no período de usufruto, possibilidade de adiamento da entrada no período de usufruto, conferência do crédito devido de excedente finaceiro (se houver), entre outros. Para isso lançamos a consultoria de previdência.

É o que recomendo!

Grande abraço e parabéns pela disciplina que te levou a essa conquista.

=]

muito obrigado

Boa tarde!

Vi alguns comentários aqui sobre o FGB do Santander/evidence…

Na data de hoje recebi um SMS do Santander dizendo que “EVIDENCE: Mariel, o saldo da sua Previdencia FGB esta disponivel para resgate imediato, liquido de IR, portabilidade ou oportunidades de investimento que temos para voce. Ligue para a Central 4004 3535 e efetive sua decisao ate 23/12. Caso nao haja sua manifestacao, tomaremos as medidas judiciais cabiveis para a repactuacao.“

Sei que o Santander está pegando pesado para sairmos deste plano, mas gostaria de entender o que seriam “medidas judiciais cabíveis de repactuacao” e se isso poderia ser prejudicial ou trazer riscos para meu direito em relação a reserva acumulada.

Tenho essa previdência há anos, mas as minhas contribuições estão suspensas há uns 5 anos no mínimo.

Obrigada por compartilharem aqui!

Boa noite Mariel.

Pelo que você relata, você já percebeu a seriedade do caso e a potencial perda financeira envolvida. Justamente para casos como o seu, lançamos a https://educandoseubolso.blog.br/consultoria-previdencia/ com a experiência de profissionais do meio financeiro e jurídico para entrar no caso a caso e resolver de uma ver por todas o que vem sendo tratado por bancos e seguradoras de maneira irresponsável a nosso ver.

Veja lá e depois nos diga o que achou.

Abraço, parabéns por ser uma das poucas detentoras dessa pepita de ouro e bom fds.

=]

Legal Frederico, obrigada pelo teu retorno. Vou dar uma analisada sim!

Obrigada e abraços

=]

Impressionante! Recebí essa mensagem em 10 de dezembro de 2019 mas um pouco mais branda. Disseram que caso não houvesse manifestação iriam resgatar a reserva e depositar na minha conta líquida de IR. Incrível como estão insistindo ilegalmente e de forma unilateral até agora!

Olá, boa noite.

Gostaria de saber, para um plano Brasilprev tradicional ( IGPM + 6% aa), com data de saída ao final de 2021, se vale a pena fazer aportes vultosos ainda neste ano, haja vista a alíquota de IR de 27,5%.

Pergunto também se ao receber a mensalidade vitalícia, após “aposentar”, se desconta 27,5% para qualquer valor de retirada mensal, ( mesmo valores menores isentos de IR).

Pergunto ainda sobre o excedente financeiro, pois que vem o saldo no extrato, mas nunca foi repassado.

Grata.

Boa tarde Márcia.

Pela sua pergunta, imagino que seu plano esteja na tabela progressiva, que era a única que existia antes de 2002. Você ou não foi notificada da criação da tabela regressiva e da opção dada aos donos dos fundos de previdência antigos para migrar, ou optou por não migrar à época.

Bom, sendo mesmo isso, são descontados 15% de IR na fonte e você deve fazer a complementação da DIRPF até o limite da sua alíquota marginal, que pelo jeito é 27,5%.

Sobre o excedente financeiro, se ele consta do extrato e você sabe a quanto tem direito, acho que é mais o caso de ficar atenta a incorporação desse valor à reserva na hora de converter em renda mensal.

Finalmente, sobre se vale a pena ainda aportar, depende de algumas coisas: sua taxa de carregamento, sua tábua atuarial e até mesmo da eventual possibilidade/interesse em adiar essa data de saída de 2021. Preciso dizer que esse é um serviço pago, tendo em vista que requer algumas horas em: atendimento, leitura do seu contrato e cálculos e projeções.

Se te interessar, a profissional que indicamos para essa consultoria é a nossa corretora parceira a Vanessa. Fique à vontade para entrar em contato direto com ela em [email protected].

Bom, acho que era isso. Espero ter ajudado e parabéns por ter o plano de previdência mais desejado do mercado. Recomendo que cuide muito bem dele, pois tomar as decisões corretas em relação a esse plano pode significar centenas de milhares de reais. Incrível né? Mas é isso mesmo. Se ainda não escutou/leu, recomendo o podcast/texto que produzimos recentemente sobre o assunto, disponível aqui.

=]

Olá. Tenho um plano de previdência CAB no Bradesco, com IGPM+6%aa, tábua AT-49, e taxa de carregamento está em 10%. O plano vai até 2025, e minha dúvida é se vale a pena aumentar o aporte mensal? Ou o melhor seria diminuir? Obrigado.

Bom dia Luciano.

A resposta curta pra sua dúvida é muito provavelmente sim.

Ainda assim recomendo que escute nosso último podcast sobre o assunto aqui.

Finalmente, se quiser a prova dos nove, ou seja, a cálculos para a quantificação da vantagem financeira e orientação customizada, sugiro que contrate a consultoria da nossa corretora parceira, a Vanessa em [email protected].

Abc

Pessoal estou com problemas sérios com o Santander e compartilho minha última reclamação à Susep … suspenderam o resgate mas não estão permitindo voltar às contribuições ou aportes vejam a reclamação: Assunto:Previdência (inclusive Pecúlio)/PGBL/OutrosDescrição sucinta dos fatos que geraram a sua insatisfação:Prezados, Desde o ano 2000 possuo um plano PGBL – RealPrev FGB – Cota Fixa=1 – Plano de aposentadoria Nº do Processo Susep 15414.000544/97-10A, antigo banco Real com data de contratação 01/03/2000 e com data de saída 01/03/2027, adquirido pelo Santander, sendo administrado pela Evidence Previdência S.A. CNPJ 13.615.969/0001-19 e sob denominação Santander Prev Vitalício II e certificado Nº 143520. Como o banco Santander, em 10/12/2019, exigiu que eu resgatasse os valores ou fizesse a portabilidade para um novo plano, alegando prejuízo, e impedido de fazê-lo graças a denûncia atendida encaminhada à Susep em 14/12/2019 protocolo 2411521/2019, suspendí temporariamente no mesmo mês de dezembro de 2019 as contribuições mensais aguardando resolução. Pretendendo voltar a contribuir normalmente para o meu plano de previdência a partir deste mês como o vinha fazendo por 19 anos, e solicitando ao banco, por via administrativa protocolos de atendimento 103237366 e 103541072, em 26 de agosto de 2020 recebí a negativa do banco com a seguinte explicação:”São Paulo, 26 de agosto de 2020. Ao Sr. ROGERIO RIBEIRO PICAO Protocolo da Instituição Financeira nº 103852409 JL Prezado Sr. Rogério, Esclarecemos que mediante a análise do Regulamento referente ao seu plano de previdência FGB, identificamos a impossibilidade da retomada das contribuições mensais, uma vez que conforme contratação, as contribuições devem ser mensais durante todo o período de diferimento, conforme item 4.1 abaixo transcrito: ¿Na Proposta de Inscrição, constará o valor das contribuições regulares para a contratação deste benefício, as quais deverão ser pagas mensalmente pelo Participante durante todo o prazo de diferimento contratado, assim como deverão respeitar o valor mínimo e máximo estipulados pela Real Previdência, observado o disposto na Cláusula V do Regulamento Básico.¿ Nesse sentido, por se tratar de uma questão contratual e regulamentar, reiteramos nosso posicionamento anterior, sobre a impossibilidade de acatar a solicitação de reativação das contribuições mensais. Sendo essas as considerações que julgávamos necessárias para esclarecer suas dúvidas, subscrevemo-nos, permanecendo a sua inteira disposição. Atenciosamente, Marcos Paulo Belem 616862 EVIDENCE PREVIDÊNCIA S.A. [THREAD_ID:22836604] De acordo com a resposta do banco e procurando pelo referido artigo 4.1 citado, o mesmo não foi localizado no “Regulamento Básico RealPrev Classic Vitalício Funcionário” a mim encaminhado por várias vezes. Solicitando então que fosse encaminhado o regulamento específico não fui atendido. Como descrito no regulamento básico em seu artigo II ítem 2.1, “II. Dos Conceitos 2.1. Regulamento: é o instrumento jurídico que disciplina os direitos e obrigações das partes contratantes, bem como as características gerais deste plano previdenciário. Deste Regulamento Básico fazem parte integrante os Regulamentos Específicos que complementam as características particulares de cada benefício do plano. O Regulamento Básico, bem como os Regulamentos Específicos de cada benefício contratado, são obrigatoriamente partes integrantes da Proposta de Inscrição do Participante”. Sabendo por oportuno que ainda no regulamento básico em seu artigo 5 ítem 5.1 como descrito: “V. Do Custeio 5.1. As contribuições deverão ser pagas pelo Participante, na forma e prazo estabelecidos nos Regulamentos Específicos de cada benefício contratado” exijo que seja fornecido o referido regulamento específico. Por fim, analisando os ítens 5.8 do regulamento básico como se segue:”5.8. Nos Planos em Contribuição Variável, o Participante, poderá pagar suas contribuições em valores diferentes ou até mesmo, deixar de pagar as contribuições regulares de cada benefício contratado, o que também gerará redução ou aumento do valor do benefício inicialmente contratado, ficando garantido o direito ao resgate ou saldamento” E “5.9. A eventual suspensão pelo Participante do pagamento de suas contribuições mensais implicará na redução do valor dos benefícios em Planos de Contribuição Variável, bem como na suspensão dos benefícios em Planos de Benefício Definido, contratados”, não há nada que impeça o retorno às contribuições mensais ou aportes ao meu plano de previdência o que também está corroborado na Nota Técnica Atuarial Processo número 001.4668/96 artigo 4: “4. DESCRIÇÃO DOS BENEFÍCIOS 4.1 Planos em Contribuição Variável – A característica principal dos planos de Contribuição Variável é a de que os benefícios são obtidos a partir do Fundo Financeiro formado pela capitalização das contribuições líquidas dos carregamentos incidentes sobre a mesma, efetuadas em nome do Participante até a data de concessão do benefício, à taxa de juros do plano acrescida de atualização monetária e do excedente financeiro acordado. Acrescentando-se o fato da flexibilidade de pagamento ou não do valor estabelecido como contribuição, o que implica numa alteração do valor do benefício.” Espero assim, por direito, que a SUSEP possa interpelar em tal ilegalidade para que de bom grado a instituição bancaria reconsidere e volte a aceitar as contribuições e aportes ao plano meu plano de previdência até o final do período de vigência. Atenciosamente, Rogério Ribeiro PicãoO SAC da empresa foi acionado?SimProtocolo da reclamação na empresa:103852409

Taí seu caso compartilhado, Rogério.

Te desejo sucesso na causa e que volte aqui para compartilhar conosco o andamento, ok?

Abc.

Muito obrigado Frederico! Nossa maior arma é a informação e espero contribuir ao máximo sobre o meu caso. Parabéns pelo blog que é o mais completo da internet nesse assunto aqui!

Muito obrigado Rogério.

Agradecemos sua colaboração. É a participação de usuários como você que tornam o nosso ambiente ainda mais rico.

Abc.

Bom dia. Comecei a pesquisar sobre investimentos muito recentemente, então minha pergunta pode parecer boba. Tenho um plano IGPM +6% bem antigo e gostaria de saber se todos tem essa taxa de administração que no meu caso é de 6%?

Bom dia Eduardo,

As taxas mais altas que já vi, como esses seus 6%, são de carregamento e não de administração. Como há várias instituições que vendiam esses planos e, mesmo dentro delas, alguns contratos diferentes, pra cravar só com o contrato, ok?

Abc

ATENÇÃO quem tem BRASILPREV IGPM + 6 RENDA GARANTIDA. Os gestores do plano não estão querendo pagar a correção de 6 % mais igpm após o benefício ! Alegam que a correção após o diferimento , ou seja a correção após o início do recebimento da aposentadoria seria somente pelo igpm e que isto está em contrato.Questionei um extrato que me foi enviado que dizia : ” as reserva será corrigida pelo igpm + 6 % ATÉ a concessão do benefício “.Responderam confirmando que a aposentadoria seria corrigida só pelo igpm citando o regulamento do plano . Li todo regulamento do plano , proposta de inscrição,notas explicativas, manual do participante , etc e o que eu vejo é o banco está querendo tentar pegar algum desavisado já que está claro no material que a correção da aposentadoria é igpm + 6 % .Estou com intenção de entrar na justiça e não esperar pra ver …Alguém sabe de alguma jurisprudência em relação a isso ? Penso talvez em uma ação conjunta.Abraco a todos !

Bom dia Rodrigo.

Primeiramente, como há várias instituições que vendiam esses planos e, mesmo dentro delas, alguns contratos diferentes, pra cravar só com o contrato, ok? Agora, pelo que já vi, o IGPM + 6% é aplicado somente durante o período de acumulação. Para o período de usufruto, aplica-se o fator da tábua atuarial para converter a reserva em renda mensal e, anualmente esse valor é atualizado pela inflação.

Abc

Boa noite Frederico

De antemão agradeço o interesse ! Relendo meu post me vejo agora fora do tom ..rs .Talvez por me assustar em deparar com situações aqui descritas nessa bela iniciativa do “educando seu bolso” . Eu mesmo me considero um sobrevivente nesse plano(perdi a conta de quantos gerentes me aconselharam a sair dele ou fazer um VGBL em paralelo e dessa acabei não escapando ) !

Analisando o material que me foi fornecido à época fica claro para mim que o beneficio é corrigido de acordo com o Saldo de Reserva e esse, por sua vez, é corrigido pelo igpm + 6%.Por exemplo : No manual do participante existe um tópico : “perguntas e respostas sobre seu plano e sobre previdencia privada”

Pergunta 4 : O valor da contribuição é corrigido?Como ? E o benefício?

As contribuições ao plano são corrigidas pelo IGPM/fgv .E os benefícios são recalculados anualmente ou a cada alteração contratual de acordo com o Saldo de Reserva.

Pergunte 5: E a Reserva , também tem seu valor corrigido ?

A Reserva formada pelas contribuiçoes líquidas ao Plano tem rentabilidade mínima garantida,sendo corrigida mensalmente pelo IGPM /fgv + 6% de juros ao ano.

Não existe nada no material que me foi fornecido explicando alguma coisa diferente disso…

Não tenho idéia de como é meu contrato na SUSEP e a sempre atenciosa [email protected] está me ajudando com isso. De qualquer forma me parece ,no mínimo , propaganda enganosa .

Obrigado novamente pela atençao Frederico

Abraços

Que bom que você já se assessorou da Vanessa, Rodrigo. Está em ótimas mãos.

Peço-lhe a gentileza de voltar aqui para compartilhar conosco qualquer nova descoberta que fizer aí nessa sua cruzada. Enquanto isso, se quiser nos dar um empurraozinho, ajudaria bastante que compartilhasse sua satisfação conosco em um review público, do nosso podcast por exemplo. Pode ser?

No mais, grande abraço e parabéns aí por ter o plano de previdência mais desejado do mercado.

=]

Boa tarde

Me chamo Jose Dias e gostaria de parabenizar a boa vontade de todos no compartilhamento de informações

Tenho usado a seguinte estratégia no meu plano IGPM + 6:

-Mantenho contribuição baixa de 100,00 via debito em conta para não correr risco de suspensão

-No inicio do ano faço aporte correspondente a 12% da minha renda bruta para usufruir ao maximo do beneficio fiscal e de toda rentabilidade possivel no decorrer do ano

-Alterei a minha idade de saida do plano para 70 anos, que é o maximo permitido.

Faz sentido o modo que estou fazendo?

Obrigado e abraço

Bom dia José.

Que bom que gostou. Fique a vontade para nos indicar, ranquear nosso podcast e etc. Aliás, você escutou o último. É justamente sobre esse assunto. Recomendo viu?

Vc está certo sobre os 12% e sobre manter o plano ativo, recebendo contribuições. Já sobre o adiamento, não dá pra cravar. Acho que a comparação a se fazer é do que renderá IGPM + 6% com a diferença no fator de conversão em renda aos 60 e aos 70. Dá um trabalhinho fazer essa conta. Você sabe em que tábua atuarial está? Qual seria seus fatores de conversão em renda nas duas idades?

Abc

Alguém sabe dizer, em relação aos planos tradicionais Brasilprev (igpm+6%a.a.), quando entra a rentabilidade dos 6%???

Boa tarde Fábio.

Os juros de 6% serão aplicados anualmente, ou suas taxas equivalentes mensal, trimestral ou semestral. Procure no seu extrato, que tem que aparecer…

Se não estiverem sendo creditados os juros tem gato nessa tuba… Fique de olho!

Abraço.

=]

No meu plano é creditado 0,5% ao mês , acho que todos devem fazer assim, para vc conferir se está certo, vc vê quanto deu o índice igpm do mês anterior que será creditado nesse mês e vê se a esse valor está somado 0,5%. Geralmente esse plano é rentabilizado diariamente aí a conta vai um pouco mais, vc tem que pegar o valor cheio de rentabilidade e dividir pelo número de dias úteis que vc tem no mês corrente. Por exemplo, pegando o igpm de agosto que de aproximadamente (2,74 + 0,5) por cento resulta em 3,24%, que será a rentabilidade do mês de setembro, só que setembro tem 21 dias úteis, então vc divide 3,24/21 resultando na rentabilidade diária de 0,15% ao dia. Se dividindo o saldo do dia anterior pelo saldo de hoje e não der esse resultado de rentabilidade aí tem alguma coisa diferente acontecendo no seu plano, então é bom ligar lá e questionar eles como funciona seu plano. O índice IGPM tem a primeira prévia por volta do dia 10 do mês e depois sai a segunda previa por volta do dia 20. O resultado dessa segunda previa é que será usado como base de cálculo no mês seguinte mas ele só sai oficialmente no fim do mês, e pode variar um pouco em relação a segunda previa, mas geralmente não varia. O índice IGPM deu uma acelerada forte nos últimos 12 meses, passando de 13%. Quem tem investimentos corrigidos por ele deve estar bem contente…

Acabei de ver aqui a primeira prévia do IGPM de setembro de 2020 deu 4,41%. É muito bom para a rentabilidade mas triste pq é o resultado dos aumentos em geral que agente está vendo nas noticias e no nosso dia a dia e como o salário (para quem ainda está empregado) e reajustes de aluguéis não estão acompanhando esse índice está ocorrendo a redução do poder de compra do brasileiro, quero ver quando o passar a pandemia e houver os reajustes dos preços administrados pelo governo como energia elétrica e etc…

Olá Mineiro, gostei muito da tua iinformação sobre o plano tradicional. Também tenho e estou pensando seriamente em mudar de plano para ter uma tabela regressiva de IR. Pagar 27,5% é demais! Acho que no final não vale a pena. Pois mesmo que esse plano tenha uma melhor rentabilidade que os outros, na hora de receber a aposentadoria mensal o imposto descontado é inaceitável, não achas?

Eu tenho um plano da Brasilprev tradicional renda garantida reajustado pelo igpm +6% + excedentes financeiros ( vcs estão esquecendo do excedente financeiros em absolutamente todos os comentários anteriores) a tábua desse meu é at49 venho acompanhando esse plano durante todo o período desde 2001.

Desde o início eu já sabia que esse pla o era muito bom, e enfim sempre que chegava um papel do plano eu guardava em uma pasta e tenho tudo dele guardado aqui. Houve uma janela para passar da tributação progressiva para a regressiva na qual eu entrei e tenho o comprovante. Mas o plano não foi alterado. Isso aconteceu com todos os planos tradicionais. Estudando o que houve. Foi um não entendido na lei da época. Saiu essa opção de 2 caminhos tributários mas era para vgbl e pgbl. Não saiu nada para planos tradicionais. O que ocorreu é que as operadoras ofereceram a opção de alteração mas depois a susep corrigiu as operadoras e os planos tradicionais continuaram da forma tributária em que foram vendidos que era se não me engano a progressiva compensável. Ela é um pouquinho diferente da progressiva seca dos pgbls, mas pra resumir pode se considerar as duas iguais. aí eu peguei todos os rendimentos do meu plano ano a ano e obti e retornos anuais médios acima de 20% ano após ano desde o inicio. Aí fui comparar com os igpm anuais e somando 6% o plano ainda tinha rendido mais. Aí procurando nós estratos tinha o detalhe do excedente financeiros. Resumindo a conta é como se fosse

2x( igpm+6% ao ano).

Esse plano e como se vc comprasse uma ação na bolsa e vc tem a certeza de que ela irá subir ao longo do tempo te entrega do um pré.io muito bom lá na frente. O segredo é o tempo o valor do saldo e os aportes mensais. Conforme o tempo vai a curva de juros vai se tornando exponencial e o negócio vira uma bola de neve ao seu favor.

Só que tem uma pegadinha, esse plano da Brasilprev se vc deixar de contribuir por mais de 3 meses, eles não deixam vc aportar mais. Ele tem uma taxa de carregamento de 9%, o que parece alto, mas considerando a rentabilidade mais o excedente financeiro em menos de um ano já se paga( considerando anos onde o igpm for bom). Eu fiz uma projeção de valores futuros considerando um rendimento abaixo do que já obtive nos últimos dez anos e quase caí pra trás de tão bom projetando os valores futuros. Mesmo pagando 27,5% no saque compensa se vcs estiverem podendo aportar e tiverem um valor na faixa de 1pp mil reais pra cima. O que acorre é que em um horizonte de 15 anos o valor lá passará de milhão. Eles não querem que vcs saibam disso de jeito nenhum e fazem de tudo para vcs migrarem. Inclusive os extratos hj são bem reduzidos para deixar essas vantagens bem veladas. Mas entrando diariamente no saldo, o rendimento é depositado religiosamente todo o dia e acaba que o plano rende juros composto diário, é uma máquina de moer carne a nosso favor. Por exemplo se o igpm do mês anterior deu 1% ao ter rentabilidade diária dividisse 1% por 22 dias úteis naquele mês aí essa será a rentabilidade diária naquele mês mas devido a essa mecânica ao final do mês se vc dividir o saldo do dia trinta pelo saldo do dia primeiro vai dar um pouco mais de um por cento, tipo 1,0x% parece muito pouco mas isso aliado a toda mecânica que esse plano tem ao longo do tempo e muito bom pra o beneficiário do plano. Acabou que eu fiz um aporte grosso e aumentei os aportes mensais e lá na frente eu resolvo o que fazer, se saco ou de aposento pelo plano. Quando vc se aposenta pelo plano os reajustes serão pelo igpm +2% ao ano o que não e ruim mas já derruba a rentabilidade e TB não vai ter mais os excedentes financeiros. Apesar de pagar um alto imposto de renda como eles só vai ser cobrado no final acaba que compensa devido a alta rentabilidade e os juros compostos correrem sem cobrança até o saque. Estou divagando aqui tudo que aprendi sobre esse plano pq ninguém sabe e não achei essas informações em lugar nenhum. Mantenham se firmes na fé nessa caminhada pq esse plano e bom, mas TB não confiem só nele, considerem ele como um dos seus cestos, tenham outros, e não confiem no INSS esse já está quebrado hj imagina daqui a 10…30 anos. Acredito que para manter o sistema eles vão desvincular o salário mínimo da ativa e dos aposentados senão a conta não vai fechar…

Esqueci uma última coisa, nandata do vencimento do plano, tipo se ele vence no seu contrato quando vc completar 50 anos, um mês antes vc tem que entrar em contato com eles e se manifestar que vc não quer se aposentar e continuar fazendo aportes senão o plano fecha para novos depósitos. Enfim o negócio é tão bom que é cheio de coisas para dar errado e eles não te darem um alto rendimento lá na frente.

Muito obrigado por compartilhar seu vasto conhecimento sobre o assunto Mineiro.

Bom, primeiro devo lhe dar os parabéns por tanto cuidado em investigar os meandros do funcionamento e também pela organização em guardar toda a documentação.

Já falamos de algumas coisas que você comentou aqui, mas outras não. Algumas até não sabia, como o efeito multiplicador na aplicação do IGPM que você citou. Mas o mais importante para o nosso público é que estamos em pleno acordo, esses planos são ouro, ou como você disse “máquina de moer a favor de quem tem”. rss

Não sei se entendi seu ponto sobre a alteração na tributação, mas quando li a IN 588 da SRF me lembro dos FAPIs (como o seu) estarem explicitamente tratados lá. Bom, mas o que interessa é que você aproveitou a criação da regressiva e migrou.

Você tem razão em dizer que nem sempre estressamos a importância do excedente financeiro e que tampouco ressaltamos as exigências de aportes constantes ou de manutenção de saldo mínimo para poder continuar fazendo aportes. Coincidentemente, no podcast que gravamos só sobre esse assunto e que será publicado no dia 01/10, esses dois tópicos são comentados. Espero que você possa escutá-lo e que lhe seja útil.

Finalmente, segue uma provocação, já que você claramente é um cara mais preparado do que a média, já avaliou se vale mesmo a pena adiar o início do período de usufruto? Pergunto, pois você estará trocando fatores de conversão extremamente vantajosos na at-49 por 4% a menos de rentabilidade anual da reserva. Já fez essa conta?

Grande abraço e muito obrigado pela participação mais uma vez. Muito enriquecedora!

=]

Eu vou ter que adiar uns 5 a 7 a os pq fui pego no meio do crescimento da curva de juros se sair antes, e ao atrasar o plano mantém as mesmas características, o que muda e somente após a escolha da aposentadoria pelo plano. Agente nunca sabe o futuro, mas penso ter opções melhores fora de lá já que posso rentabilizar o capital e ainda assim manter o principal, diferente de quem se aposenta e garante uma renda mas fica sem o principal. Estou usando esse plano como uma opção de renda fixa com alta rentabilidade, sem os revezes da renda variável. O único porém é que é preciso fazer um estudo para saber de compensa. As vezes as pessoas de fora lêem esse tipo de comentário e pensam que por ter ido m plano assim estão com a vida feita. Não é bem isso, tudo pode acontecer, mas enfim pra gente poder dormir vamos nos ater ao que agente pode fazer, que é fazer aportes esporádicos cedo nesse plano, juntamente com os mensais, para ao longo do tempo os juros compostos trabalharem a nosso favor e fazer o bolo crescer, tipo quando se compra uma ação e vai reinvestindo os dividendos, jscp, etc de volta e acreditar que no futuro aquilo vai crescer ( claro que verificando os fundamentos do papel…) Nesse caso do plano tradicional não tem nada disso e nem os crescimentos muito fora da curva, mas eles são constantes ano a ano. No meu caso o dinheiro dobra a cada 4 anos.

Obrigado e vou aguardar para ouvir sim, obrigado.

Abração!!!

Muito obrigado!

Ficamos felizes com a sua audiência, Mineiro.

Se puder, peço que ajude a nos divulgar, pois como somos um projeto independente, dependemos do boca a boca.

No mais, um grande abraço mais uma vez.

=]

Quanto a tributação eu apesar de ter assinado para passar para tributação regressiva, não consegui passar, no começo do ano corri atrás disso e li a normativa a respeito disso e lá embaixo em observações nas letrinhas miudas explicava que aquelas de alterações só valiam para os planos de PGBL eVGBL que apesar de pouco tempo de mercado já estavam em vigor na época (início dos anos 2000), os planos tradicionais ficaram de fora. Mas enfim apesar dos pesares, como não podemos ter tudo na vida, ainda assim compensa aplicar nesse fundo a longuíssimo prazo se a pessoa puder dispor do dinheiro e não precisar do mesmo, já que para sair a mordida do leão é bem alta, e ainda se considerar que não houve tempo hábil para haver a mutiplicação (acho que estou no lugar errado falando essas coisas pq mexo com mercado….kkkk). Enfim apesar de picado, acho que te respondi tudo que vc perguntou, é duro se viver em um país que ninguém tem educação financeira, nem eu tinha e ainda acho que não tenho para solucionar essas dúvidas, nem quem trabalha nos bancos sabem nada a respeito, vai perguntar alguma coisa a respeito de VGBL ePGBL para eles e mistura alguma coisa relacionado a imposto de renda para vc vê no que que dá, vc vai sair de lá sem entender nada, pelo menos sempre foi assim comigo. Esse negócio de PGBL e VGBL, na minha opinião são engodos, o beneficiário tem que ser muito bem orientados para entrar em qualquer desses planos, pq de acordo com o tipo de declaração de IR que ela faz, é o tipo de plano que se entra, modelo detalhado vai para PGBL, modelo simples vai para VGBL e não somente isso tem também a encruzilhada da tributação, se progressiva ou regressiva, isso sem contar a rentabilidade e as taxas de administração, agora com a selic baixa, os bancos estão mamando na rentabilidade dos planos em geral. Muita gente acaba que quando vai sacar se depara com valores altos de IR na fonte a pagar e quase cai de costas quando descobre que ainda vai faltar um complemento na próxima declaração Para os casos de pagar mais de 15%, sendo que se com um planejamento a médio prazo se teria a opção de se reduzir esse valor ou pagar menos se aproveitando dos benefícios fiscais. Fora que em geral as pessoas simplesmente investem em um PGBL por exemplo sem descontar os 12 % de beneficio fiscal que se pode fazer por esta fazer o modelo simplificado de IR, e lá na frente toma aquela sapatada do IR. Essas pessoas nunca mais vão querer saber de planos de aposentadoria na vida. Esse é um assunto que é cheio de meandros e no frigir dos ovos o único plano bom que existe não se tem mais no mercado, que são os planos tradicionais (apesar deles amarrarem o saldo por um longo período) quem ainda segurou tem, quem não tem só vê de longe.

Tenho dois irmão que chorariam se soubessem o quando eles teriam nos seus planos hoje se eles não tivessem sacado dinheiro do mesmo durante a jornada de acumulação. Mas infelizmente esse é um exemplo que acontece demais … e quem pode controlar a vicissitudes da vida? MAs agente tenta planejar…kkkkkk.

Mais uma aula Mineiro.

Disse muitas verdades novamente: más contratações, desinformação, má orientação na agência, falta de planejamento e propósito, sustos na DIRPF, e por aí vai. Excelente!

No mais, alteração feita e muitíssimo obrigado outra vez.

Grande abraço.

=]

Bom dia

Me chamo Jose Dias e gostaria de parabenizar a boa vontade de todos no compartilhamento de informações

Tenho usado a seguinte estratégia no meu plano IGPM + 6:

-Mantenho contribuição baixa de 100,00 via debito em conta para não correr risco de suspensão

-No inicio do ano faço aporte correspondente a 12% da minha renda bruta para usufruir ao maximo do beneficio fiscal e de toda rentabilidade possivel no decorrer do ano

-Alterei a minha idade de saida do plano para 70 anos, que é o maximo permitido.

Faz sentido o modo que estou fazendo?

Obrigado e abraço

É possível alterar a data de saída do plano? Tenho CONTA VIP do Bradesco mas não sei se é possível.

Obrigado Anderson. Ficamos muito felizes que o conteúdo tenha lhe agradado. Se puder compartilhar esse testemunho através de um review público então… =]

Veja, a princípio a resposta para a sua pergunta é sim. Costuma ser possível alterar a data de saída em FAPIs e Contas VIPs. É preciso porém confirmar, já que cada um tem um contrato, que nem sempre é fácil obter (como você percebeu). Para isso, oferecemos o serviço de consultoria abaixo, que me parece indicado para o seu caso. Se quiser contratar, fique a vontade para entrar em contato direto com [email protected]

Grande abraó e parabéns por ter o melhor plano de previdência do mercado. Cuide bem dele! =]

Termos e Condições Consultoria em Previdência Privada

ESPECIFICAÇÃO DO SERVIÇO.

A LVL Administradora e Corretora de Seguros se compromete a analisar o regulamento do plano vigente e elucidar as garantias e deveres adquiridos em contratos já adquiridos.

A Contratante compromete-se a entregar ao Contratado:

Análise geral do contrato junto à Instituição Financeira

– Leitura do contrato e regulamentos para apresentação dos direitos e deveres do cliente.

– Analisar possibilidade de saldamento visando manutenção do plano.

– Análise de cartas enviadas pela instituição financeira.

– Orientar sobre Excedente Técnico do contrato, se houver.

Análise da tábua atuarial contratada

– Orientar para que o cliente tenha ciência da tábua atuarial contratada, analisar possibilidade de antecipação ou adiamento da concessão do benefício.

Análise da atualização monetária contratada x aplicada para o contrato vigente

– Analisar e expor ao cliente a atualização monetária do contrato para contribuições, renda e reserva.

FORNECIMENTO DE INFORMAÇÕES. O cliente deve enviar regulamento, certificado de adesão e todo documento ou carta recebido da Instituição para facilitar a consultoria. Caso não apresente documentação que permita a consultoria os valores pagos pela mesma serão restituídos.

PREÇO DO SERVIÇO. R$ 480,00 (Quatrocentos e Vinte Reais).

PRAZO. Cinco dias úteis após confirmado o pagamento pelo serviço e prestadas as informações necessárias.

FORMA DE ENTREGA. Correio eletrônico (e-mail), enviado ao endereço fornecido pelo Contratante.

Nao seria melhor ja alterar a idade de saida para o maximo possivel? Hj é 70 anos

Depois la na frente reduz se quiser?

Bom dia José.

Acho que a comparação a se fazer é do que renderá IGPM + 6% com o seu fator de conversão em renda, ou melhor, com a diferença no fator de conversão em renda aos 60 e aos 70. Dá um trabalhinho fazer essa conta. Você sabe em que tábua atuarial está? Qual seria seus fatores de conversão em renda nas duas idades?

Abc

Obrigado

Nao sei

Vou verificar qual é o fator de conversão mas entendi a logica.

De qualquer forma uma vez que optar por ser beneficiário abro mão do direito à reserva matemática certo?

Num exemplo extremo se eu receber 01 beneficio e falecer, todo monte ou seja a reserva acumulada fica com o plano

Certo?

Obrigado

Isso.

A menos que haja a possibilidade de optar por pensão vitalícia extensível a beneficiário. Nesse caso, no falecimento do titular, um dependente designado passa a receber ou até seu próprio falecimento ou até uma idade determinada.

Abc

Prezado Mineiro,

Também tenho um plano similar ao seu desde 2001 e comecei a me interessar mais com esses números expressivos do IGPM.

Porém, lendo seu brilhante texto, ao meu entender, preciso tentar fazer mais aportes nele.

Muito obrigado e parabéns.

Olá

Pois não Márcio, como posso te ajudar?

=]

Olá Frederico,

tenho uma plano BRASILPREV TRADICIONAL INDIVIDUAL (IGPM + 6%) PROGRESSIVA MENSAL desde 1997, para saída em 2030.

Vale a pena fazer o resgate, sendo que 27,5% vai para o Imposto de Renda?

Quando terminar em 2030, os mesmos 27,5% serão cobrados?

Bom dia Daniel.

Não, pelo contrário. Vale a pena continuar aportando, provavelmente até 2026.

Na progressiva, a alíquota que vale é aquela que você está pagando em dua DIRPF no momento do resgate. Ou seja, se em 2030 você estiver recebendo rendimentos brutos tributáveis na faixa de renda de 27,5%, então seu resgate ou retiradas mensais desse BrasilPrev serão tributados aos mesmos 27,5% (na verdade eles adiantam uma parte na fonte e você tem que fazer o ajuste na Declaração, mas dá na mesma).

Mais uma sugestão: em 2030 você não deve resgatar tudo de uma vez, mas transformar sua reserva em recebimentos mensais, pois provavelmente seu plano foi contratado em uma tábua atuarial vantajosa (imagino que a sua seja a AT-83).

Finalmente, recomendo que não deixe de escutar o podcast que publicaremos sobre esse assunto dia 1/10/20. Foi uma entrevista bem legal com a [email protected] que é uma corretora parceira nossa e, inclusive, fica a sua disposição para ajudar em qualquer detalhe que você necessitar, ok?

Grande abraço e cuide do seu tesouro aí.

=]

Olá Daniel, só uma observação pois estou no mesmo barco que você… Entrei em 2001 no CONTA VIP do Bradesco.

A partir da nossa Data de Saída e se optarmos por uma renda mensal vitalícia, o saldo será ZERADO no momento do nosso falecimento.

Ex: Supondo um saldo R$ 1.000.000,00 no plano e recebimento mensal vitalício de R$ 5.000,00, se após 01 ano ou qqer outra data o participante vier a falecer, o banco ficará com todo o montante do plano, ou seja, nenhum beneficiário da sua família ficará com o saldo do plano.

Por isso temos que pensar por qual melhor tipo de saída fazer, principalmente quem pensa em manter um saldo para algum beneficiário familiar.

No meu caso, tenho 48 anos e penso em estender a data de saída para 70 anos de idade, aportar o máximo que puder até lá e a partir dos 60 ou 65 anos fazer alguns resgates parciais.