Você está pagando a sua previdência privada e encontrou a sigla IGP-M + 6% e não sabe o que significa? Ou até sabe o que isso quer dizer, mas não sabe se é bom investimento a longo prazo?

No post sobre IGP-M ou IPCA (recomendamos a leitura!) recebemos muitas perguntas e comentários sobre Planos de Previdência Privada, inclusive sobre planos com rentabilidade de IGP-M + 6% de juros ao ano.

Você também têm dúvidas e não sabe se Previdência Privada com essas condições vale ou não a pena? Não se preocupe, vamos explicar direitinho como esse tipo de plano funciona!

As perguntas

No post IGP-M ou IPCA. Qual é melhor para nossos investimentos? nossos leitores Francisco Luiz Gonzaga, Fábio Peruchi e Carlos Arruda deixaram suas perguntas pra gente sobre o IGP-M + 6%. Eles queriam saber se esse tipo de plano de previdência é realmente um bom investimento.

Esses tipos de planos costumam ser antigos e não são mais oferecidos no mercado atualmente. Isso porque a rentabilidade é excelente para o segurado, mas diminui o lucro da seguradora (podendo até gerar prejuízo).

Para explicarmos melhor sobre essa modalidade de plano, vamos reler as perguntas:

Essas dúvidas, mesmo que sejam de 2017, ainda são muito atuais. Vamos, agora, ao texto!

Mas afinal de contas, como o IGP-M +6% funciona ?

Geralmente planos de previdência antigos, como o de Índice Geral de Preços do Mercado + 6%, ou seja, IGP-M +6%, costumavam ser de Beneficio Definido (BD).

Esses planos ofereciam uma renda vitalícia ao segurado, de valor previamente definido, a partir do momento da aposentadoria até o instante de sua morte, independente da contribuição total.

Além dessa rentabilidade mínima, a seguradora ainda tem a responsabilidade de atualizar os valores do saldo da conta por IGP-M + 6% durante qualquer época. Ou seja, o valor total continua rendendo tanto no período de contribuição quanto no período de recebimento dos benefícios.

Além disso, muitos desses planos antigos têm no regulamento a regra de distribuir 75% do que ultrapassar o retorno garantido. Sendo assim, tais tipos de previdência privada não são mais oferecidos atualmente, já que o cliente pode eventualmente receber mais do que contribuiu no caso de sobreviver além do esperado.

Mas se esses planos estão ultrapassados, como funcionam os planos hoje?

Atualmente, os planos de previdência são oferecidos em outros moldes: são chamados de Planos de Contribuição Definida.

Eles definem previamente a contribuição do segurado à seguradora ao invés de definir o benefício do cliente no momento da aposentaria, como ocorre no caso do Benefício Definido.

Dessa forma, a hipótese de a pessoa receber um valor maior do que contribuiu é nula, fazendo com que esse tipo de plano seja mais interessante para a empresa de seguros do que para o cliente.

Jornada para o equilíbrio financeiro

Cuidar da sua saúde financeira é essencial para ter uma boa qualidade de vida! Pensando nisso, o Educando seu Bolso lançou um curso para você que quer ter controle das suas finanças e ainda aprender conceitos novos sobre dívidas, crédito e investimentos. Nosso curso é direto e ideal para quem busca pelo equilíbrio financeiro e conta com:

- Professores capacitados;

- Apoio de profissionais do ramo, com mais de 20 anos experiência no mercado para tirar todas as suas dúvidas;

- Uma trilha de aprendizado completa, para que você siga passo a passo as etapas e tenha do conhecimento mais básico ao mais avançado;

- Aplicações práticas, em situações reais do cotidiano;

- O investimento no curso é uma pechincha! Com um valor baixíssimo, você investe em sua independência financeira e economiza milhares de Reais no futuro;

- Certificado ao final do curso de finanças pessoais!

Não perca essa oportunidade, faça agora sua inscrição!

Cálculo do IGP-M +6%: por que pagam uma rentabilidade tão boa?

Os planos de rentabilidade garantida de (6%) mais correção pelo IGP-M rendem mais do que investimentos que corrigem a inflação pelo IPCA. Isso ocorre pelo fato de os Planos de Previdência Privada terem sido criados com objetivo de longo prazo (tanto em termos de diferimento fiscal¹ quanto em rentabilidade).

Assim, a correção pelo IGP-M é muito mais recomendável que pelo IPCA nestes casos de longevidade (como mostrado no próprio blog). Esses planos são considerados verdadeiros tesouros no mercado financeiro!

Em alguns casos o IGP-M pode ter um valor negativo ao final do mês. Mas se isso acontecer, não se assuste! Isso acontece devido a sua alta volatilidade, mas mesmo assim o IGP-M tem em um histórico de maior rentabilidade.

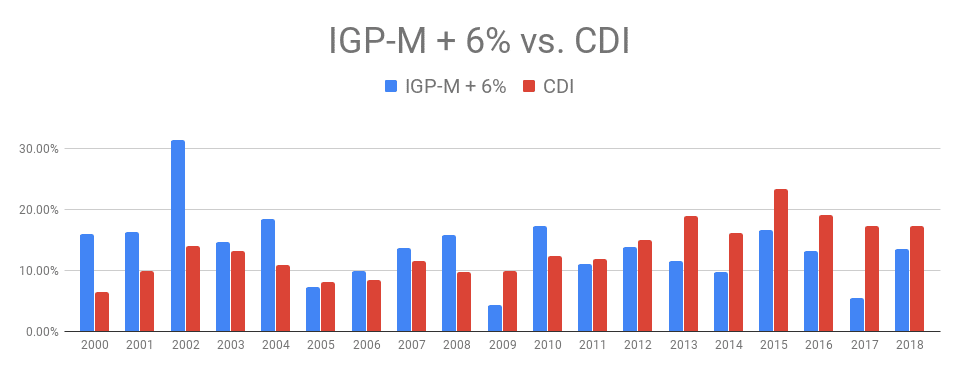

Isso porque os índices podem variar para valores muito altos compensando os mais baixos. Abaixo, um gráfico que exemplifica esse rendimento:

Outro aspecto a ser analisado para demonstrar a valiosidade do IGP-M + 6% é o fato de esse plano render mais que o PGBL e o VGBL.

Isso pode ser provado realizando alguns cálculos, por exemplo, se analisar a rentabilidade do IGPM + 6% dos últimos 19 anos (entre 2000 e 2018) e comparar com a do CDI (como um parâmetro para o rendimento do PGBL e do VGBL) é possível encontrar os seguintes resultados: IGP-M + 6% com rentabilidade de 1015,36% e o CDI rendendo 964,28% nesse mesmo período.

Assim é possível verificar, novamente, porque esses planos antigos são mais interessantes de manter. Abaixo será possível visualizar um gráfico de barras que exemplificará como essa volatilidade do IGP-M + 6% acumulado é preferível para um investimento de longo prazo quando comparado ao CDI.

Como as seguradoras estão lidando com o IGP-M + 6%?

Ter planos como os de beneficio definido tornou-se um problema para as seguradoras. Se elas não conseguirem, por meio da gestão dos fundos de previdência, alcançar a rentabilidade garantida, elas têm que tirar dinheiro do bolso para honrar a rentabilidade. Caso não o façam, a SUSEP (Superintendência de Seguros Privados) poderá impor multas, punições, etc.

Dessa forma, as seguradoras têm abordado os clientes com ações de marketing bastante agressivas. Algumas delas chegam a taxas de administração reduzidas e isenção da taxa de carregamento.

Em outras palavras, essas seguradoras oferecem seus serviços por valores mais baratos afim de que o cliente abandone o plano de IGP-M + 6% para aderir outro que iria render um valor total menor.

Além dessas táticas atrativas, muitas seguradoras também tentam “espantar” os clientes dos planos, aumentando muito as taxas de carregamento. No caso específico do leitor Fabio Peruchi, a seguradora está cobrando 9% de taxa de carregamento.

Ou seja, a empresa está aumentando o valor do seu serviço de maneira absurda. Com uma taxa nesse patamar, o plano torna-se completamente inviável. Em alguns cenários, com o IGP-M rendendo menos de 3%, a rentabilidade pode chegar a ser NEGATIVA!

Leia também nosso novo post sobre trocar ou não o seu antigo plano de previdência privada!

Consulte seu plano de aposentadoria!

Já possui um plano de aposentadoria? O Educando seu Bolso indica a LVL Seguros, empresa que está a mais de 16 anos no mercado. Eles se comprometem em analisar o regulamento do seu plano atual e esclarecer as garantias e deveres adquiridos. Veja mais aqui!

Não caia nas pegadinhas!

Se você tem um plano de previdência com rentabilidade garantida, é melhor não jogar fora este presente! O que você tem originalmente contratado é de grande valor para você.

Porém, fique alerta! Quando a seguradora lhe informar que houve um aumento de cerca de 9% na taxa de carregamento do plano, cuidado. A melhor decisão a se tomar seria de permanecer com o plano e NÃO FAZER O RESGATE. Ainda seria interessante abrir um novo plano com baixa taxa de carregamento ou até mesmo taxa zerada.

Se você se interessa por opções de investimento e deseja fazer um planejamento de acordo com sua realidade financeira, confira nosso simulador de investimentos. Por lá você vai conseguir encontrar opções de investimento que melhor se adequem ao seu bolso.

Lembrando que se você tiver qualquer dúvida (ou sugestão), deixe aqui nos comentários! Este post mesmo surgiu das dúvidas de leitores do blog! Quem sabe a sua dúvida não vira assunto pra outro artigo (ou até mesmo um outro podcast)?

Diferimento Fiscal1: Trata-se de uma vantagem fiscal concedida em algumas aplicações financeiras. Nesses casos, o pagamento dos impostos é adiado gerando, em geral, maior rentabilidade em prazos mais longos.

Boa tarde, navegando na web para tirar algumas dúvidas sobre previdência, tive a sorte de encontrar o site no qual vi que algumas dúvidas foram esclarecidas aos leitores. Então resolvi pedir ajuda sobre minha dúvida.

Fiz um plano Bradesco de Pai para Filho de peculio com resgate, logo que foi lançado em Janeiro de 1999.

Acontece que já fiz 254 contribuições e esse plano permite o resgate do saldo da provisão matemática de benefícios a conceder.

Na época o plano não tinha processo na SUSEP.

O contrato na qual tenho não tem informação sobre o tratamento fiscal no resgate.

Liguei pra central e solicitei informações sobre o resgate e tive como resposta que teria tributação de 27,5% (tabela progressiva)do saldo ao qual tenho direito.

Também o plano quando começou a ser monitorado pela Susep com o seguinte processo 001-02392/88, o mesmo para vários produtos com características diferentes. ( pai p filho geração 2, multiplano geração 2).

Qual seria o melhor caminho que devo tomar para resgate?

Agradeço antecipadamente e fico no aguardo do retorno.

Boa tarde Marcus, tudo bem?

Sua dúvida é complexa, por isso fui tentar consultar seu processo Susep em http://www.susep.gov.br/menu/consulta-de-produtos-1 e não consegui. Você poderia confirmar o número do processo pfv, pra eu tentar prosseguir no intento de te ajudar?

Abc

=I

Complementando Marcus.

Apesar de não ter conseguido localizar seu processo SUSEP, passei seu caso pra nossa corretora parceira: [email protected], que me confirmou que esse produto é considerado com característica de seguro de vida e, portanto, NÂO SOFRE tributação, ok? Portanto não deixe de entrar em contato com ela. Abc.

=]

Boa tarde, Alexandre

Minha gerente do PRIME me disse que vc seria uma ótima pessoa para me orientar/ajudar nos quesitos de uma escolha relativo a minha previdência,portanto segue, tenho algumas opções abaixo para para que eu possa vir a decidir , mas seria interessante sua opinião, sugestão são bem vindas, pois estou na duvida se disparo a prev vitalicia, resgates parciais, mas temos o imposto de renda que é alto = 27,5% ou faço um a prev temporária conforme abaixo, me ajude aí a decidir, tenho certeza que esta duvida deve ser de muitos outros que tem a CAB – BRADESCO COM IGPM+6%AA, poderia me ajudar???.

Assim sendo segue meus questionamentos.

1. Em caso de solicitar a previdência temporária mensal (tempo em que eu gostaria de simular o recebimento da Renda mensal) quais seria os valores –Simular.

a. 5 anos

b. 10 anos

c. 15 anos

d. 20 anos

2. Informar tb a previsão de imposto mensal para cada rendimento.

3. Como ficam os beneficiários??

4. A atualização/reajustes dos recursos continuam IGPM+6% ao ano conforme estipulado no contrato correto??

Certo de sua atenção urgente, agradeço antecipadamente

Boa noite noite Quintiliano. Tenho um plano antigo do Banco do Brasil de 6% + IGPM a.a. Mas a taxa de carregamento de 9% não inviabilizaria este plano. Comparando a Fundos imobiliários, estes estão rendendo uma média de 7% a.a. não tributáveis, sem contar a valorização das cotas. Dependendo da corretora, taxas zero. Se você tivesse uma boa quantia para aplicar, qual dos dois você escolheria?

Bom dia Genésio e obrigado por sua dúvida.

Infelizmente o Quintiliano não colabora mais conosco e tenho sido eu que respondo às dúvidas sobre esse assunto. Então vamos lá.

Veja, primeiro é preciso registrar que Fundos Imobiliários e planos de previdência, especialmente esses mais antigos, são bichos diferentes. Então é preciso ter cuidado com a comparação.

De um lado, o FI que é uma aplicação financeira mais líquida – pode ser vendida a qualquer tempo – e mais arriscada – por mais que recentemente os rendimentos tenham sido bons, isso não é sempre assim. De outro o plano de previdência do BB que é mais uma aposta de longo prazo – especialmente com essa taxa de carregamento de 9% a.a. não fará sentido econômico fazer aportes nele para objetivos de curto ou médio prazo – e com menos risco – rendimento garantido a IGPM +6%.

Se seu objetivo de uso não for de curto prazo, na minha opinião, o plano antigo do BB é superior.

É isso. Espero lhe ter sido útil, mas se ficou alguma dúvida é só falar que tentamos novamente. Ah, e aproveito para lhe pedir que, se possível, nos ajude a compartilhar o nosso trabalho, ok?

Grande abraço.

=]

Boa tarde!

Tenho um plano RealPrev Classic 20 anos FGB que além da rentabilidade IGP-M +6%a.a. tem as coberturas Pensão Imediata por 20 anos e Invalidez com Pensão por 20 anos.

Contribuo desde 1997 e faltam 3 anos para atingir a idade da Renda Mensal Vitalícia.

Esta semana o banco fez um resgate total do meu plano sem qualquer comunicado ou autorização de minha parte.

Ao ligar fui informado que o banco está extinguindo o fundo e que comunicou os clientes para fazer a portabilidade ou ocorreria o resgate automático.

1: Não recebi comunicado algum a respeito.

2: Isso pode feito de maneira unilateral?

3: Se a instituição me vendeu um produto há mais de 20 anos e ela não está quebrada não teria que honrar?

Grato,

Alexandre

Muito preocupante o seu relato Alexandre. Infelizmente não é o primeiro assim que recebemos por aqui.

Entendo que o procedimento está irregular. Recomendo continuar cobrando o cumprimento do contrato por parte deles, não sacar ou portar e começar a lidar com a seguradora de uma forma mais rigorosa, formalizando as comunicações e talvez com auxílio de um corretor especializado, independente. Se quiser acionar uma corretora parceira nossa segue o email [email protected]

Abc.

Estou com o mesmo problema que o seu, recebi o infome por sms e tenho ate janeiro 2020 para decidir se vou resgatar ou mudar de plano, acho isto um absurdo. Vou consultar um advogado. Acho que eles não podem fazer isto

Mesma coisa comigo Helio. Não sei o que fazer. Não concordo com a portabilidade e nem com o resgate. Quero que continue do jeito que está e que foi contratado.

Reafirmo para Hélio, Marco Aurélio e quem mais estiver nessa situação que não aceitem essa arbitrariedade.

Façam valer seus contratos, mesmo que para isso vocês tenham que acionar juridicamente. O plano que vocês tem é ouro…

=I

Bom dia. Também tenho um plano REALPREV CLASSIC e recebi um aviso há algumas semanas sobre esta “rescisão unilateral” por esta nova empresa “Evidence Previdência” que entrou no lugar da antiga Zurich para gerenciar estes planos de previdência do Santander. Em seguida entrei com uma reclamação no site da SUSEP (www.susep.gov.br) conforme orientação de minha consultora da XP e ontem, dia 26/12, recebi uma mensagem do Santander informando que “em atenção ao Oficio da Susep, suspendemos, temporariamente, o crédito em conta corrente que estava programado para 13/01/2020”. Seguem algumas dúvidas, se alguém puder responder:

1) Estas empresas de previdência podem rescindir unilateralmente os contratos ? Não encontrei nada a este respeito nos documentos.

2) Qual seria o procedimento para entrar na justiça contra esta arbitrariedade ?

Obrigado por compartilhar Carlos.

Sobre se eles podem ou não rescindir, pra mim é claro que não podem.

Agora quanto aos procedimentos para entrar na justiça, essa não é minha área e tampouco já passei pela experiência para poder relatar. Compartilho sua dúvida portanto com os demais leitores para o caso de alguém poder ajudar.

Abraço e parabéns por cobrar o que é seu de direito.

=I

Boa noite

Fiz 60 no ano passado momento em descobri que minha conta vip do Bradesco nunca foi declarada em imposto de renda.Entregava ao contador os documentos que o banco me enviava e nunca veio nada sobre o vip,pode me dizer como fica essa situação frente a receita federal?Depois de iniciar a conta fiz aporte somente no primeiro ano e depois nunca mais

Bom dia Suzana.

Sua dúvida é bastante específica e a resposta para ela depende de algumas coisas como: quando foi que você fez seu primeiro aporte, o valor desses aportes e sua atual situação de renda. Mas para não ficar em cima do muro e exemplificar, suponhamos que você tenha o plano há 20 anos e fez apenas dois aportes, de 12% da sua renda bruta anual cada, o inicial e o do ano seguinte.

Primeiro esses aportes poderiam ter sido declarados como despesa dedutível em uma declaração pelo modelo completo lá atrás (imagino, que você tenha feito simplificada, do contrário seu contador não teria desperdiçado essa oportunidade de te economizar em impostos). Até aqui não vejo grandes problemas.

Segundo sua declaração de bens estaria mostrando o valor total aportado durante todo esse perído. Aqui o ponto pode ser mais importante, porque você provavelmente está transformando sua reserva em renda (pagamentos mensais) e está faltando a fonte. A Receita pode te perguntar, uai, mas de onde está saindo esse dinheiro?

Então, apesar de não ser especialista em IR, imagino que a saída mais correta seria a retificação das DIRPFs dos últimos 5 anos, que acho que é o possível (o resto já caducou) e pronto. De qualquer forma, sugiro confirmar com um contador especializado, principalmente se os valores envolvidos forem altos. Se quiser, podemos te indicar um de nossa confiança.

Abraço e boa sorte aí.

=]

Não se declara um PGBL como a conta VIP na declaração de bens. Apenas no VGBL a proporção aplicada, parte do total, entra na declaração de bens tal como é comumente exibida no informe de IR emitido anualmente pela seguradora. Não é o caso da conta VIP. O saldo PGBL é bem da seguradora e é declarado apenas, quando realizados, o resgate ou a renda conforme o plano seja progressivo ou regressivo e o imposto incide de acordo com essa opção.

Olá.

Resgates sempre devem ser declarados, independente da opção de tabela de IR.

Contribuições são obrigatórias no PGBL e Conta VIP, até porque tem incentivo fiscal. No VGBL não são obrigatórias mas oriento os clientes a declararem, existe campo pra isso. Não pode é declarar VGBL como se fosse PGBL.

Para o PGBL e Conta VIP saldo dos valores nominais devem sempre ser declarados no campo bens e direitos, a instituição deve enviar o extrato com saldo em 31-12. No VGBL nao é obrigatório mas indico declarar o saldo total.

Abraço.

“No caso do PGBL – Plano Gerador de Benefícios Livres, não se informa o valor das aplicações na declaração de bens.”

http://www.portaltributario.com.br/noticias/pgbl.htm

“Esclarecemos que não há necessidade de declarar o saldo dos Planos de Previdência Complementar (o artigo é sobre o PGBL). No entanto, se você já declarou nos anos anteriores, nossa recomendação é que continue declarando.”

https://digital.icatuseguros.com.br/blog/pgbl

Sim, você tem razão e foi o que eu tentei dizer, mas não consegui. Me desculpe.

Tentando novamente: no caso do PGBL, obrigatoriamente declara-se os aportes mas não o saldo.

Também, como você mesmo disse, como há muitos que já declararam também o saldo em anos anteriores, há a orientação de seguradoras e corretores para que se continue fazendo assim.

Obrigado.

Boa tarde Quintiliano,

Em primeiro lugar parabéns pela iniciativa de educação financeira. Algo negligenciado por nossas escolas. Fiquei com dúvidas com relação ao valor da aposentadoria. Como o valor de aposentadoria de meu plano é muito baixo, algo próximo a um salário mínimo pensei em fazer aportes para aumentar o valor da aposentadoria. O aporte de mais dinheiro aumenta o valor da aposentadoria prevista? Brasilprev IGPM+6% contratado a 20 anos atrás. Taxa de carregamento é 9% sobre o valor de cada aporte, porém não tem taxa de administração e tem a conta de excedente financeiro na ordem de 75%. É um plano vitalício, que me aposentaria aos 50 anos de idade. Como não há taxa de administração tem juros de 6% ano + correção de inflação pelo IGPM, penso até em vender o carro e colocar o dinheiro no plano. Só preciso saber se o valor da aposentadoria aumentará caso eu faça contribuições extras. Não me importo em pagar 9% de carregamento, pq não pago nenhum percentual pela administração.

Bom dia Leonardo.

É fato que se você aportar o valor de aposentadoria aumenta. Mas não conheçendo o regulamento do plano não dá pra assegurar se o IGPM + 6% não seria apenas na fase de acumulação. Normalmente sim, na fase de aposentadoria as correções seriam apenas pelo IGPM provavelmente. O que pode ser muito pouco. Se for mesmo isso e você estiver com 49 anos, provavelmente não será bom negócio aportar no plano.

O excedente financeiro talvez seja aplicado na renda de aposentadoria, talvez não. Só conseguimos ver estes detalhes com o regulamento. Recomendo que você peça para a sua gerente e envie para a nossa corretora parceira [email protected] para que ela avalie e tente te auxiliar. Pode ser?

Abraço.

Bom dia!

Parabenizo pelo espaço !!

Gostaria das seguintes informações:

1 – O meu plano brasilprevi IGPM+6% está para renda vitalícia, posso antes do prazo de vencimento do plano migrar para outra forma de receber os valores? quais são?

2 – No final do prazo do plano, o imposto de renda de 27,5% será do montante total? O que é esse montante total (meus aportes + os juros que recebi durante os anos de contribuição?)

Abraços

Roberto

Boa noite Roberto.

Não sei exatamente que tipo de plano você possui, há alguns que são anteriores ao modelo de P e VGBL, mas via de regra as possibilidades de usufruto são ou através do resgate total em uma única vez ou em transformação desse valor em uma retirada mensal, ou vitalícia ou por prazo determinado.

Sobre sua segunda dúvida, nos VGBLs o IR incide apenas sobre juros e nos PGBLs e programas de renda vitalícia (anteriores) sobre aportes efetuados mais juros recebidos durante os anos de contribuição. Já a alíquota, ou os 27,5% a que se refere podem ser diferentes, dependendo da tabela (progressiva ou regressiva).

Sei que são muitos dependes, mas é que é difícil responder sem saber mais detalhes. Inclusive, se quiser posso lhe indicar um a corretora para analisar seu contrato especificamente.

Abc

=/

Boa Noite.Tenho um plano de Previdência Privada Tradicional na Porto Seguro:IGPM+6%.Acontece que desde 2016 os meus excedentes financeiros foram zerados,e não consigo entender a razão.Já solicitei explicações (através de advogado) e eles não explicam.

Em 2013 o total de excedentes eram R$ 18.027,05!Em 2014 tinha R$1757,17…e desde 2016:0,0000???????

Isso eh possível?Penso que estou sendo ludibriada!

Bom dia Rosane e obrigado pela sua dúvida pois, de fato, sua situação parece estranha.

Veja, existe excedente tecnico no período de diferimento, período de contribuição ao plano, neste caso 6% + IGPM. E existe Excedente tecnico no período de concessão do benefício (recebimento da renda vitalícia) que garante que a renda seja atualizada anualmente pela inflação + um % definido pela instituição. Eu não sei se você está em período de acumulação ou de usufruto, tampouco conheço o seu contrato com a Porto Seguro e não sei dizer se ele garante os dois, mas acredito que sim.

Ainda hoje se comercializa em planos empresariais este excedente. Exemplo: de 20% aa a pessoa terá sua renda vitalícia reajustada pela inflação + 20% da diferença que a instituição conseguiu no mercado em relação à inflação . Exemplo: inflação 5% ao ano e a instituicao conseguiu no mercado 7% então a renda será ajustada em 5% + (20% de 7-5) ou seja 5%+ 0,4%.

Do ponto de vista prático, acho que você já fez o melhor que podia, que é constituir advogado e exigir seus direitos. O que posso sugerir além disso é indicar uma corretora de confiança (parceira nossa) para que ela possa lhe ajudar a interpretar o seu contrato especificamente e tentar obter explicações internamente junto à Porto Seguro. Se te interessar, segue o email dela [email protected]

Abc e boa sorte aí.

=]

Tenho uma CAB há mais de 20 anos então vou dar uns pitacos. hehehe

Não dá para recorrer da taxa de carregamento, mas mesmo que seja 10%, o plano continua a ser muito atrativo, pois essa taxa é paga apenas uma vez, no aporte, e jamais teremos que pagar taxa de Administração.

De outra banda, caso o banco repasse para o cliente o juro negativo, isso sim é possível contestar judicialmente, já que o contrato fala de atualização monetária, que é a reposição da perda do valor de compra. Mais ainda, o contrato não prevê que a deflação deve ser repassada ao consumidor.

O problema verdadeiro que tenho é em relação aos extratos que me enviavam. Na verdade aquilo é um saldo. Eu tive que abrir uma reclamação no Ministério Público para que me enviassem um extrato mercantil.

Na minha opinião a maior vantagem desses planos, a cereja do bolo, não foi citada no artigo, que é a possibilidade de se aposentar pela AT 49.

Obrigado por compartilhar sua rica experiência com nossos leitores, Randi.

De fato, não tínhamos falado da tábua atuarial, tendo em vista que as dúvidas eram mais sobre os indexadores. Mas agora, com suas considerações, creio que está melhor endereçada!

Grande abraço e fique à vontade para contribuir sempre que puder.

=]

Oi Quintiliano. Em primeiro lugar,meus sinceros cumprimentos pelo teu trabalho, utilíssimo, sem dúvidas para todos aqueles investidores que estão sendo enganados pelos bancos. Lamentavelmente. Estou nessa. Meu plano do bradesco, foi impresso em 1999, conforme consta numa das laterais, em letras e números diminutos e possui 1 folha com anverso e reverso preenchidos. Gostaria muito de obter uma cópia desse contrato que referistes a d. Erika “” Esse contrato que li tem 6 páginas e foi firmado em 20/01/99. Apesar de ser maior do que o seu, a data é próxima e imagino que trate-se do mesmo produto. . .”” para poder também proceder uma análise mais completa e, quem sabe, auxiliá-lo através de sugestões e informações, quando dessa análise. – Muito obrigado e sucesso.

Enviado para seu email Milton.

Me avise pfv se não receber.

=]

Ola eu também tenho um plano de previdência pelo bradesco datada de 1999. E na época muito jovem não me preocupei em solicitar o contrato para o banco, tenho apenas uma folha preenchida pelo funcionário. Estou com muitas dificuldades de ter acesso ate ao valor de renda mínima garantida que o banco agora so me informa por telefone (nenhum meio impresso – extrato ou acesso a essa informação pela internet) so consigo ver o saldo pela internet. Agradeceria muito se pudesse me enviar também o contrato, já que imagino ser o mesmo plano. Obrigada

Bom dia Luciana.

Contrato enviado em seu email. Me avise pfv se não receber.

=]

Olá

Tenho um plano no Banco do Brasil que paga IGPM + 6 com a tabela atuarial da década de 90. A instituição me informou que a partir do ano que vem reverte em renda vitalícia . Tenho algumas dúvidas sobre o rendimento já entendi que comparado ao CDI no cenário atual está praticamente o dobro. Mas sobre a renda vitalícia se uma vez que eu faço essa conversão é um exemplo após 1 ano de recebimento eu faleço minha família terá acesso a esse dinheiro ou não ? Pois ao entrar em contato com a instituição eles me informaram que não poderia manter o plano é que serei obrigada a receber por renda. Como o intuito é deixar algo para minha família na minha falta neste caso poderia tentar a portabilidade para outra instituição pensando que se pensarmos em rentabilidade já ganhei com esse plano e pensando em sucessão patrimonial essa seria a melhor opção hoje ?

Obrigada

Bom dia Maria e muito obrigado por sua dúvida. Muito interessante e acho que vai enriquecer muito essa seção de comentários. Vamos lá!

Pelo que entendi você tem um plano tradicional do Banco do Brasil, que são os planos que existiam antes mesmo dos PGBLS. Você já entendeu que a rentabilidade dele é muito boa e quer saber se após a conversão em renda, o benefício é vitalício é transferível a sua família no caso de sua ausência. Pelo que sei, não, não é. Se você converter em renda e falecer dois meses depois, todo aquele saldo fica para a seguradora. Sua família não receberá mais nada.

Minha sugestão pra você, é que se esse é o risco que você quer proteger, adie de 60 para 70 anos por exemplo a data de conversão em renda, pois pelo que consultei (inclusive recomendo que você confira isso no seu contrato ou com o seu gerente), durante o período de acumulação – enquanto você ainda está contribuindo, caso venha a falecer, sua família teria acesso a todo o saldo acumulado. Penso que assim, você pode conseguir mais um tempo para que seus filhos se estabeleçam e lá na frente ter mais tranquilidade para converter em renda.

Ah, outra coisa que vale a pena dizer é que mesmo não tendo convertido seu plano em gerador de renda mensal, você pode fazer saques parciais, dois por ano. Veja, como essa possibilidade é interessante. Grosso modo, é quase como se você tivesse transformado seu plano em gerador de renda. As principais diferenças é que você não transferiu o risco atuarial (risco de sobrevida) para a seguradora, e manteve a sucessão patrimonial, que é com que você está preocupado.

Veja se isso te atende, pfv?

Grande abraço e parabéns pela disciplina financeira. Mesmo lá atrás, quando ninguém ainda falava ou pensava nesse assunto, você já estava a frente.

=]

boa tarde, tb tenho o mesmo plano, porem já parei de pagar e esta somente rendendo, agora penso em desfrutar, vc sabe me dizer se posso solicitar uma aposentadoria temporária?/ ex por 5 anos ou 10 anos, a caixa tem este tipo de beneficio, num PGBL que tb tenho.

se for possível acho que seria a melhor maneira de resgatar tudo e ter uma renda mensal , vc não acha??

Boa tarde Júlio e obrigao pela participação

Imagino que você esteja perguntando se é possivel transformar sua reserva no conta vip em aposentadoria (renda mensal) por prazo determinado, ao invés de vitalício, como é possível fazer em PGBLs.

Se for mesmo isso, pelo que sei no caso do Bradesco Conta VIP só conheço duas opções: 1) Resgate total da reserva; e 2) Conversão em recebimento mensal vitalício. Mas, o fundamental é você consultar o seu regulamento, pois só através dele teremos certeza. Digo isso, poi sei de planos antigos de outras seguradoras, como a Sulamérica por exemplo, que permitiam(em) também a conversão da reserva em recebimento mensal por tempo determinado. Conheço também casos de PGBL que não permitem conversão em renda vitalícia. O próprio Bradesco tem mais de um contrato de Conta Vip e eles podem prever condições distintas.

Em resumo, consiga uma cópia do seu regulamento e avalie. Ah, e se precisar de auxílio de uma corretora especializada para interpretar e avaliar o que é melhor, recomendo que procure a Vanessa através de [email protected]

Grande abraço aí e parabéns por ter construído essa reserva com rentabilidade invejável para os tempos atuais.

=]

A menos que vc tenha câncer ou qualquer outra doença incurável, acho que vale muito a pena disparar o beneficio, já que ele se baseia pela AT 49

Bom dia Randi.

De fato a AT 49 paga benefícios mensais maiores tendo em vista que ela trabalha com expectativa de vida menor.

=I

Bom dia se vc optar por renda vitalicia saiba que ao entrar em fase de recebimento de renda, se vier a falecer o saldo não ficará para seus beneficiários/família por se tratar de um fundo mutualista (você perde a posse de seu saldo), a melhor opção é resgatar integralmente pois a rentabilidade na fase de recebimento mudará e você só terá o reajuste do saldo pelo IGPM e não mais terá o 6% pois essa condição acaba na fase de recebimento.

Obrigado por compartilhar Vanessa!

=]

Bom dia especialistas, eu tenho uma dúvida.

Eu tenho esse plano de previdência descrito aqui no site, que é IGPM + 6%, porém é do Bradesco. Tenho ele há 20 anos e nunca fiz aportes. Decidi finalmente fazer aportes nele e o Bradesco está complicando minha vida em todos os aspectos possíveis para me impedir de fazer aportes. A ultima cartada deles para me impedir foi me informar que a taxa de carregamento para aportes é de 10% .

Gostaria de saber, isso é abusivo? Eu tenho meu contrato e lá não fala NADA sobre cobrar pelos aportes!

Boa tarde Erika.

Já ouvimos por aqui relatos como o seu, do Bradesco dificultando aportes a esses planos, você não está sozinha.

Nos relatos que recebemos, entretanto, há previsão contratual de taxa de carregamento que é alta, mas não foi alterada. Não havia, porém, a prerrogativa de fechar o plano para novos aportes. Por isso mesmo, após nossa orientação e alguma insistência do portador do plano, o Bradesco teve que aceitar novos aportes.

Se o seu plano não fala nada sobre carregaemnto, me parece que além de terem que aceitar seus aportes, eles não poderão te cobrar nada. Uai, afinal o que vale é o contrato, não?

Agora, alerto que nunca vi um contrato desses sem previsão de que o banco/seguradora não vá ganhar nada ou não possa alterar as condições de preço em X tempo. Peço que confira novamente.

Finalmente, fiquei com outra dúvida. É que você disse que nunca aportou. Isso quer dizer que o saldo é zero? Não sou advogado, mas verifique se por acaso a falta de 1 centavo sequer não poderia desqualificar seu plano como “ativo”, ok?

=I

Agradeço muito pela resposta!

Realmente eu nunca aportei, mas lá no inicio, 20 anos atrás… coloquei um valor de 20mil. Então os juros compostos foram fazendo efeito sozinhos. Há um valor relativamente alto lá.

Sobre os aportes, no contrato diz assim: “Para fazer face às despesas de administração do Plano, foi estabelecida a taxa de carregamento de 4% sobre a contribuição paga”. Mas essa “Contribuição Paga” o próprio contrato define ser tratar daquela contribuição de 20mil que paguei 20 anos atrás e não dos aportes.

O contrato tem apenas 2 páginas e não há outro valor de taxas, a não ser essa de 4% sobre a “contribuição paga”. Fiquei na duvida por isso.

Pelo menos eles já me informaram que eu posso fazer aportes sim, pois o plano ainda está aberto e ativo. Contudo eles falaram que só posso fazer indo ao banco, preenchendo um formulário que deve ser impresso só na hora pela gerente, pagar lá mesmo nos caixas e retornar com o papel para a gerente, além de inventarem essa taxa de 10%. (Isso pq da primeira vez que eu ia aportar, a gerente imprimiu pra mim um boleto sem código de barras e sem outras informações e me pediu pra ir no caixa. Cheguei lá o caixa disse que não tem como pagar um boleto sem código). Voltei na gerente e ela me disse que “eles enviaram um boleto errado, sem código de barras” e me pediu pra voltar outro dia. Sinceramente…

Agradeço muito pela resposta e no momento aguardo uma posição da gerente que sumiu e não atende minhas ligações. O Bradesco Prev não responde meus emails e o 0800 nunca sabe o que está acontecendo. Em breve tomarei outras medidas.

Que bom que te ajudou Érika.

A partir do seu relato adicional, revisitei o regulamento do Conta VIP de Rendas Programadas ou Plano de Previdência Privada Conta Previdenciária de Rendas Programadas.

Vamos aos pontos: 1) Bom que eles já admitiram novos aportes; 2) Por mais que entenda sua frustração, não creio ser absurdo te exigir de fazer aporte a esse produto apenas na agência; peço que releve isso e foque no que considero o mais importante que é o 3) Mesmo não sendo advogado, já adianto minha impressão: não encontrei nenhuma cláusula que os permitam cobrar mais do que os 4%.

Esse contrato que li tem 6 páginas e foi firmado em 20/01/99. Apesar de ser maior do que o seu, a data é próxima e imagino que trate-se do mesmo produto, afinal não me consta que a popularidade desses planos à época era muito grande e nem tampouco que o Bradesco oferecesse ampla gama deles.

Em resumo. Imagino que seu contrato seja ainda mais precário e questionável judicialmente do que o que eu analisei. Portanto é ir logo para medidas mais enérgicas para se aproveitar do ouro que você tem em mãos, fazendo tantos aportes quanto você puder à taxa de carregamento de 4%. Até porque, abundam em sites de reclamações relatos de desrespeito da Bradesco Seguradora em relação aos clientes desses planos especificamente, ok?

Espero ter ajudado. Abraço e boa sorte aí.

=]

Obrigada novamente pela pesquisa e ajuda feita por você. Me ajudou a entender melhor o que está acontecendo e como devo proceder. Agora já posso dizer que estou ciente do que tenho em mãos e como agir. Eu acredito que dará tudo certo, mesmo que esse início esteja sendo difícil. Uma pena é o plano ter Imposto de Renda Progressivo (não existia regressivo na época)… é um valor muito alto de imposto.

Bom, se der tudo errado (já que eu vivo em aguardo pq o banco demora demais pra responder tudo), eu irei judicializar.

Agradeço novamente !

Bom dia Érika.

Fico feliz em poder ajudar, afinal sei como esse sistema financeiro é um pântano as vezes. Inclusive, essa sua nova resposta me preocupou um pouco.

Quem te falou que você não pode mudar pra tabela regressiva? Desconheço impedimento. Mesmo que ela não existisse à época, creio ser possível migrar da progressiva para a regressiva, de acordo com o que é possível para os demais planos de previdência. Foi o Bradesco que disse isso? Recomendo que verifique direitinho e, se for o caso, inclua mais um item na sua lista de reclamações.

Sobre o seu agradecimento, se não for pedir demais, apreciaríamos que compartilhasse sua satisfação conosco. Como somos uma plataforma sem patrocínio de ninguém, dependemos muito de reviews, coompartilhamentos, curtidas, etc…

=]

Bom dia Frederico.

Realmente, o Bradesco (no caso a gerente da minha conta), disse que eu não poderia mudar para o regressivo. Até então eu estava acreditando nisso… Mas eu acredito que esse problema eu não vou conseguir resolver com ela. De qualquer forma, eu vou correr atrás sim dessa tentativa de mudar para o regressivo. Se há uma possibilidade como você disse eu vou tentar.

E até o momento meus aportes ainda não deram certo, a gerente está atrás de algum documento que prove os supostos 10% de taxa de carregamento, mas ela ainda não encontrou.

Obrigada e parabéns pela plataforma e pela ajuda disponibilizada. Apoiarei sim o site!

Obrigado e conte conosco Érika.

Ajudaremos sempre que pudermos!

=]

Olá Erika, alguma novidade sobre o seu caso? Estou exatamente na mesma situação sua, aportei no CONTA VIP a uns 20 anos atrás e tentei alterar a minha forma de tributação e me informaram que também não era possível. Também realizei um aporte único quando entrei e depois não fiz mais nenhum. Você conseguiu realizar novos aportes?

Bom dia. Saberia me dizer o número do CNPJ do Fundo desse Investimento CAB e Conta Vip? Gostaria de migrar esse plano para outro banco.

Infelizmente eu não possuo esse dado Luiza, mas nossa corretora parceira, a [email protected] tem conseguido ajudar os detentores desse planos antigos de várias formas. Imagino que ela consiga.

Espero ter te ajudado! Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, que assine nossas mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Boa tarde Quintiliano, antes de mais nada parabéns pela matéria. Chega a dar uma paz no coração ao tirar tantas dúvidas. Muito obrigado. Bom, nunca entendi de investimentos, mas sofri um acidente e perdi a visão de um dos olhos. tenho hoje visão monucular. Tenho 47 anos e agora preciso entender na marra sobre onde estão meus investimentos, já que no momento não estou trabalhando e preciso aumentar a rentabilidade do que juntei até aqui.

Estão sempre me oferecendo nos planos de previdencia com portabilidade dizendo que é vantajoso mudar, mas no meu caso específico não sei se vale a pena, pelo o que comecei a ler. Vamos lá.

Bom o meu plano de previdencia é exatamente este do Banco do Brasil IGPM + 6% eu fiz em 1998 (quando ainda não existia PGBL ou VGBL) e a data de recebimento é no final de 2026 ( Vi a tabela dos 20 anos de vocês e fiquei mais aliviado). Só que a Tx de carregamento é exatamente essa de 9%. Bom, eu li toda esta matéria mas no final não ficou 100 % claro para mim, no caso do Fabio Peruchi, que parece ser parecido com o meu e se devo ou não continuar. Porque ao mesmo tempo que fala para eu não sair, a taxa é absurda. Desculpa a minha falta de entendimento sobre este ponto. E essa taxa absurda de carregamento de 9% é legal? posso recorrer? Vale a pena continuar no mesmo fazer aportes, tirando de outros investimentos como CDI por exemplo? E neste caso se eu fizer um aporte, além do valor que pago mensalmente, a taxa de carregamento de 9% também incide na entrada desses valores extras depositados? Ou se existe alguma outra taxa sobre este valor… Neste caso eu tiraria de um investimento de renda fixa/ CDI que rende entre 6 e 7% ao ano em um banco , mas que está com um IR entre 20% e 15%. E na retirada em 2026 o imposto de saída do meu plano de previdencia é de 27,5 por cento porque a tabela é progressiva mensal

O MEU PLANO ATUAL TEM COBERTURA A ALGUNS TIPOS DE INVALIDEZ e pago 40 reais por isto.

UM ACIDENTE E FICAR CEGO DE UM OLHO/ VISAO MONOCULAR caracteriza invlalidez em algum tipo de caso? O meu PLANO DE PREVIDÊNCIA TEM SENÇÃO DO IR, CASO O SEGURADO SEJA DIAGNOSTICADO COM ALGUMA DOENÇA GRAVE. Está escrito cegueira como grave, mas nao especifica se um acidente que deixa cegueira completa de apenas um dos olhos. Neste caso existe a possibilidade de eu ficar isento do imposto de renda? Desculpa tantas perguntas e mais uma vez muito obrigado e parabéns pelo excelente blog.

Boa noite Marcus e obrigado por compartilhar o seu caso.

Vamos lá, vou tentar responder a algumas de suas questões mas já adianto que é impossível te dar 100% de certeza em algumas delas.

1) Dá pra fazer portabilidade? Como você mesmo disse, seu plano não é P ou VGBL, portanto creio que não cabe portabilidade, tanto para sair quanto para entrar. Conheço caso de plano similar no Bradesco onde o nosso leitor não conseguiu portar de outro plano para lá. No caso ele buscava aumentar sua reserva rendendo IGPM +6%. Também no caso dele, o Bradesco queria impedir novos aportes, mas não conseguiu pois o contrato é precário/antigo e não previa essa possibilidade. Ele continua aportando, mas lá o carregamento é de 4% ao invés dos 9% do BB;

2) Dá pra recorrer da taxa de carregamento? Não sou advogado e no Brasil dá pra recorrer de quase tudo. Agora, acho que se a taxa inicial era essa, está no contrato que você assinou lá em 98 deveria ser mais difícil de você ganhar do que no caso do BB ter dobrado essa taxa, como um desincentivo a novos aportes;

3) Essa taxa é legal, ou há limite para taxa de carregamento? Essa taxa não é tabelada e ainda hoje existem planos bem caros e que sequer asseguram a rentabilidade que o seu tem;

4) Sobre o quê exatamente incide a taxa de carregamento? Sobre qualquer aporte feito ao plano, seja ele mensal e regular ou eventual;

5) Existe alguma outra taxa? Sim, geralmente além da taxa de carregamento é cobrada também taxa de administração;

6) Vale a pena sair do investimento no CDI e levar toda esta grana para seu plano do BB que rende IGPM + 6%? Aqui não dá pra cravar, pois não sabemos exatamente por onde essas duas taxas andarão nos próximos anos. Mas, dá pra dizer que a diferença atual é enorme com CDI indo em direção a 5% e IPGM +6% pra algo em torno de 10%. Se mantido isso, você amortiza mesmo esse carregamento absurdo de 9% em dois anos de diferença de rentabilidade, percebe?;

7) E a diferença de IR entre o investimento normal e a tabela progressiva no plano? A diferença de IR é relevante, mas se você só pretende mesmo usar essa grana daqui a 8 anos, há a possibilidade de mudar de regime, não?;

8) Já as perguntas sobre as consequência do seu acidente, o que posso dizer é que geralmente essas cláusulas visam cobrir financeiramente o segurado por incapacidade de trabalhar no seu ofício de costume. Creio que, se for esse o caso, é mais provável achance de você conseguir a cobertura. De qualquer maneira, entendo que você tem um excelente motivo para procurar um advogado e avaliar com conhecimento da lei e da jurisprudência o seu caso, ok? Infelizmente essa não é a nossa área aqui.

Bom, acho que era isso, mas se ainda ficou alguma outra questão é só falar.

No mais, parabéns pela sua atitude e pela sua disciplina financeira.

Grande abraço e sucesso aí.

=}

Caríssimo Quintiliano, gostaria de agradecer pelo seu excelente post. Hoje dei uma olhada na 1a prévia de agosto/19 do IGP-M. Confesso que fiquei um pouco histérica ao ver que houve um recuo de 0,65. Porém ao ler seu post fiquei muitíssimo tranquila. Tenho um plano de previdência privada, individual, vitalício, com tributação progressiva, contratado na BrasilPrev em 1998 com rentabilidade calculada pelo IGP-M + 6% ao ano. Desde a 1a parcela pago 9% de taxa de carregamento. Ainda faltam 9 anos para a data da minha aposentadoria neste plano. Minhas dúvidas são : o que é ‘Excedente Financeiro’? Pedi para aumentar o aporte mensal. Você acha que foi uma boa ideia? Aguardo muito ansiosa o seu parecer. Desde já muito grata. Abç.

Bom dia Alessia.

Não precisa ficar preocupada, muito menos histérica hehe. No acumulado de 12 meses o IGPM vai bem e a projeção para os próximos 12 é superior à do IPCA. Ou seja, calma!

Outra coisa, o Quintiliano não colabora mais conosco, mas vou tentar eu mesmo te responder.

Veja, existe excedente tecnico no período de diferimento, que é o termo em financês para definir o período em que você está contribuindo ao plano, neste caso 6% IGPM.

E existe Excedente tecnico no período de concessão do benefício ( recebimento da renda vitalícia) garante que a renda seja atualizada anualmente pela inflação + um % definido pela instituição. Eu não conheço o contrato do BB e não sei dizer se ele garantia os dois, acredito que sim.

Ainda hoje se comercializa em planos empresariais este excedente. Exemplo: no de 20% ao ano, a pessoa terá sua renda vitalícia reajustada pela inflação + 20% da diferença que a instituição conseguiu no mercado em relação à inflação . Em outras palavras: inflação 5% ao ano e a instituicao conseguiu no mercado 7%, então a renda será ajustada em 5% + (20% de 7-5) ou seja 5%+ 0,4%.

Ainda sobre o seu plano, em resumo, ele é ouro. Ou seja, mesmo com os 9% de carregamento, creio que vale a pena continuar contribuindo e obter a sua renda vitalícia com base nele. IGPM+6% ao ano tá quase impossível encontrar por aí nesse “mundo novo” sem juros.

;]

Caro Frederico, agradeço muito o seu retorno. Foi muito esclarecedor. Gostaria de dizer que que o Blog é muito bom. Na verdade é excelente.

Explanações na linguagem “humanes” e não “economes”…de forma que todos podem compreender e aos poucos aprendendo e educando o bolso. Mais uma vez….muito grata!

Uai Alessia, que ótimo! Fico muito feliz de ler esse comentário.

Conte com o Educando seu Bolso e, se tiver alguma dúvida, é só falar. Sempre que pudermos, estaremos dispostos a ajudar.

Ah, e se não for pedir muito, nos ajude a divulgar o projeto; indique, recomende, faça um review do nosso podcast/livro/etc…

Nesses planos antigo ainda vale a pena ressaltar que a tabua atuarial é antiga e favorece mais ainda quem os tem; com uma ‘expectativa de vida” mais baixa os planos pagam mais para os cliente que optam em receber mensalmente após cumprido o prazo para a “aposentadoria”. Atentar ao detalhe que se optar em receber mensalmente e após algum tempo lamentavelmente falecer , todo o valor que que voce contribuiu e está no banco ou seguradora ficará integralmente para o banco. Melhor colocar idade de aposentadoria de 99 anos e fazer retiradas eventuais quando necessário.

Bom dia Marco e obrigado por sua participação.

Sim, você tem toda razão em dizer que esses planos mais antigos foram assinados em tábuas atuariais que previam menores expectativas de vida e que, portanto, propiciam pagamentos maiores quando se converte a reserva financeira em renda vitalícia.

Agora, não entendi direito o seu outro ponto: “Melhor colocar idade de aposentadoria de 99 anos e fazer retiradas eventuais quando necessário.”. Você poderia tentar esclarecer um pouco melhor?

Abc

=]

Boa noite Marco. Tudo bem? Deixe-me perguntar para atentar se entendi: aposento com 60 anos e começo receberbok? Morro após ter recebido 4 meses….Ou seja, com 60 anos e 04 meses. Meus pais de 82 e 83 anos não terão direito ao dinheiro que depositei durante 30 anos?

Bom dia Alessa.

Depende do tipo de plano que você contratou. Veja abaixo os diferentes tipos e confira no seu contrato aquele que você possui, ok?

PLANOS PADRÕES PGBL APROVADOS PELA SUSEP ANTES DE 26/08/2002

RENDA MENSAL VITALÍCIA: consiste em uma renda paga vitalícia e exclusivamente ao participante a partir da data de concessão do benefício. O benefício cessa com o falecimento do participante.

RENDA MENSAL TEMPORÁRIA: consiste em uma renda paga temporária e exclusivamente ao participante. O benefício cessa com o falecimento do participante ou o fim da temporariedade contratada, o que ocorrer primeiro.

RENDA MENSAL VITALÍCIA COM PRAZO MÍNIMO GARANTIDO: consiste em uma renda paga vitaliciamente ao participante a partir da data da concessão do benefício, sendo garantida aos beneficiários da seguinte forma: No momento da inscrição, o participante escolherá um prazo mínimo de garantia que será indicado na proposta de inscrição. O prazo mínimo da garantia é contado a partir da data do início do recebimento do benefício pelo participante. Se durante o período de percepção do benefício ocorrer o falecimento do participante, antes de ter completado o prazo mínimo de garantia escolhido, o benefício será pago aos beneficiários conforme os percentuais indicados na proposta de inscrição, pelo período restante do prazo mínimo de garantia.

No caso de falecimento do participante, após o prazo mínimo garantido escolhido, o benefício ficará automaticamente cancelado sem que seja devida qualquer devolução, indenização ou compensação de qualquer espécie ou natureza aos beneficiários. No caso de um dos beneficiários falecer antes de ter sido completado o prazo mínimo de garantia, o valor da renda será rateado entre os beneficiários remanescentes até o vencimento do prazo mínimo garantido. Não havendo qualquer beneficiário remanescente, a renda será paga aos sucessores legítimos do participante, pelo prazo restante da garantia.

RENDA MENSAL VITALÍCIA REVERSÍVEL AO BENEFICIÁRIO INDICADO: consiste em uma renda paga vitaliciamente ao participante a partir da data de concessão do benefício escolhida.

Ocorrendo o falecimento do participante, durante a percepção desta renda, o percentual do seu valor estabelecido na proposta de inscrição será revertido vitaliciamente ao beneficiário indicado. Na hipótese de falecimento do beneficiário, antes do participante e durante o período de percepção da renda, a reversibilidade do benefício estará extinta sem direito a compensações ou devoluções dos valores pagos. No caso do beneficiário falecer, após já ter iniciado o recebimento da renda, o benefício estará extinto.

=]

Caro Quintiliano ,muito esclarecedoras suas explicações porém ,se esqueceu de mencionar quando dos resgates ,como funciona o Imposto de Renda ;aguardo seu comentario .

Marcus Vinicius M P Leal

Olá, Marcus, obrigado pela sua mensagem.

A regra para o Imposto de Renda nesses planos IGPM + X é a mesma. O imposto é cobrado de acordo com a opção feita na contratação, pela tabela progressiva (aumenta de acordo com o valor resgatado) ou regressiva (diminui de acordo com o prazo em que é mantida a aplicação). Abç!