Você sabia que quase 70% das empresas ativas atualmente são MEI (Microempreendedores individuais)?! Somente no Brasil, já são contabilizados mais de 13 milhões de MEI e, dia após dia, esse número somente cresce… E um dos problemas disso tudo é a falta de estabilidade para o trabalhador, principalmente quando pensamos na aposentadoria.

Afinal, você já refletiu sobre como arcar com os custos da velhice, depois que você se aposentar? Muitas vezes o dinheiro da contribuição pelo INSS não é o suficiente para manter uma boa qualidade de vida e se a pessoa sequer pode contar com o INSS aí sim que as coisas se complicam.

Então, qual a saída para esse dilema? Bem, existem algumas opções: a regularização da contribuição pelo INSS, a contratação de um plano de previdência privada ou o recém lançado título de tesouro direto do governo: o Tesouro RendA+.

Assim, se você quer saber sobre essas alternativas e entender tudo sobre o Tesouro RendA+, essa leitura é obrigatória para você!

- Investimento seguro;

- Garante uma renda complementar à aposentadoria por 20 anos;

- Corrigido pela inflação;

- Títulos a partir de 30 reais;

- Título que é facilmente adquirido via Pix;

- Não possui taxa de custódia (valor que você paga à Bolsa de Valores Brasileira pelo tempo que seu dinheiro foi aplicado) para pagamentos futuros de até 6 salários e caso você deixe o dinheiro até o prazo de vencimento;

Aqui você vai encontrar:

O que é Tesouro Direto

Primeiramente, o Tesouro Direto é um programa que permite que você empreste dinheiro ao governo. Para isso, são vendidos títulos públicos que são “papéis” que funcionam como uma garantia do empréstimo.

Para ficar mais claro, sabe quando você toma um empréstimo? Bem, o preço que você paga pelo empréstimo são os juros.

Agora, no caso do Tesouro Direto, é como se a situação tivesse sido invertida: é você quem empresta o dinheiro e, sendo assim, os juros sobre o dinheiro emprestado serão o rendimento do título comprado.

Posso investir no Tesouro Direto com pouco dinheiro?

Sim! Ora, o principal objetivo do programa é fazer com que todos consigam comprar títulos públicos e se educar financeiramente.

Assim, com valores a partir de 30 reais já é possível investir no Tesouro Direto.

Mas, é seguro?

Sim! O Tesouro Direto é uma aplicação muito segura e é bem improvável que você perca dinheiro investindo nele. Isto é, caso você deixe o seu dinheiro até a data de vencimento do título não haverá problema, porém, tirando antes você corre dois riscos:

- Risco do mercado — risco de você não conseguir ter algum lucro vendendo o seu título, por causa de oscilações do mercado;

- Risco de crédito — ocorre quando a instituição não paga todo o valor ao credor; Porém, como no tesouro direto o credor é o governo é muito (muito mesmo) improvável que isso aconteça.

E como fazer para ter uma “carta na manga” e minimizar os riscos do Tesouro Direto?

Agora, se você quer uma segurança a mais, o ideal é que você construa uma reserva de emergência, que é um dinheiro que você deve poupar para usar em situações inesperadas e que deve conseguir retirar a qualquer momento.

Para isso, nós temos um passo a passo de como construir sua reserva de emergência. Afinal de contas, poupar dinheiro não é sinônimo de colocá-lo em uma poupança. Inclusive, existem outros títulos de renda fixa (bastante seguros) e que possuem uma rentabilidade maior do que o rendimento poupança, como títulos do Tesouro Direto, CDBs, LCI, LCA.

E assim, com uma reserva de emergência construída, você não precisaria tirar o dinheiro aplicado no Tesouro Direto antes do prazo de vencimento!

Títulos do Tesouro: RendA+ vs Prefixados vs Selic vs Ipca

| Tipo de título | O que é | Quais as principais vantagens |

|---|---|---|

| RendA+ | Título que serve para complementar a aposentadoria, é um investimento de longo prazo. Sua rentabilidade está relacionada com o IPCA, o índice de inflação. | Traz mais estabilidade para a aposentadoria e como é corrigido pela inflação seu dinheiro não perde poder de compra |

| Prefixados | Investimentos que tem uma taxa de juros fixa, com isso você consegue saber quanto exatamente você vai receber no final do investimento, recomendado como investimento de médio e longo prazo | Te permite saber exatamente quanto você ganhará |

| Selic | É uma opção de investimentos em que o rendimento se relaciona com a taxa de juros básica, que é a SELIC, é um investimento de curto prazo | Dentre as opções, é a que traz menos riscos caso você precise vender os títulos antes do prazo |

| Ipca | São outras opções de títulos que, assim como o Tesouro RendA+ se relacionam com o índice de inflação, IPCA. Assim, costumam ser recomendados para investimentos de longo prazo | O dinheiro é corrigido pela inflação |

Fonte: https://www.tesourodireto.com.br/titulos/tipos-de-tesouro.htm

Assim, para ficar ainda mais claro, trouxemos aqui uma imagem retirada do site do Tesouro, que coloca lado a lado cada título, na intenção de demonstrar um comparativo de rentabilidade e características mais gerais:

Fonte: https://www.tesourodireto.com.br/titulos/tipos-de-tesouro.htm

Tesouro RendA +

Então, agora que você já entendeu o que é Tesouro Direto, vamos te explicar o programa RendA+!

Bem, o RendA+ é uma das opções de títulos públicos disponibilizados pelo Tesouro Direto.

Nesse sentido, o seu diferencial é o fato de ser uma alternativa para quem quer complementar a aposentadoria. Além disso, outra diferença é que você recebe seu investimento em parcelas mensais ao invés do dinheiro todo de uma vez.

Para isso, você precisa escolher entre as oito datas disponíveis (2030, 2035, 2040, 2045, 2050, 2055, 2060, 2065). Esse ano representa quando, de fato, você vai começar a receber a renda extra do tesouro RendA+ que serve para complementar sua aposentadoria.

Ou seja, é preciso escolher mais ou menos o período que você deseja se aposentar. Ah, e se você quer saber como planejar seu futuro, conheça nossos artigos sobre previdência e o nosso simulador de aposentadoria!

E se eu quiser me aposentar antes ou depois dessa data?

Bem, se você quiser mudar o ano da sua aposentadoria isso não vai interferir no recebimento dos valores aplicados no Tesouro Renda +. Caso você adiante sua aposentadoria pelo INSS, por exemplo, você ficará um período recebendo somente o valor referente a ela e depois, na data de início de recebimento do Renda + você terá a grana da aposentadoria somada a este complemento.

Agora, se você adiar sua aposentadoria pelo INSS, o que vai acontecer é que o rendimento do Renda + vai servir como um complemento do seu salário, caso esteja trabalhando.

Resumindo, você escolhe a data que, idealmente, seria próxima da sua aposentadoria.

Para quem é o Tesouro RendA+?

O RendA+ é voltado somente para pessoa física (PF). Ou seja, não atende PJ.

Como Tesouro RendA + funciona

Bem, depois de ter escolhido a data, o Tesouro RendA + te garante um salário complementar por 20 anos que é corrigido pela inflação. Isso significa que mesmo que o preço das coisas aumentem o seu dinheiro não vai ser desvalorizado.

Então, o Tesouro RendA+ funciona em duas fases diferentes:

- Período de acumulação → tempo em que você deixa o seu dinheiro aplicado;

- Fase de conversão → Período em que você começa a receber a renda extra mensal;

Assim, durante o período de acumulação, você pode colocar todo o dinheiro que você quer investir de uma vez ou programar aportes mensais, que é o dinheiro investido todo mês. Depois disso, você terá formado uma poupança e vai receber o seu dinheiro mensalmente.

Por quanto tempo o dinheiro fica investido?

O período de acumulação, que é o tempo que o dinheiro fica investido, vai variar conforme o título que você escolher. Isto é, caso você invista em 2023 e escolha o Tesouro RendA+ 2030, o dinheiro ficará investido por 7 anos.

Agora, caso invista em 2023 em um Tesouro RendA+ 2065, o dinheiro ficará investido por 42 anos, e assim por diante.

E por quanto tempo eu vou receber o dinheiro que eu investi?

Por outro lado, a fase de conversão, quando você recebe a grana investida, dura 20 anos. Ou seja, todo mês, durante 240 meses, você vai receber uma parte equivalente do seu rendimento total.

Quanto rende o tesouro direto RendA +?

Dizer que o RendA + é um título atrelado à inflação significa falar que seu rendimento se relaciona com o IPCA, o Índice Nacional de Preços ao Consumidor.

Ou seja, o título rende a inflação e mais uma porcentagem pré-determinada por cada ano que você deixa o dinheiro aplicado.

Atualmente, o Tesouro RendA + possui oito opções de títulos com as seguintes rentabilidades:

| Nome | Rentabilidade | Título | Vencimento |

|---|---|---|---|

| Tesouro Renda + Aposentadoria Extra 2030 |

IPCA + 6.27% a.a | 2030 | 2049 |

| Tesouro Renda + Aposentadoria Extra 2035 |

IPCA + 6.31% a.a | 2035 | 2054 |

| Tesouro Renda + Aposentadoria Extra 2040 |

IPCA + 6.31% a.a | 2040 | 2059 |

| Tesouro Renda + Aposentadoria Extra 2045 |

IPCA + 6.31% a.a | 2045 | 2059 |

| Tesouro Renda + Aposentadoria Extra 2050 |

IPCA + 6.31% a.a | 2050 | 2059 |

| Tesouro Renda + Aposentadoria Extra 2055 |

IPCA + 6.31% a.a | 2055 | 2059 |

| Tesouro Renda + Aposentadoria Extra 2060 |

IPCA + 6.31% a.a | 2060 | 2059 |

| Tesouro Renda + Aposentadoria Extra 2065 |

IPCA + 6.31% a.a | 2065 | 2059 |

Posso retirar o dinheiro investido antes do prazo?

Sim! Você pode vender o seu título a qualquer momento, depois de passado os 60 dias de carência. Para isso, você faz a revenda dos títulos direto ao Tesouro Nacional, na própria plataforma onde os adquiriu.

Porém, caso você retire o dinheiro antes do prazo você vende o título a preço de mercado e pode ser que você receba menos do que estava esperando… Isso porque o título tem um valor fixo para receber caso você deixe o dinheiro lá até o prazo de vencimento, mas não possui essa mesma segurança caso você queira tirar antes do prazo.

Além disso, vale lembrar que o RendA+ é feito para ser um complemento da sua aposentadoria e, idealmente, não deve ser retirado antes do prazo de vencimento.

Mas e em casos de morte?

Agora, em casos de morte, os herdeiros legais ficam com os títulos. E lembre-se, sempre que quiser direcionar algum dinheiro para outras pessoas, que não herdeiros diretos, é necessário deixar isso registrado em testamento.

Além disso, diferentemente da previdência privada, é preciso fazer um inventário para os rendimentos do Tesouro.

Dúvidas comuns sobre o Tesouro Direto RendA +

Quais são as taxas?

No caso do RendA +, assim como a maioria dos títulos de Tesouro Direto, existem três taxas sobre os rendimentos:

- Imposto de Renda (IR);

- Imposto sobre operações financeiras (IOF);

- Taxa de custódia da B3;

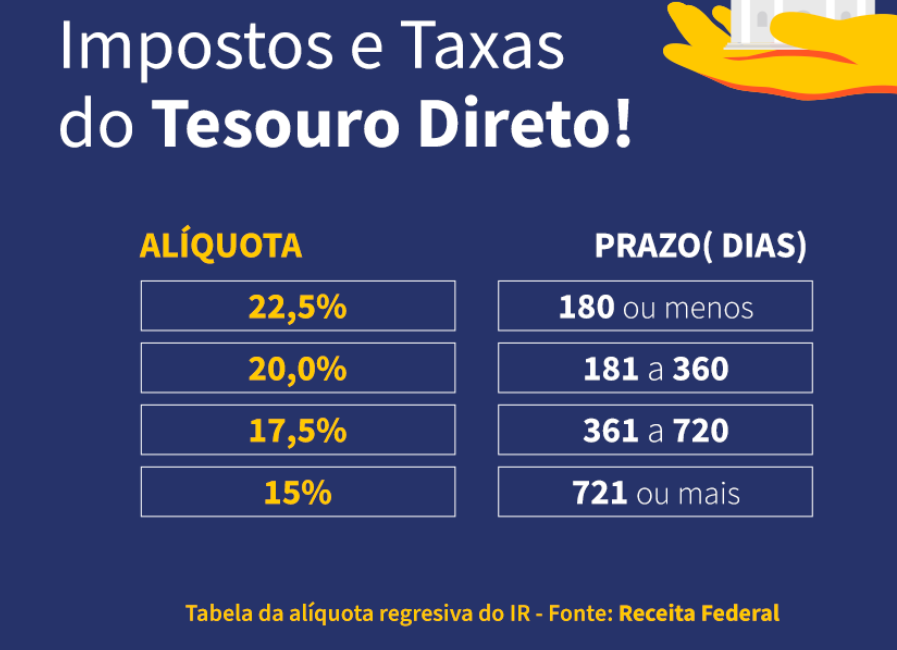

Imposto de Renda

Em títulos do Tesouro Direto, não somente o RendA+, existe a cobrança do Imposto de Renda, que já é retido direto na fonte. Além disso, o valor que você paga de IR depende do tempo que você deixou seu dinheiro investido, sendo que quanto mais tempo, menor a taxa.

IOF

Já o Imposto sobre Operações Financeiras (IOF) somente é cobrado em investimentos resgatados antes de 30 dias. Também, assim como o IR, as taxas de IOF são regressivas: quanto mais tempo você deixar o dinheiro investido, menos você pagará de IOF.

Então, se puder, não tire o dinheiro antes do prazo de vencimento, especialmente nos primeiros 30 dias.

Taxa de custódia

A taxa de custódia é um valor que você paga à Bolsa de Valores Brasileira pelo tempo que seu dinheiro fica aplicado nela. Essa taxa é cobrada sobre o valor total investido.

Porém, no RendA+, se você não retirar seu dinheiro antes da data de vencimento existe a isenção da taxa de custódia. Caso contrário, você pagará 0,50% sobre o valor do investimento.

Nesse sentido, vale lembrar que a data de vencimento do investimento não é o ano que fica no nome dele, este é quando você começa a receber o dinheiro. Sendo assim, o vencimento só ocorre 20 anos depois da data estipulada para o início da sua aposentadoria.

Então não preciso contribuir pelo INSS?

Não é bem assim… O RendA + é uma opção para complementar sua aposentadoria pelo INSS e não substituí-la. Abaixo, confira um breve comparativo entre o Tesouro RendA + e o INSS:

| Tesouro RendA+ | INSS |

|---|---|

| Caso você queira receber o equivalente a um salário, é necessário colocar uma quantidade maior de dinheiro | Para conseguir a aposentadoria pelo piso, que é o salário mínimo, é preciso contribuir valores relativamente baixos |

| Você recebe um complemento à aposentadoria durante 20 anos | Regime vitalício, você receberá os valores até o final da vida |

| Não possui benefícios, é somente uma renda extra que dura 20 anos. | Possui vários benefícios, como auxílio por incapacidade temporária, salário maternidade, pensão por morte, etc. |

Se eu já tenho um título Tesouro IPCA, compensa trocar para o Renda+?

Bem, se você já tem algum título Tesouro IPCA, provavelmente já sabe que não deve compensar tirar o dinheiro antes da data de vencimento estipulada do investimento. Assim, muito provavelmente não compensaria tirar o dinheiro de um para colocar em outro.

Além disso, quando pensamos em investimentos, o ideal é que você tenha os seus objetivos muito bem definidos, que você saiba o seu perfil de investidor.

Ora, o RendA+ é uma opção de investimento específica para quem deseja uma renda complementar na aposentadoria, não funciona para quem quer poupar para pagar uma viagem, uma faculdade ou um carro novo, por exemplo.

E a aposentadoria privada, devo trocá-la pelo RendA+?

Primeiramente, para um comparativo mais completo sobre o RendA+ e os planos de previdência privada, seria necessário um post inteiro somente para isso… Porém, tentaremos resumir a história aqui.

Para quem está boiando, a previdência privada é uma alternativa de complemento da aposentadoria pelo INSS e que ocorre sem a intervenção do Estado, de forma privada/privatizada. Com isso, você determina o quanto você quer e pode investir para ter mais conforto no futuro, através da previdência.

Basicamente, na previdência privada é montado um plano de investimento que (1) se adeque ao seu perfil de investidor e (2) se encaixe na sua realidade financeira, possibilitando economizar em impostos, por exemplo.

Resumindo:

Tipo de estratégia |

Previdência privada |

Tesouro RendA+ |

|---|---|---|

| O que é | Maneira de complementar a aposentadoria pelo INSS, através de investimentos diversos (de longo prazo) e que permitam um maior conforto no futuro, a partir da previdência. Existem dois principais planos: PGBL e o VGBL | Também é uma forma de complementar a aposentadoria pelo INSS, mas é somente um título do Tesouro Direto |

| Qual a composição dos investimentos? | É estruturada de forma personalizada. Por exemplo, um investidor mais arrojado pode ter uma carteira formada de 70% de renda variável, enquanto investidores mais conservadores podem ter uma carteira de 70% de renda fixa | É um título do Tesouro Direto |

| Como a rentabilidade é garantida? | Como são vários investimentos diferentes, a rentabilidade é garantida pela soma de cada um deles. Por exemplo, é possível ter um investimento relacionado ao IPCA, um com juros fixos e outro relacionado à SELIC. Ou seja, depende da composição da carteira de investimentos | A rentabilidade é calculada pelo IPCA somado a uma taxa fixa anual |

| Como funciona | 2 períodos: 1. acumulação (quando você deixa o dinheiro rendendo) 2. usufruto (quando você começa a receber a grana) |

Dois momentos: 1. Acumulação 2. Conversão |

| Entra em inventário no caso de falecimento do titular | ❌ | ✅ |

| Como o dinheiro é liberado? | Pode ser liberado em pagamento único ou de forma parcelada, sendo que o valor é corrigido pela inflação | Liberado em 240 parcelas, durante 20 anos e o valor é corrigido pela inflação |

| E o imposto de renda? | No caso do PGBL, é possível que você deduza as contribuições até 12% da sua renda bruta anual tributável. Com isso, o valor que você paga de imposto é menor ou a restituição é maior.

No VGBL os impostos são pagos quando você for resgatar o dinheiro e incidem somente sobre a rentabilidade do plano |

IR recai conforme a tabela regressiva para investimentos, os valores de IR vão de 15% a 22,5% sobre o total investido |

Então, eu devo ou não trocar o investimento na previdência privada pelo RendA+?

No geral, se você já possui investimentos em previdência privada não vale a pena trocá-lo pelo RendA+. Isso porque a aposentadoria privada é uma carteira de investimentos muito mais robusta do que o RendA+, que foi montada de forma personalizada para você e sua realidade.

Então, se você se interessa pelo assunto, conheça nossos conteúdos sobre previdência privada!

Como aplicar no Tesouro RendA+

Agora, para aplicar no RendA +, abra o site do Tesouro Direto e clique em RendA+. Depois, faça o Cadastro Simplificado do Tesouro Direto. Para isso, ou você cria sua conta no site ou utiliza sua conta gov.br.

Depois, você pode simular o seu investimento no site e descobrir qual o melhor título para você. Então, é só completar a operação, comprando seu título por PIX.

Além disso, você também consegue comprar um título RendA + por plataformas como o Banco Inter ou a Órama Investimentos.

O simulador de aposentadoria do Tesouro Direto

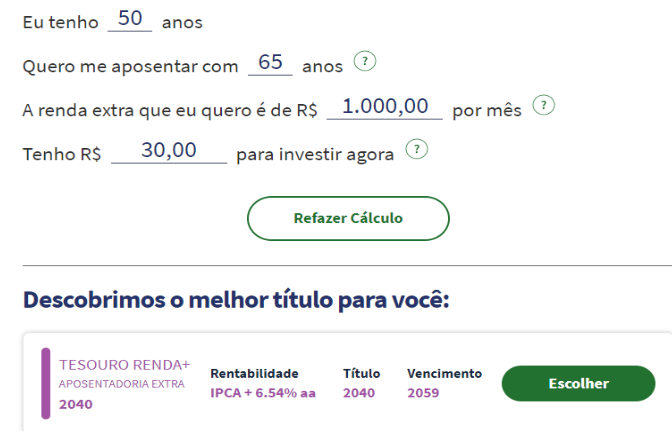

Bem, para que fosse possível visualizar o que significa o rendimento do RendA+, tentamos fazer simulações no site do Tesouro Direto. Porém, nos deparamos com uma inconsistência: ao invés de fazer os cálculos e te mostrar um resultado personalizado, adequado para a sua situação específica, o simulador simplesmente adequa o intervalo de tempo que você pretende se aposentar e te mostra o título correspondente.

Isto é, imagine que você tem 50 anos e deseja se aposentar aos 65 anos. Além disso, suponha que pode investir 30 reais por mês e deseja ganhar uma renda extra de 1000 reais por mês depois que você se aposentar.

Utilizando o simulador do Tesouro Direto teríamos:

Porém, o que nós percebemos é que a conta não fecha e, nesse sentido, o simulador do Tesouro Direto peca a partir do momento em que ele não te conta isso! Ora, considerando que a rentabilidade do Tesouro RendA+ 2040 é o IPCA + 6,54% a.a. você acumularia R$9.025,23, já descontando o valor do I.R.

Assim, dividindo esse valor total por 240 (número de parcelas que você recebe o complementar da sua aposentadoria) e considerando que, durante os 20 anos que você recebe o dinheiro continua rendendo, teríamos o equivalente de uma renda extra mensal de R$60,97. Ou seja, muito longe dos tão sonhados 1000 reais.

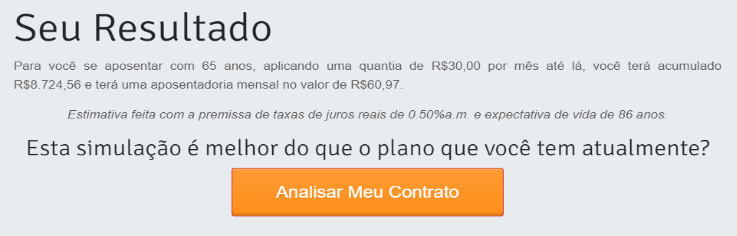

O simulador do Educando Seu Bolso

Por outro lado, com o nosso simulador de aposentadoria é possível se planejar por meio de dois caminhos diferentes:

- Pensando quanto você quer receber por mês, quando você se aposentar;

- Calculando quanto você pode contribuir mensalmente;

Então, pensando no exemplo acima, de uma pessoa de 50 anos que vai se aposentar com 65 e possui 30 reais para contribuir mensalmente, teríamos:

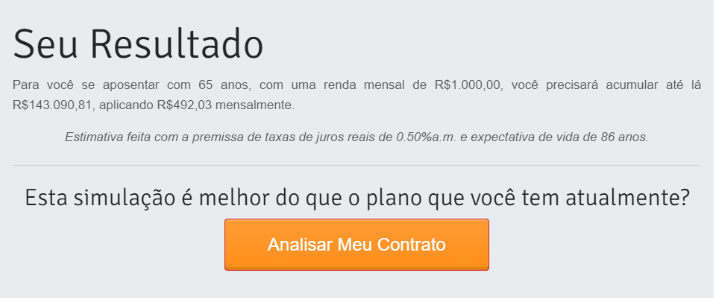

Quero receber 1000 reais por mês quando me aposentar, quanto devo poupar?

Agora, para quem quer receber 1000 reais por mês ao aposentar-se, o ideal é que a pessoa aplique R$492,03 mensalmente. Veja nossa simulação:

Ah, e se você quer uma solução personalizada e, de quebra, ainda descobrir se para o seu caso compensa ou não investir em uma aposentadoria privada, recomendamos que você clique aqui e converse com a especialista em direito previdenciário, Vanessa Pessoa.

Então, investir no Tesouro RendA+ vale à pena?

Pensando que o Tesouro RendA + é um título acessível e seguro, caso você queira complementar sua aposentadoria ele é uma alternativa muito interessante e vale à pena.

Mas, você poderia se perguntar se então o Tesouro RendA+ é a melhor saída para complementar a aposentadoria pelo INSS quando em comparação com a previdência privada, por exemplo.

E, no geral não, o RendA+ não é a melhor opção para complementar a aposentadoria, visto que os planos de previdência privada possuem uma robustez maior, são mais flexíveis e montados de forma personalizada.

Porém, não é todo mundo que consegue desembolsar 10%, às vezes até 30% da renda para investir na previdência privada. Nesse caso, o Tesouro RendA+ se mostra uma opção, já que é possível investir valores a partir de 30 reais.

Assim, para saber se você precisa ou não de um complemento para a sua aposentadoria pelo INSS é importante que você saiba quanto sua família gasta para ter uma qualidade de vida boa. Com estes valores em mãos, faça a reflexão: os valores a receber pelo INSS serão suficientes para suprir suas necessidades?

Além disso, também é importante levar em consideração que o valor da aposentadoria pelo INSS não é corrigido pela inflação. Ou seja, pode ser que você tenha menos poder de compra quando for receber os valores do INSS.

Por fim, se você se interessa pelo assunto, conheça nossa consultoria em previdência privada!