O assunto de investimento está em alta e, cada vez mais, as pessoas buscam por informações que auxiliem na decisão relacionada à escolha de uma instituição financeira. Nesse sentido, é comum que surjam muitas dúvidas sobre aplicações financeiras ao se aprofundar nesse assunto. Então, você deve estar bem informado para não cair em ciladas e fazer um investimento seguro!

Continue lendo este post! Nele, vamos te contar quais são os passos a serem considerados antes de tomar a decisão e os cuidados que precisam ser observados na hora de escolher a instituição!

Como encontrar um investimento seguro?

O processo de investir dinheiro, em si, é simples. Em rápidas palavras, primeiro a pessoa coloca dinheiro em uma conta corrente de sua titularidade. Depois, comanda a compra de algum ativo, que é o seu investimento. Resumidamente, é isso.

Agora, vamos entender em quais instituições financeiras a pessoa pode ter esta conta corrente, que tipo de investimentos pode contratar e quais cuidados devem ser tomados.

Leia também Investimento em 2020: tire suas dúvidas com quem entende do assunto!

Cuidados na escolha da conta corrente

Para realizar investimentos financeiros, é necessário ter uma conta corrente em um banco ou em uma corretora de valores.

Um banco você já sabe o que é. É uma instituição financeira na qual você deposita seu dinheiro, e o utiliza de diferentes formas: seja para sacar em espécie na agência ou em caixas eletrônicos, para movimentar com cartão de débito, cheque, débito automático, transferências, entre outras formas. E, claro, pode fazer um investimento.

Há um tipo de instituição financeira muito parecido com bancos: as cooperativas de crédito. Muitas delas oferecem conta corrente com praticamente todos os serviços bancários, além de opções de investimentos.

Já as corretoras de valores servem, basicamente, apenas para investir. Elas são intermediárias entre seus clientes e um conjunto de opções de investimentos. Você não consegue, por exemplo, sacar seu dinheiro diretamente da conta da corretora, e nem pagar contas usando débito direto. Por isso, a conta na corretora funciona sempre conectada a uma conta bancária.

Mas, então, qual é a vantagem de ter conta na corretora sendo que ela precisa de uma conta bancária?

A vantagem é que corretoras têm mais e melhores opções de investimentos que os bancos, como veremos daqui a pouco.

O que deve ser avaliado?

Veja os principais pontos que devem ser avaliados ao escolher uma instituição para ter uma conta corrente:

Serviços oferecidos

Uma conta corrente precisa proporcionar facilidade e baixo custo. Já vimos como a coisa funciona: você transfere seu dinheiro da conta para uma aplicação. Sendo assim, quanto menos tempo e dinheiro você gastar com esse processo, melhor. Por isso, as contas correntes precisam oferecer agilidade e tarifas baixas.

Opções de investimentos

Uma instituição, para ser boa parceira nos investimentos, precisa oferecer boas opções para aplicar seu dinheiro. Não basta oferecer opções de investimento seguro. Os produtos devem ser adequados aos seus diferentes objetivos, com boa rentabilidade e liquidez adequada – falaremos de rentabilidade e liquidez daqui a pouco.

Solidez

É a capacidade que uma instituição tem de manter-se em plena operação, independentemente do que ocorra dentro ou fora dela. Isso não significa apenas resistência a crises econômicas, envolve também habilidade de se adaptar a mudanças no seu mercado e uma gestão eficiente e segura dos seus negócios.

Fundos garantidores

Após solidez, é importante falar sobre os fundos garantidores, sendo eles o FGC – Fundo Garantidor de Créditos – e o FGCoop – Fundo Garantidor do Cooperativismo de Crédito. Os dois fundos são mantidos e geridos pelas próprias instituições financeiras – bancos e cooperativas de crédito, respectivamente.

Aproveite para conferir o nosso artigo sobre as principais mudanças no FGC.

O FGC e o FGCoop funcionam de forma parecida, oferecendo cobertura de até R$ 250 mil por pessoa em caso de falência da instituição financeira. Isso vale para uma série de produtos financeiros:

- Depósitos à vista;

- Depósitos de poupança;

- Depósitos a prazo (CDB, RDB, RDC);

- LCI e LCA;

- Letras de câmbio, Letras Hipotecárias;

- Outras, menos comuns.

Caso uma instituição vá à falência, os fundos pagam aos clientes os valores que tinham depositados nela, nas modalidades citadas. Os ressarcimentos, normalmente, demoram menos de 2 meses. No recente episódio da liquidação do Banco Neon, o ressarcimento demorou 14 dias.

Contar com a proteção dos fundos garantidores gera muito mais tranquilidade para o investidor. Afinal, ele sabe que seu dinheiro está protegido. Em caso de falência da instituição, ele não precisará recorrer à justiça e esperar muito tempo para reaver o seu dinheiro. Mas, é importante ficar atento, pois algumas modalidades de investimentos não são cobertas.

Investimento seguro na prática

Agora que você já conhece os tipos de instituições e os aspectos a serem avaliados, vamos cruzar essas duas informações.

Bancos

Muita gente prefere ter conta corrente apenas em banco, e lá mesmo já resolver seus investimentos. Eu, particularmente, não gosto dessa escolha. Pode ser um pouco mais prática, mas a pessoa deixa de aproveitar bons produtos e serviços existentes por aí.

Mas, quem quiser fazer essa escolha deve, em primeiro lugar, escolher um banco com solidez. Isto é, que ofereça menos risco de interromper suas atividades, causando transtornos aos seus clientes.

Isto, porém, não basta. É importante que o banco ofereça boas opções de investimentos, ou seja, produtos variados, para diferentes objetivos, e com boa rentabilidade.

E, finalmente, que seja um banco fácil de lidar, com site e aplicativos que funcionem, e com uma boa rede de atendimento.

Como comentamos anteriormente, quem pretende ter conta em corretora, vai precisar também de uma boa conta bancária. Nesse caso, as necessidades em relação a essa conta variam um pouco. Boas opções de investimentos não são tão necessárias. Por outro lado, é importante que o banco ofereça transferências – TEDs e DOCs – gratuitos e em boa quantidade.

Cooperativas

Há pessoas – especialmente fora dos grandes centros urbanos – que gostam de resolver seus serviços financeiros apenas com uma cooperativa de crédito. De fato, há cooperativas muito boas, não apenas nos serviços prestados, como também em investimentos. Para quem quer praticidade, abrindo mão de variedade e rentabilidade, pode funcionar. Mas é preciso verificar se a cooperativa de fato oferece bons produtos e serviços.

Corretoras

No caso das corretoras, solidez é muito importante. Isto porque os valores depositados em suas contas correntes não são cobertos por fundos garantidores. Os investimentos feitos por meio da corretora não estão ameaçados, caso ela vá à falência. Só o dinheiro que está parado na conta corrente.

Vou dar um exemplo. Imagine que um investidor tenha R$ 1.000 em sua conta corrente em uma corretora. Um dia, ele comanda a compra de títulos do Tesouro Direto por R$ 850,00. Esse valor sai da sua conta e é usado na compra dos títulos, que ficam guardados em outro lugar. Ficam na corretora apenas os R$ 150 que sobraram na conta corrente. Se, no dia seguinte, a corretora for à falência, os R$ 150 irão para o buraco – pelo menos por um tempo – e os títulos do Tesouro Direto estarão seguros.

Mas, é claro que ninguém quer ter dor de cabeça nem mesmo por 1 Real. Por isso, ao escolher a corretora, é bom pesquisar sua reputação, seu tamanho e o volume de reclamações em sites especializados.

Outro ponto muito importante é a variedade de produtos oferecidos e a quantidade de opções dentro de cada produto. Isso vai variar de acordo com o objetivo de cada investidor. Mas, em geral, recomenda-se que a corretora ofereça, pelo menos:

- Tesouro Direto;

- Várias opções em CDB, LCI, LCA e outras modalidades de renda fixa;

- Fundos de renda fixa.

Isso já atende bem à maioria dos clientes mais conservadores, que priorizam o investimento seguro. Mas, além dos produtos mencionados, é interessante que a corretora também ofereça:

- Ações;

- Fundos de ações, multimercado e outros em renda variável;

- Fundos de previdência.

Conhece a Toro Investimentos?

Uma corretora digital, especialista na Bolsa de Valores e o melhor, com corretagem ZERO!

QUERO CONHECER A TORO

Home Broker

Finalmente, é importante que a corretora seja fácil de operar, que tenha site e aplicativo funcionais, simples de usar e que não saiam do ar com frequência. Para investidores mais arrojados, que queiram investir em ações, é importante que a corretora ofereça home broker. Este é o nome das plataformas que facilitam o investimento em renda variável, oferecendo acompanhamento de preços e outras informações e ordens de compra e venda.

Escolhendo os melhores investimentos

Agora que você já sabe como escolher uma boa conta corrente, vamos falar dos cuidados na escolha dos investimentos.

Tripé dos investimentos

Uma forma de avaliar um investimento é observar três características fundamentais: risco, rentabilidade e liquidez. Ressalta-se, no entanto, que não existe nenhum investimento que tenha um bom desempenho nas três.

- Risco: é a possibilidade de o investimento gerar prejuízo. Isto é, de o investidor perder parte do dinheiro que investiu.

- Rentabilidade: é a possibilidade que um investimento tem de gerar retorno para o investidor.

- Liquidez: é a capacidade de um investimento de transformar-se em dinheiro rapidamente. Existem investimentos que, por regra, não podem ser resgatados durante um período. Esses são considerados investimentos sem liquidez.

Modalidades de investimento

Agora, é hora de conhecer um pouco sobre as principais opções de investimentos que estão ao nosso alcance. Vamos entender como a conta corrente é usada em cada um deles. E vamos também avaliar como se comportam risco, rentabilidade e liquidez em cada modalidade.

Caderneta de Poupança

Investimento seguro e tradicional, o mais antigo do Brasil. Investir na Caderneta de Poupança é muito fácil. Basta uma conta bancária, não precisa de corretora. Aliás, a própria conta-poupança funciona como conta corrente.

Mas, tem desvantagens. A começar pelo rendimento, que é baixo. Rende 70% da taxa Selic – a taxa básica de juros da economia – mais a TR, a Taxa Referencial. Isto quando a Selic for de até 8,50 % ao ano. Quando for maior que isso, a Caderneta de Poupança rende 0,5% ao mês, mais TR.

Vale lembrar que essa regra de rendimento vale apenas para depósitos feitos depois de 03 de maio de 2012. Os depósitos feitos até essa data rendem 0,5% ao mês mais TR, independentemente da taxa Selic.

Então, de fato, existem investimentos melhores do que a conta poupança.

Outra desvantagem é que ela rende apenas uma vez por mês, na “data de aniversário”, ou seja, só quando completa o mês inteiro de aplicação é que o rendimento é creditado. Se a pessoa sacar o dinheiro antes de completar o mês, não obtém os rendimentos daquele mês.

Em resumo:

- Vantagens: investimento seguro, de baixo risco, alta liquidez, praticidade.

- Desvantagens: baixa rentabilidade.

Tesouro Direto

O programa do Tesouro Nacional possibilita que pequenos investidores invistam nos títulos públicos federais. Inclusive, investir no tesouro direto pode ser outra alternativa além da poupança.

Existem 3 tipos de títulos no Tesouro Direto, com regras diferentes de rentabilidade. No entanto, em termos de liquidez, a regra é a mesma: o investidor pode resgatar seu dinheiro quando quiser. Em termos de risco, o Tesouro Direto é considerado muito seguro, pois é garantido pelo próprio Tesouro Nacional.

Mas, é importante fazer uma ressalva. Entre os 3 tipos de títulos, apenas um – o Tesouro Selic – é totalmente livre de perdas. Os outros dois – Tesouro IPCA e Tesouro Pré-Fixado – são livres de perdas apenas para quem fica com os títulos até o vencimento. Caso queira resgatar antes, o investidor estará sujeito a preços de mercado. Estes preços, aliás, podem ser menores ou até mesmo maiores que o combinado com o Tesouro.

Para se investir no Tesouro Direto é necessário ter conta em corretora. Mas a maioria dos bancos que oferecem conta corrente tem corretora própria. E, em muitos casos, com tarifa zero para investir no Tesouro Direto.

Em resumo:

- Vantagens: investimento seguro, de baixo risco, alta liquidez, rentabilidade maior que a dos novos depósitos na Caderneta de Poupança.

- Desvantagens: rentabilidade menor que a de investimentos mais arrojados. Algum risco de perda ao resgatar antes do prazo, no caso do Tesouro Pré-fixado e do Tesouro IPCA.

CDB, LCI, LCA, RDC

É uma verdadeira sopa de letrinhas, mas as regras são parecidas. Todos são modalidades de investimento seguro, em renda fixa, garantidos pelo FGC. Muitos deles – os que têm melhor rentabilidade – não têm liquidez, sendo que o investidor precisa deixar seu dinheiro aplicado por algum tempo.

Corretoras oferecem produtos de várias instituições financeiras. É possível encontrar boas opções, principalmente de bancos de menor porte. Isto porque estas instituições têm maior necessidade de conseguir recursos, e por isso costumam pagar taxas de rentabilidade maiores.

É possível investir em renda fixa por meio de bancos e cooperativas, sem o uso de uma corretora independente. Nesses casos, geralmente, os produtos têm alta liquidez, porém rentabilidade apenas média ou baixa. Mas, cabe destacar que alguns bancos também vêm oferecendo produtos de outras instituições financeiras. Isso melhorou o serviço que eles prestam aos seus clientes e aumentou a concorrência do mercado.

Como investir?

Para investir, o processo é simples. Você acessa sua corretora, vai até a opção desejada (CDB, LCI, LCA etc.) e vê as opções disponíveis. As informações básicas precisam estar lá:

- Nome do banco;

- Taxa de rendimento;

- Forma de remuneração (pré-fixado, X% do DI, IPCA mais X%, Selic mais X% etc.);

- Data de vencimento;

- Valor mínimo permitido para aplicação.

É bom lembrar que estes são investimentos protegidos pelo FGC. Isso quer dizer que, mesmo que a instituição em que você aplicou vá à falência, o fundo garantidor cobre.

Mas, isso não é motivo para você aplicar de forma descuidada. Afinal, mesmo que o FGC devolva seu dinheiro sem muita demora, é sempre chato ficar esperando e depois ter que procurar outra opção de investimento seguro. Por isso, na hora de escolher, veja se sua corretora informa a classificação de risco do banco.

Em resumo:

- Vantagens: rentabilidade às vezes maior que o Tesouro Direto. Protegidos pelo FGC.

- Desvantagem: baixa liquidez.

Debêntures

Esse investimento com nome estranho nada mais é do que uma aplicação em uma empresa não financeira. Enquanto bancos oferecem CDB, LCI etc, empresas não financeiras oferecem debêntures.

O funcionamento é parecido. A pessoa deixa seu dinheiro investido por um tempo – normalmente, alguns anos – e obtém uma rentabilidade geralmente boa, especialmente se forem as chamadas debêntures incentivadas, de empresas que executam obras de infraestrutura, que são isentas de Imposto de Renda.

O grande problema é não ser protegido por nenhum fundo garantidor. Para quem faz absoluta questão de um investimento seguro, portanto, esta não é a melhor opção.

Ainda, vale ressaltar que as debêntures só podem ser adquiridas por meio de corretoras..

Em resumo:

- Vantagem: rentabilidade às vezes maior que o Tesouro Direto.

- Desvantagens: baixa liquidez. Não são protegidas por nenhum fundo garantidor.

Ações

Ações são uma fração do capital de uma empresa, sendo a mais utilizada modalidade da renda variável.

Quando você adquire ações de uma companhia, torna-se sócio dela. A valorização do preço das ações depende do desempenho da empresa e das condições gerais da economia. Além da valorização das ações, o investidor pode ganhar dinheiro recebendo dividendos e Juros Sobre o Capital Próprio.

Muitas ações têm alta liquidez, isto é, sempre que o investidor desejar vender as suas, encontrará outros investidores querendo comprá-las. Algumas ações, porém, têm baixa liquidez. São ações negociadas com menor frequência e intensidade, e por isso podem demorar mais a serem vendidas.

Ações também só podem ser adquiridas por meio de corretoras. Mas, além das corretoras independentes, bancos também vêm oferecendo home broker e melhorando suas tarifas para investimentos em ações.

Em resumo:

- Vantagem: possibilidade de alto rendimento.

- Desvantagem: alto risco.

Fundos de Investimento

Este é um assunto bastante complexo e extenso. Fundos de investimento funcionam de forma parecida com um condomínio. São oferecidos por uma empresa – a administradora – que coloca cotas à venda. Os investidores compram cotas deste condomínio e tornam-se sócios do empreendimento.

Existem vários tipos de fundos, com características diferentes, de acordo com os ativos que o compõem. Alguns dos tipos mais comuns são:

- Fundos de renda fixa: compostos predominantemente por ativos de renda fixa, como, por exemplo, títulos públicos;

- Fundos imobiliários: compostos por ativos do setor imobiliário. Podem ser imóveis propriamente ditos, recebíveis imobiliários ou cotas de outros fundos;

- Fundos de ações: compostos predominantemente por ações negociadas em bolsa;

- Fundos cambiais: compostos por ativos atrelados a moedas estrangeiras;

- Fundos multimercado: compostos por diversos tipos de ativos, incluindo renda fixa e variável.

Toro Investimentos, o jeito mais fácil de investir na bolsa, agora com corretagem zero.

As características dos fundos – rentabilidade, risco e liquidez – dependem dos ativos que o compõem e das regras definidas em regulamento. Por isso, é preciso muito cuidado antes de investir dinheiro neles.

Praticamente todos os bancos que oferecem conta corrente, possibilitam investir em fundos. Mas, corretoras geralmente também oferecem diferentes opções nesta modalidade de investimento.

Cuidados básicos antes de investir em fundos:

- Ler, pelo menos, a lâmina do fundo, que é um resumo dos principais pontos do regulamento. Especial atenção a:

- Tipo de fundo, isto é, aos ativos que o compõem;

- Regras para resgate;

- Taxas de administração: taxas altas podem consumir toda a rentabilidade.

- Rentabilidade passada não é garantia de rentabilidade futura

Em resumo:

- Vantagem: praticidade.

- Desvantagem: não são protegidos pelo FGC.

Robôs de Investimento

Hoje em dia, é comum ouvirmos falar que robôs estão fazendo quase tudo, certo? Em indústrias altamente mecanizadas, como a de automóveis, eles já atuam há muito tempo. Mas, de uns tempos para cá, têm entrado em setores delicados, como a medicina, e a tendência é de que passem a atuar em cada vez mais funções.

No setor financeiro, não é diferente. Eles atuam por meio de algoritmos, mecanismos de informática que buscam os investimentos mais adequados para cada pessoa.

De modo geral, o cliente informa seus dados, seu perfil e sua preferência em matéria de investimentos, sendo os pontos principais o volume de dinheiro a ser investido, o prazo disponível e a aceitação de risco.

Ao contratar um robô de investimentos, o cliente poderá, sempre que quiser, modificar o seu perfil. Pode, inclusive, fazer diferentes aplicações, com diferentes níveis de risco. Uma priorizando o investimento seguro, outra priorizando rentabilidade, e assim por diante. Ideal para quem tem objetivos diversos em relação às suas aplicações.

Robôs e tripé dos investimentos

Você já viu que liquidez, rentabilidade e risco compõem um tripé dos investimentos. E já aprendeu que eles não andam juntos. Quem quer mais rentabilidade, precisa abrir mão da liquidez ou correr mais riscos. Quem quer menos riscos, precisa abrir mão da liquidez ou da rentabilidade. E quem quer ter o dinheiro sempre disponível – liquidez –, precisa abrir mão da rentabilidade ou correr mais riscos.

Os robôs atuam justamente na composição deste tripé. A partir das informações que o usuário fornece, ele vai procurar as opções mais rentáveis, dentro do perfil de risco e de liquidez da pessoa. Pode ser uma opção muito interessante para quem não tem condições de escolher tudo isso sozinho, seja porque acha que não tem tanto conhecimento, ou porque não tem tempo disponível.

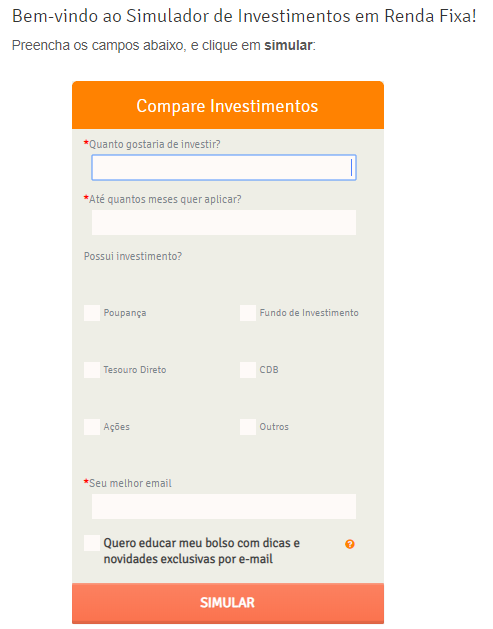

Simulador de Investimentos em Renda Fixa

O Educando Seu Bolso oferece gratuitamente aos leitores o Simulador de Investimentos em Renda Fixa. Por meio dele, o usuário fornece informações sobre quanto e como pretende investir, informando, principalmente, o valor que deseja aplicar e o prazo que tem disponível. A partir daí, o Simulador procura a melhor opção em renda fixa.

Quando aparece o resultado, o usuário pode clicar no botão “Quero investir”. A partir daí, ele é direcionado à Monetus, que é um desses robôs de investimento. Logo na primeira tela, é chamado a informar quanto de risco está disposto a assumir. À medida em que move o cursor, aumentando ou diminuindo o risco, o usuário vê o efeito esperado na rentabilidade e, em seguida, poderá completar seus dados e, se quiser, concluir o investimento. É um mecanismo interativo muito interessante.

No nosso Simulador de Investimentos, você encontra as melhores opções de forma rápida e gratuita. O resultado já te mostra uma comparação entre diversas opções existentes no mercado. Você poderá ver, na prática, muito do que foi dito aqui no texto. É um ótimo começo para você se familiarizar com os diferentes caminhos que pode tomar.

Se você tiver alguma dúvida ou comentário sobre o tema, deixe aqui em baixo para a gente! E lembre-se: cuide bem do seu dinheiro, e a melhor forma fazer isso é buscando conhecimento!