Perder dinheiro é uma coisa que estamos sempre evitando, afinal, ele não cresce em árvores, né?! E na hora de investir não é diferente… Então, para que você veja que investimentos não são monstros de sete cabeças, hoje vamos tratar sobre o que é o CDI e como ele afeta seus rendimentos!

E eu te garanto: entender sobre o CDI hoje, sua relação com a Taxa Selic e com a inflação vai te dar uma dose de coragem para entrar de cabeça no mundo dos investimentos e melhorar sua relação com o dinheiro!

O que é o CDI

CDI significa Certificado de Depósito Interbancário e é um título emitido entre os bancos que funciona como uma garantia quando uma instituição empresta dinheiro para a outra.

Ou seja, ele representa uma taxa de empréstimos, diária, entre bancos.

Mas afinal, por que os bancos precisam emprestar dinheiro uns para os outros?

É simples, porque eles precisam ficar com um saldo positivo no final do dia para manter o balanço de caixa. E fechar o caixa no positivo é uma determinação do Banco Central, mas nem sempre isso é possível…

Imagine que se espalhou uma fofoca de que um banco vai quebrar e a maioria dos seus clientes foram correndo à agência retirar seu dinheiro. Nesse caso, a quantidade de saques será bem maior do que a de depósitos e, dependendo da situação, a fofoca poderia se tornar verdade!

Mas, para evitar esse tipo de situação, se criou o CDI: Para que o banco do exemplo não quebre, ele pega emprestado de outro banco e emite o certificado. Sendo que, esses empréstimos acontecem todos os dias, já que nenhum banco pode terminar o dia com saldo negativo.

E na prática, como funciona?

Bem, assim como a maioria dos empréstimos, o CDI também rende juros e a taxa CDI, ou taxa DI, é justamente isso: a taxa média de juros que um banco ganha ao emprestar dinheiro para outro.

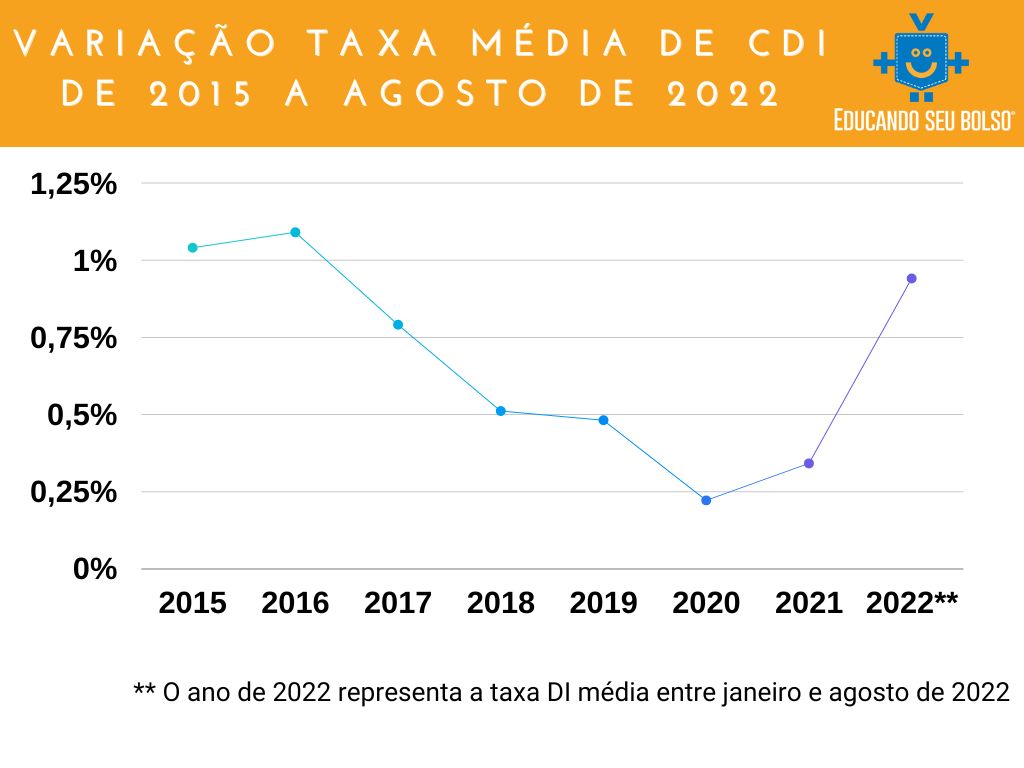

Então, gráficos que mostram a variação do CDI durante um período de tempo, estão refletindo a taxa de juros dos empréstimos entre um banco e outro naquele intervalo.

Veja o exemplo que montamos com a variação da taxa de CDI de 2015 a agosto de 2022:

Como o CDI impacta os investimentos

Bem, já que pessoas físicas não conseguem investir no CDI, você pode estar se perguntando como essa taxa influencia nossos investimentos, não é mesmo?

O CDI impacta os investimentos porque instituições, como os bancos, usam ele como referência para dizer quanto um investimento vai render ao longo do tempo. Além disso, com certeza você já ouviu falar das contas digitais que rendem alguma % do CDI, não é mesmo?!

Render 100% do CDI: o que isso significa?

É muito comum que alguns títulos já venham com esse “rótulo” de que ele vai render 100% do CDI. Dizer isso significa que o investimento vai render o mesmo tanto que o Certificado de Depósito Interbancário até o prazo que você deixar seu dinheiro investido.

Então, imagine que sua conta digital rende 100% do CDI e você deixou R$1.000,00 rendendo durante um ano. Considerando uma taxa DI de 13,25% teríamos:

13,25% x 100% x 1000 = 0,1325 x 1 x 1000 = 132,50 reais.

Pensando em um imposto de renda de 20% para um ano (tempo que você deixou o dinheiro na conta) seu valor final seria:

132,50 – (20% x 132,50) = 132,50 – 26,50 = 106 reais

Assim, se você deixasse seu dinheiro na conta, em um ano ele renderia 106 reais. Isto é, R$8,83 por mês!

Resumindo, render:

- 100% do CDI → Investimento rende o mesmo tanto que o CDI;

- Menos de 100% do CDI → Rentabilidade menor do que o CDI;

- Mais de 100% do CDI → Maior rentabilidade do que o CDI;

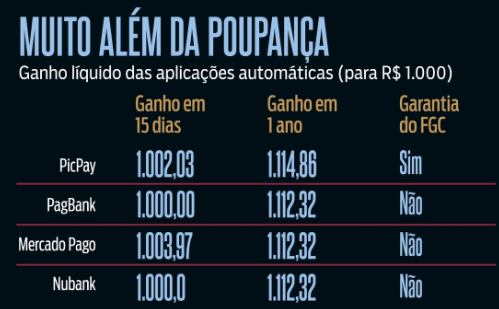

Algumas opções de contas que rendem 100% do CDI são:

Abaixo, confira algumas características das contas digitais citadas acima:

Então, se você quer saber mais sobre contas digitais e qual a melhor escolha para você, confira nosso ranking:

Ranking melhores contas digitais segundo Educando seu Bolso

Posição

Instituição

Nota

Post

1

Banco PAN

Confira!Confira!

2

Inter

Confira!Confira!

3

C6 Bank

Confira!Confira!

4

PagBank

Confira!Confira!

5

PicPay

Confira!Confira!

6

NuBank

Confira!Confira!

7

Banco Bari

Confira!Confira!

8

BTG+

Confira!Confira!

9

Neon

Confira!Confira!

10

Mercado Pago

Confira!Confira!

Em quais tipos de investimentos o CDI impacta?

O Certificado de Depósito Interbancário é a principal referência de rentabilidade para investimentos de renda fixa. Isto é, aportes como o Tesouro Direto e o Rendimento Poupança normalmente usam o CDI para explicar quanto eles vão render.

Para ficar mais claro, se você investisse 500 reais em uma aplicação de 5 meses você teria:

- No Rendimento Poupança → R$ 519,38, rentabilidade de 70% do CDI;

- No Tesouro Direto → R$ 521,13, rentabilidade de 77.95% do CDI;

Mas, essas rentabilidades não são fixas, atualmente a poupança rende 0,5% ao mês + Taxa Referencial (TR). Sendo que TR é uma média cobrada pelos juros do CDB (Certificado de Depósito Bancário) das 30 principais instituições do Brasil.

Já o Tesouro direto, tem a rentabilidade que varia por:

- Expectativas futuras;

- Tipo de título;

- Comportamento do Indexador;

- Data de vencimento;.

Ainda, quando você não sabe a quantia exata que seu título rende depois de um tempo ele se chama investimento pós-fixado. Esse tipo de investimento, normalmente, está atrelado a uma taxa que varia de tempos em tempos, como a Selic ou o CDI.

Agora, quando você já tem essa informação antes tem-se o investimento prefixado.

Mas, se você quer saber quanto cada investimento que você fizer vai render, clique no botão abaixo e conheça nosso simulador de investimentos!

Quero simular meu investimento!

Como escolher investimentos a partir do CDI?

Bem, agora que você já sabe em quais tipos de investimentos o Certificado de Depósito Interbancário influencia, fica fácil escolher qual o melhor: aquele que rende mais!

No exemplo acima, do investimento de 500 reais durante 5 meses, podemos notar que o Tesouro Direto é melhor do que o rendimento poupança, já que ele rende mais, ou seja, te dá mais retornos. Veja, enquanto na poupança você ganharia 19,38 reais, no tesouro direto seriam 21,13 reais.

CDI, Selic e inflação: como se relacionam?

Além de te ajudar a pensar qual o melhor investimento para você, entender sobre o Certificado de Depósito Interbancário te permite compreender mais como o mercado funciona. E como por aqui acreditamos que conhecimento é não só poder, mas uma possibilidade de melhora na sua qualidade de vida, não poderíamos deixar de te ajudar com isso!

Primeiro, vamos aos conceitos:

Taxa Selic e Inflação

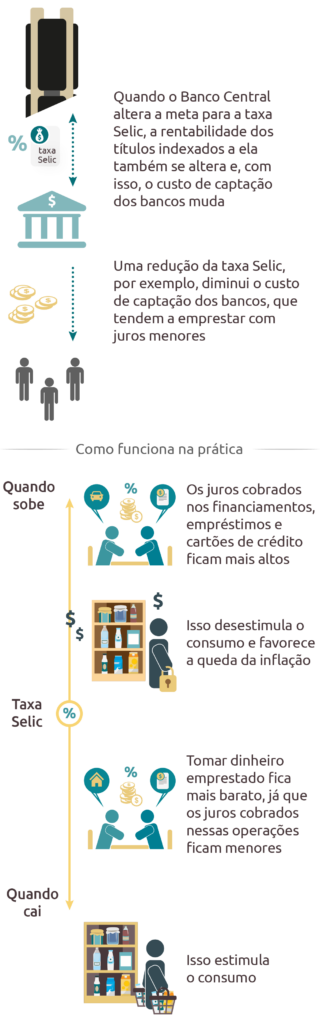

A taxa Selic é a taxa de juros básica da economia, definida pelo BC. Ela serve para controlar o preço das coisas, ou seja, a inflação. Então, por exemplo, se você toma um empréstimo quando a Selic está alta, isso significa que os juros estão mais altos, logo vai ficar mais caro para você quitar sua dívida.

Porém, a Selic alta não afeta só uma ou duas pessoas, afeta a todo mundo. Isso quer dizer que todos vão ter mais dificuldade para pagarem os juros, seja do cartão de crédito ou de um empréstimo. Como resultado, as pessoas passam a consumir menos.

E quando todo mundo consome menos, as coisas se acumulam em estoques e a solução das lojas e das empresas é baixarem seus preços! A famosa oferta e demanda.

Assim, a Taxa Selic tenta controlar a inflação, usando a oferta e a demanda a seu favor.

Confira a seguir o esquema montado pelo Banco Central para explicar essas relações:

E onde o Certificado de Depósito Interbancário entra nessa história?

Então, o CDI entra nisso tudo por um simples motivo: ele acompanha a Selic. É isso aí, os dois andam lado a lado. E como o CDI mede a taxa de empréstimo entre bancos, com a Selic alta, esses juros também estarão altos. Resumindo:

- Alta da Selic → Juros altos → CDI alto;

- Baixa da Selic → Juros baixos → CDI baixo;

Entendendo o mercado de investimentos a partir do CDI

Por fim, já deu pra entender que o CDI é muito importante, né? E a partir dele nós conseguimos sim entender o mercado de investimentos. Ora, se ele acompanha a Selic e ele é a referência para os investimentos de renda fixa podemos fazer as seguintes conclusões:

- Se a Selic está em alta, o CDI também está alto, logo os investimentos de renda fixa vão ter uma boa rentabilidade;

- Considerando a Selic e o CDI altos, os juros estão mais caros, então pagá-los será mais difícil e precisamos de cuidado para não nos endividar;

- Com a Selic e o CDI baixos, emprestar e tomar dinheiro fica mais barato;

- Se seu título é um pós-fixado relacionado com o CDI, é importante acompanhar essa taxa, já que seu investimento vai se comportar da mesma forma;

E agora que você já tem uma noção do território que está pisando ao investir em renda fixa, não precisa ter mais medo, não é mesmo?!