Dados divulgados pela B3 mostram que o número de contas de pessoas físicas na bolsa fechou em 3,8 milhões em junho de 2021. Isso corresponde a um aumento de 43% se comparado ao mesmo período de 2020.

Isso comprova que a moda dos investimentos agora é renda variável, mas isso quer dizer que a renda fixa morreu? Não mesmo, até porque, não é todo mundo que está preparado pra investir na bolsa!

Para a conversa de hoje convidamos a Camilla Dolle, Head de Análise em Renda Fixa da XP!

Nós vamos dar um pouco de contexto histórico, falar sobre o contínuo crescimento da taxa Selic, sobre como essas variações da Selic mexem com o investimento de quem é mais conservador e gosta de investir em Renda Fixa, sobre as regras da Renda Fixa e, por fim, a conversa está recheada de dicas!

Você gosta de investimentos? Quer saber mais sobre investimento em renda fixa? Então, não perca esse bate-papo! Ele está disponível em todos os players acima, o vídeo está disponível no nosso canal do Youtube e, se preferir, continue a leitura!

Para começar: A Taxa Selic

A taxa Selic representa os juros básicos da economia brasileira. Para entender melhor, confira nosso conteúdo sobre a Selic na prática, mas, basicamente, as variações na Selic interferem em todas as taxas de juros que são praticadas no Brasil, seja na concessão de empréstimos ou seja em um financiamento imobiliário.

Além disso, a Selic serve como referência para corrigir aplicações financeiras, ou seja, os rendimentos de vários tipos de investimentos também dependem dela.

Sendo assim, suas drásticas mudanças nos últimos anos, mais especificamente de 2016 até hoje, 2021, podem influenciar em diversos pontos da sua vida. E, hoje, vamos falar um pouco sobre essa interferência no investimento em renda fixa.

Como fica a Renda Fixa em um cenário de Selic tão baixa?

Bom, para entender melhor, vejamos quais foram os valores aproximados da Selic nos últimos 5 anos e em 2021:

| 2016 | 14,25% |

| 2017 | 6,7% |

| 2018 | 6% |

| 2019 | 4,5% |

| 2020 | 2% |

| 2021 | 9,25% |

A queda sofrida pela Selic foi rápida. Com isso, os chamados rentistas, investidores em renda fixa, que estavam acostumados com a taxa no patamar de 14%, em que você fazia um investimento conservador e mesmo assim tinha rentabilidade de mais de 1% ao mês, se viram em um cenário completamente diferente, com a taxa a 2%.

Logo, o que aconteceu, de acordo com Camilla, foi que os investidores começaram a se perguntar: E agora? Como eu faço para encontrar rentabilidades interessantes sem me expor demais ao risco? O que fazer?

Sendo assim, acabou sendo um momento em que as pessoas começaram a buscar informação. Lembrando que nem todo tipo de informação e dica encontrada na internet é o ideal, logo, algumas pessoas acabaram, infelizmente, tomando decisões mais arriscadas do que deveriam.

Entretanto, ao mesmo tempo em que algumas pessoas se precipitaram nas tomadas de decisão, o tema investimento cresceu muito, pois as pessoas passaram a buscar mais informação e entendimento.

Fundos de Investimento: você sabe o suficiente sobre eles?

A Renda Fixa não morreu: previsão da taxa em 2022 é de 11%

Agora o que tem sido visto é um movimento contrário, as pessoas voltaram a se interessar pelo tema Renda Fixa. Dessa forma, no passado, as pessoas estavam enterrando a Renda Fixa e agora ela está renascendo.

Mas o importante é, esse imediatismo não é saudável financeiramente! Fugir de um investimento ou correr para ele em momentos de queda ou alta é uma atitude arriscada.

Agora, segue uma dica que você já deve ter escutado anteriormente: o importante é diversificar seus investimentos, sempre de acordo com o seu perfil de investidor! Logo, não é porque hoje a Selic está mais alta que todo mundo deve investir só em Renda Fixa, e não é porque a Selic caiu que é o fim da Renda Fixa.

Essa é a importância da diversificação, ela faz com que você tenha um certo equilíbrio para enfrentar os ciclos econômicos, visto que cada ciclo vai ser bom ou ruim para cada tipo de ativo diferente.

Nova Futura: investimentos em 2021 e carteira recomendada

A Renda Fixa não promete remuneração fixa

A Renda Fixa não tem esse nome por prometer uma remuneração fixa, mas sim por ter regras fixas. Em seguida, veja as 3 regras existentes na renda fixa:

Os ativos pós-fixados

Temos os ativos pós-fixados, em que não é possível saber qual será o rendimento dele já no ato da aplicação. Os mais conhecidos são os que acompanham a Selic e os soberanos, através do Tesouro Selic, os CDBs dos grandes bancos.

Nesse caso, por mais que a regra da rentabilidade seja estabelecida no momento da compra do ativo, o seu resultado não é. Isso acontece porque, como eles são atrelados a outros índices, sua rentabilidade varia de acordo com esses indicadores.

Investimento seguro e rentável: como escolher?

Os ativos híbridos

Além do pós-fixado, é possível escolher um investimento em renda fixa que vai pagar, por exemplo, a inflação do período mais um prêmio.

Veja, quando você encontra um investimento que te paga o IPCA + 5, nesse caso, se a inflação for de 20%, você ganha 20% mais uma parte pré-fixada, que são os 5%. Logo, você ganharia, se você ficar com esse ativo até o seu vencimento, 20% + 5% de rentabilidade ao ano.

O Investimento do Momento: será que isso existe mesmo?

Os ativos prefixados

Os ativos prefixados, não estão atrelados nem à taxa de juros, nem à inflação. Nesse caso, você sabe antecipadamente quanto renderá a aplicação que você vai fazer. Então, se você compra um título prefixado de 12% e ficar com ele até seu vencimento, ao final você terá um rendimento de exatamente 12%.

Logo, de acordo com a Camilla, são alternativas ao pós-fixado, que pagam taxas interessantes, que podem eventualmente te proteger da inflação e trazem uma previsibilidade que os ativos que estão atrelados à Selic, por exemplo, não trazem.

Então, existem sim alternativas de aplicações em Renda Fixa que são atraentes e independentes da Selic.

Fundos Imobiliários: entenda tudo sobre esse investimento!

Para investir é preciso cautela e equilíbrio

Você provavelmente já ouviu falar do efeito manada, certo? Ele foi bem visto logo no início da pandemia da Covid 19, quando a bolsa caiu vertiginosamente e, quando bateu o desespero, várias pessoas resgataram seus recursos.

Isso acontece porque, infelizmente, quando a bolsa está indo bem, as pessoas começam a se arriscar mais, sem levar em consideração seu perfil de investidor. Em seguida, quando tomam um susto pera o qual não estão preparadas, acabam optando por resgatar o dinheiro e, de fato, consolidar a perda.

Por outro lado, hoje, com a Selic subindo, não significa que você deva migrar todos os seus investimentos para Renda Fixa. É preciso equilíbrio entre o seu perfil de investidor, quais são seus objetivos no longo prazo e qual é o risco da sua carteira de investimentos, para que você consiga ajustar e não fique vulnerável a sustos.

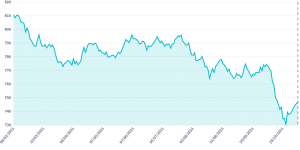

Não entendeu a consolidação da perda? Veja abaixo os preços dos ativos de Tesouro Prefixado 2024 ao longo do ano de 2021. Se você tem esse ativo e por causa do desespero decide resgatar seu recurso agora, você estará consolidando sua perda, pois o preço do ativo está em queda, logo, o ideal é que você mantenha o título até o vencimento, para que você não seja afetado pela queda do preço.

A educação financeira é um trabalho de formiguinha

Disseminar a educação financeira, de acordo com a Camilla, é um trabalho de formiguinha.

Para exemplificar sua opinião, ela nos trouxe o dado de que ainda existem mais de 1 trilhão de reais que estão na poupança. Ou seja, ainda tem muita gente para ser trazida para o mundo dos investimentos.

O lado bom é que o acesso à informação está mais fácil e democratizado. Em outras palavras, hoje, você encontra dicas, explicações, em formato de vídeo, em formato de texto em, praticamente, qualquer lugar.

Seja pesquisando no Google, seja no Instagram, seja no Youtube, seja no aplicativo do seu banco ou em um blog como o nosso, você encontra conteúdo de qualidade e de fácil acesso para poder aprimorar seus conhecimentos e diminuir as dores de cabeça que o dinheiro pode trazer.

O importante é lembrar que é necessário filtrar as informações, pois nem tudo o que se encontra por aí tem fundamento e você pode acabar seguindo uma dica qualquer e entrar em uma fria. Sendo assim, cuidado com as fontes que você elege para se informar!

Acorda! A poupança não tá com nada!

Se você ainda deixa seu dinheiro na poupança por causa da liquidez, ou seja, para poder sacar o dinheiro a qualquer momento, não tem mais desculpa! Cada vez mais se tem alternativas melhores do que a poupança em que você também pode sacar o dinheiro a qualquer momento.

Camilla nos trouxe uma novidade deste ano, que o investimento em Tesouro Direto agora pode ser sacado no mesmo dia. Ou seja, se você sacar até 13h você recebe o dinheiro no mesmo dia.

Ainda, de acordo com uma pesquisa da ANBIMA, as pessoas deixam o dinheiro parado na poupança, em média, 11 anos. Então essas pessoas não ligam tanto assim para liquidez, certo?

De acordo com a Camilla, existe uma questão comportamental das pessoas estarem acostumadas a deixar o dinheiro na poupança. Logo, tomar a decisão de sair da poupança e ir para um Tesouro Selic, por exemplo, que é uma aplicação conservadora, é mais uma mudança comportamental, é apenas um primeiro passo rumo ao mundo dos investimentos.

Por fim, não precisa ser uma mudança radical, pois com R$110,00 você já consegue aplicar no Tesouro Selic. Em seguida, você vai entendendo como funciona, vai criando interesse pelo assunto e, aos poucos, vai diversificando e aumentando suas aplicações e deixando a poupança de lado.

Renda fixa e bolsa de valores americana, o que elas tem a ver?

Hora da bola de cristal

Agora, vamos a pergunta que não quer calar: “O que fazer? Onde aplicar meu dinheiro nessa nova realidade?”

Vamos lá, de acordo com a Camilla, encontre uma taxa atraente, na média de 12%, um prazo não tão longo, ativos de em média 3, 4, 5 anos, achou? Então é uma boa oportunidade!

Veja, vamos pensar em um título de Renda Fixa prefixado pagando 12% ao ano, um ativo fácil de ser encontrado em praticamente todas as plataformas de investimento que oferecem o Tesouro Direto.

Agora, se pergunte: Tem espaço na sua carteira de investimento? Faz sentido para o seu perfil de risco? É um emissor confiável e condizente com o seu apetite a risco?

Camilla disse que, como estamos em um cenário em que as taxas estão bem elevadas, pode ser interessante compor uma parcela da sua carteira com um título como o do nosso exemplo ou semelhante.

Se porventura ano que vem, em 2022, o cenário piorar, por exemplo, e você ainda tiver espaço na sua carteira, compre mais um pouco com uma taxa mais alta do que os 12%.

Por outro lado, Camilla também frisa que, se Selic vier a aumentar ainda mais ano que vem, no curto prazo, seu título prefixado ou indexado à inflação irá desvalorizar quando você for acompanhar no seu aplicativo.

Porém, é importante lembrar que sua perda só será concretizada se você se desfazer do ativo antes do vencimento. Caso contrário, se você esperar até o vencimento você continuará tendo o rendimento de 12% ao ano, que não é nada mal.

Lembrando mais uma vez, sempre verifique se faz sentido para o seu objetivo e para o seu perfil.

Por fim, não deixe de utilizar nosso Simulador de Investimentos e, caso tenha alguma dúvida, deixe seu comentário!