No meio desta conversa toda sobre reforma da previdência, você deve estar pensando como vai fazer para manter o padrão de vida quando se aposentar. Provavelmente está perdido sobre como escolher sua previdência privada ou, se já escolheu, não tem muita certeza se seu plano é o ideal para o seu caso. No fundo, você sequer sabe como um plano de previdência privada, como um PGBL, funciona na prática? Pois é, não se sinta mal. Você não está sozinho. Neste artigo nós vamos te explicar alguns pontos fundamentais para que você possa entender melhor sobre previdência privada!

Decidimos esclarecer essas dúvidas com mais cuidado depois que recebemos, aqui no blog, a dúvida do leitor Mario Vieira. Ele nos mandou algumas perguntas sobre previdência privada muito pertinentes que, no fundo, vão te ajudar a entender melhor como tomar a melhor escolha ao se aposentar.

Mas, antes de partimos para as respostas do Mario, vamos entender melhor como a previdência privada funciona?

O que é previdência privada?

A previdência privada é uma aposentadoria que não se relaciona diretamente com o Instituto Nacional de Seguro Social (INSS). Desse modo, como o próprio nome já explica, é uma forma de se aposentar independentemente do Estado, ou seja, privado. Os tipos mais famosos de previdência privada são o PGBL e o VGBL.

A previdência privada pode ser definida basicamente como um investimento de longo prazo. Em suma, através das seguradoras, o investidor aplica uma quantia inicial na previdência e, ao longo do tempo, vai colocando aportes financeiros na conta. Enquanto isso, o dinheiro aplicado vai sendo investido até que ele seja retirado.

E as seguradoras?

Seguradoras são empresas, como a Icatu, a SulAmérica, o BrasilPrev, ou mesmo os bancos Bradesco e Itaú, por exemplo, de quem clientes comuns compram planos de previdência. De forma resumida, você entrega seu dinheiro para elas e, depois de um longo período de tempo, você recebe esse dinheiro revertido em benefício mensal ou, caso prefira, em um montante único somado de rendimentos acumulados ao longo de todos esses anos.

Na verdade, essas empresas funcionam realmente como seguradoras tradicionais. Elas, basicamente, cobrem os riscos de perdas futuras de seus clientes na ocorrência de um sinistro. Para deixar essa definição mais clara, imagine a seguinte situação. Vamos supor que você (cliente) tenha um carro segurado (protegido pela seguradora). um dia, sem querer, você quebra o retrovisor de seu carro (vamos chamar esse fato de sinistro). Na hora de pagar o conserto, quem custeará o prejuízo será a seguradora, pois ela assumiu esse risco por você.

Mas, o que isso tem a ver com a aposentadoria? A ideia é bastante parecida. Na hora de aposentar, o sinistro não é a batida de carro, mas sim a sua morte. Até que isso aconteça, a seguradora vai te pagando o benefício mensal e, com ele, é que você assegura sua estabilidade financeira depois que decidir parar de trabalhar.

Acumulação e usufruto

Na previdência privada existem dois períodos: acúmulo e usufruto. O período de acúmulo é o momento onde o cliente investe dinheiro na previdência. Enquanto isso, o banco, ou corretora, aplicam essa quantia financeira em diferentes tipos de investimento.

Já o período de usufruto é o momento do cliente usufruir dessa quantia. Em suma, a pessoa passa a ter o direito de receber aquela quantia de duas formas diferentes, resgatando todo o dinheiro de uma vez ou receber a quantia em partes, como se fosse um salário de aposentado mensal. Caso a pessoa tenha interesse em receber o valor aos poucos, o dinheiro que não foi entregue continua rendendo por um índice de correção, o que significa que o cliente não perderá poder de compra ao longo dos anos. As perguntas do Mario são referentes ao período de usufruto.

Saiba mais sobre planos de previdência privada IGP-M + 6%!

Consulte seu plano de aposentadoria!

Já possui um plano de aposentadoria? O Educando seu Bolso indica a LVL Seguros, empresa que está a mais de 16 anos no mercado. Eles se comprometem em analisar o regulamento do seu plano atual e esclarecer as garantias e deveres adquiridos.

Saiba como escolher seu plano de previdência!

Agora, vamos às perguntas do Mario?

Mario é um leitor que já sabe um pouco sobre previdência privada. Por isso ele partiu de alguns pontos bem interessantes como a correção do benefício ou como é feito o cálculo da seguradora. Abaixo, listamos as perguntas dele:

Como as seguradoras fazem os cálculos para achar o valor que vou receber mensalmente, caso eu escolha o benefício mensal?

O benefício pode ser corrigido de acordo com os índices de correção oficiais, ou será baseado no desempenho do fundo? Meu poder de compra pode diminuir?

Qual expectativa de vida será considerada no meu caso?

Vale dizer que ele já contratou um PGBL e vem fazendo suas contribuições mensalmente. Seu objetivo é acumular reserva financeira suficiente de forma que não tenha que se expor a riscos após se aposentar. Ocorre que agora, talvez em função de toda esta discussão de idade mínima de reforma da previdência, ele começou a perceber que não conhece bem como funciona seu próprio plano de previdência privada.

Entenda as perguntas, otimize sua aposentadoria

No geral, os questionamentos visam uma compreensão melhor de como otimizar os benefícios mensais na previdência privada. Além disso, é claro que o Mario quer se assegurar de que não vai correr riscos desnecessariamente. Por exemplo, que o dinheiro não vai acabar antes da hora, ou que seu poder de compra ainda vai continuar parecido mesmo depois que passar a receber o benefício mensal. Aliás, como o próprio Mario disse em uma das mensagens enviadas para o blog: “o investimento na aposentadoria é o maior que a gente faz na vida”.

Apesar de parecer que as perguntas dele sejam mais técnicas, elas nos permitem esclarecer assuntos extremamente importantes mesmo para pessoas menos familiarizadas com a área de previdência privada. Sabendo as respostas para essas perguntas, mesmo um indivíduo comum se torna mais capaz de tomar a melhor decisão na hora de aposentar. Assim, cada um poderá conseguir o maior benefício possível para si mesmo.

1) Como as seguradoras fazem os cálculos para achar o valor que vou receber mensalmente, caso eu escolha o benefício mensal?

Se você está interessado em descobrir qual valor receberá todos os meses depois que se aposentar, é muito importante entender que, para chegar a esse valor, as seguradoras fazem um cálculo bem específico. Mas calma, será que você realmente quer receber o benefício mensal?

Vale a pena trocar seu plano de previdência antigo por um novo? Descubra aqui!

Sou obrigado a receber o benefício mensal ou posso sacar de uma vez todo o valor do saldo?

Em primeiro lugar, ninguém é obrigado a receber o dinheiro do plano em forma de renda mensal. Caso você queira receber toda a quantia em um único montante, essa opção é possível também. Você só precisa solicitar à seguradora que esse valor acumulado seja resgatado, conforme seu desejo, e a quantia do seu saldo será entregue em uma única bolada.

Diante dessas duas opções, o que você deve estar se perguntando é o que é melhor: solicitar a renda mensal ou requerer todo o valor do saldo de uma vez? Bem, isso, como quase tudo na vida, depende da pessoa. Não existe fórmula mágica ou resposta certa.

Para as pessoas que têm uma boa consciência de como investir o próprio dinheiro é aconselhável que saque todo o valor presente no saldo da conta e invista em tesouro direto, por exemplo. No entanto é importante tomar cuidado. Apesar de a rentabilidade de investimentos ser, em geral, mais vantajosa do que as dos planos de previdência, existe o risco de não ter certeza sobre a sua expectativa de vida. Ou seja, pode ser que você invista o dinheiro e o rendimento não seja o suficiente pelo resto da sua vida.

Já se tratando alguém com pouco conhecimento sobre investimentos, ou que não queira se preocupar com dinheiro quando se aposentar, uma boa opção é solicitar o benefício mensal. Apesar de não ser necessariamente a opção mais rentável, ela também gera, pelo menos em regra, menos preocupação.

No caso do benefício mensal, o risco de o seu dinheiro acabar antes de você morrer é bem menor, já que cabe à seguradora fazer esse cálculo para você. É a empresa de seguros que tem o dever de garantir uma rentabilidade para você, todo mês, pelo resto da sua vida.

Escolhi o benefício mensal, como as seguradoras calculam o valor que vou receber?

Algumas pessoas podem ter interesse em saber como é o cálculo que as seguradoras realizam para chegar ao benefício mensal. No entanto, mesmo que o cálculo se trate de matemática financeira relativamente simples, existem alguns pontos que merecem um pouco de atenção. Não basta só saber a expectativa de vida da pessoa e o montante do saldo, muitos outros fatores também são levados em consideração.

Se você quiser, mesmo assim, fazer esse cálculo, basta entrar no site do SUSEP e buscar a metodologia indicada para fazer esse cálculo. Mais uma vez, são cálculos relativamente técnicos, se você não se sente seguro para fazer essas contas, não se preocupe, você não precisa fazer isso sozinho.

Se eu não quiser fazer a conta sozinho, como vou saber o valor estimado do meu benefício mensal?

Caso não queira calcular seu benefício mensal sozinho, mas deseja saber o valor que tem direito a receber, vamos te ajudar. Nós criamos um simulador de aposentadoria aqui no site que faz essa conta para você. É só preencher dados como a idade em que você pretende se aposentar e o valor que pretende receber, e conseguimos te indicar a melhor solução para o seu caso. Por lá você consegue ter ideia da renda mensal que você receberá e poderá até fazer a comparação com outros investimentos. Inclusive, também temos um simulador de investimento que será bem útil na hora de fazer essa comparação.

2) O benefício pode ser corrigido de acordo com índices de correção oficiais ou será baseado no desempenho do fundo?

Se você se decidiu por receber o benefício mensal, é natural que se preocupe com seu poder de compra enquanto estiver recebendo esse benefício. Afinal de contas, supondo que você receba R$2.000,00 todo mês, durante 15 anos, por exemplo, é natural que esse valor sofra alterações ao longo dos anos. Afinal de contas, todos sabemos que a moeda pode valorizar ou desvalorizar de forma imprevisível durante tanto tempo.

Foi mais ou menos isso que Mario quis saber. De forma bastante pertinente, ele está preocupado se seu plano de aposentadoria sofreria alguma correção ao longo dos anos, e como essa correção seria realizada. Essa não é uma dúvida incomum, por isso é muito importante sabermos (e entendermos) a resposta!

O que são índices de correção oficiais?

Esses “índices de correção” são fornecidos por instituições como o IBGE ou a FGV, para indicar a inflação. O IGPM, por exemplo, usa como base o índice fornecido pela FGV. Em suma, existem diferentes formas de calcular a inflação, sendo que o próprio governo divulga vários desses índices.

Esses índices servirão de base para que o valor do seu benefício seja recalculado, de acordo com a inflação. Essa é uma das formas de garantir que seu poder de compra permaneça inalterado enquanto você usa seu benefício.

Afinal de contas, meu benefício sofrerá correção ou não? E como saber quais serão essas correções?

Mais uma vez, essa pergunta é muito importante. Os planos de previdência corrigem o valor do saldo do plano durante todo o momento desde seu início. Digamos que Mario tenha um saldo de aproximadamente R$600.000 no seu fundo, e que esse valor seja transformado, aos 55 anos, em R$3.000,00 de renda pelo prazo determinado de 20 anos. Estes R$3.000,00 seriam ajustados anualmente pelo IPCA, IGPM ou IGPM + 6% (planos extintos) ou IPCA +3%. Aliás, vale essa dica: ao transformar sua reserva em benefício, faça uma cotação entre diferentes empresas. Pode valer a pena fazer a portabilidade da CaixaPrev, por exemplo, para a Icatu, e fazer a conversão de renda nesta última. Isso vale a pena para aproveitar da promessa maior de rentabilidade no período de usufruto em que uma seguradora pode levar vantagem, se comparada à outra.

É importante ressaltar que, após o benefício ser concedido, a atualização será anual e com base no índice geral de preço previamente definido pelo regulamento do plano. Ou seja, é preciso que você saiba qual índice o plano que você escolheu usar como base, para ter uma ideia aproximada da correção que poderá sofrer.

3) Qual expectativa de vida a seguradora vai considerar para mim?

O Mario, mais uma vez, questionou algo muito interessante. Essa pergunta é fundamental para se aposentar ou complementar sua aposentadoria do INSS com um plano de previdência privada. Se você se reconheceu em algum desses dois casos, saber a resposta dessa pergunta é fundamental.

Como as seguradoras calculam a expectativa de vida de alguém?

Assim como qualquer outro risco, não tem como saber exatamente com quantos anos alguém vai morrer. Essa lógica é regida pela lei dos grandes números. Não dá pra dizer exatamente com quantos anos João vai morrer, mas dá pra estimar que, na média, jovens de 20 anos que moram em tal lugar, têm tal trabalho, ou têm tal estado civil, viverão até os 82 anos. Pronto, isto basta. O João pode até viver até 90 anos, mas o José morre aos 74 e um compensa o outro. No fim das contas, pra seguradora não importa muito a idade individual dos seus segurados porque, na média, está segura. Mas, e para o João que viveu mais do que “deveria”?

Na verdade, para saber se o João está na vantagem ou não, é importante saber qual plano de previdência ele comprou: renda vitalícia ou renda por prazo determinado. Neste último caso, ele assumiu o risco da sobrevida. Ou, em outra hipótese, se ele decidiu, ao final do prazo de acumulação, transformar toda sua reserva em uma mensalidade ou resgatar para aplicar a quantia por conta própria (e, mais uma vez, assumiu o risco de sobrevida).

Como a expectativa de vida influencia na hora de aposentar?

A expectativa de vida varia de acordo com a idade que você tem. Se você se aposentar mais tarde, é natural que sua renda mensal seja superior. Esse “aumento” da renda mensal é decorrente do tempo de vida esperado do cliente.

Para explicar melhor o que foi dito, usaremos novamente o Mario como exemplo. Imagine duas situações, em um caso, se Mario se aposentar com 55 anos e , no outro, se aposentar com 60. No caso da aposentadoria de 55 anos, supondo que ele viva até os 84, receberá o benefício por 29 anos.

Se Mario se aposentar com 60 anos, sua expectativa de vida será de 85, assim ele viverá por 25 anos. Como no segundo cenário o tempo de vida do Mario foi menor, sua renda mensal será maior. Isso porque terá que distribuir o saldo de sua conta por um período menor.

Mas e seu eu viver mais do que o tempo estimado pela seguradora?

Antes de explicar o que acontece caso você viva mais do que a seguradora espera é preciso mostrar (e explicar um pouquinho) os planos de previdência. Existem diferentes tipos de planos, mas, neste caso, vamos nos ater a dois: o plano de renda vitalícia e o plano de renda temporário. O primeiro garante ao cliente que ele receberá por toda sua vida uma renda mensal, independentemente do quanto ele viva. Já o segundo, como o próprio nome diz, receberá essa renda por tempo determinado.

Assim, caso você possua um plano de renda vitalícia, não se preocupe se a seguradora vai parar de te pagar quando você extrapolar a idade de morte estimada. No entanto, se o seu plano for temporário, fique atento com o tempo estipulado no contrato, para saber até quando a seguradora vai te pagar.

A expectativa de vida varia de acordo com o plano?

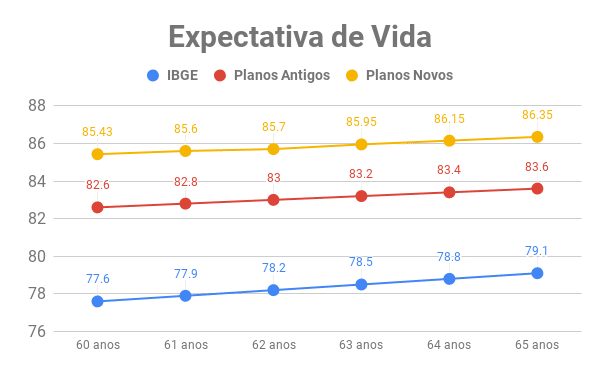

Cada tipo de plano possui um padrão para estabelecer a expectativa de vida. É importante avisar que, uma vez assinado o plano, não é possível mudar aquilo que foi inicialmente escolhido. Além disso, pode ser que ocorram variações na expectativa de vida, no mesmo plano, dependendo de quando ele foi feito. Por exemplo, planos antigos costumam considerar uma expectativa de vida menor do que atualmente. Isso porque, ao longo dos anos, a qualidade de vida melhorou consideravelmente e a população começou a viver mais.

É importante observar que o benefício mensal do cliente muda de acordo com o plano. Aliás, a renda mensal do cliente aumenta ou diminui de acordo com sua expectativa de vida. Assim, quem possui um plano mais antigo deve possuir, vide regra, um benefício mensal superior àqueles com planos mais novos.

Antecipe-se!

Apesar de a aposentadoria parecer distante da sua realidade, FIQUE ATENTO. Relembrando a frase dita pelo Mario: “a aposentadoria é o maior investimento de nossas vidas”. Preste atenção no que pode otimizar seu benefício, já que, agora, você possui um conhecimento melhor sobre a previdência privada.

Lembre-se: caso você tenha alguma dúvida, não é preciso nenhum desespero. Você pode entender qual é o melhor cenário para sua situação usando nosso simulador de aposentadoria. Você pode até usar também o nosso simulador de investimento em renda fixa e comparar os resultados. Caso nenhuma dessas duas ferramentas esclareça seus questionamentos, deixe sua dúvida aqui embaixo, nos comentários. Quem sabe ela não vira post, igual aconteceu com o Mario, e ajuda outros leitores do blog?

4 Comentários

Discussão ativa

4 comentários com respostas e threads

Participe da conversa carregando os comentários abaixo